核心提要:

1. 瑞士第二大商业银行瑞信成立于1856年,位列全球30家系统重要性银行名单。但近几年该行问题频出,多起涉刑事案件丑闻重创了瑞信的声誉。而2021年3月Greensill的破产和“中概股爆仓”事件给瑞信带来了85亿美元损失,导致2021年其净亏损16.26亿美元。

2 . 此后,瑞信全线业务加速萎缩,市场更是对其风险管理的能力提出质疑。随着客户不断转出资产,再加上2022年各国央行加息,瑞信逐渐滑向了危机。市场普遍认为,该行前董事长Rohner鼓励激进企业文化,是瑞信迅速沦陷的直接原因。

3. 2021年Rohner离职后,临危受命的董事长Koerner向全球募资,随后沙特国家银行成为瑞信第一大股东,但这并没有挽救其颓势。2023年3月14日,瑞信年报承认亏损78亿美元,和沙特大股东对继续注资瑞信的否定回答,点燃了市场本就怀疑的情绪。次日瑞信美股股价跳水,市值仅剩52亿美元。

4. 虽然目前的亏损尚不会导致破产,但由于瑞信的地位,瑞士政府决定让本国第一大银行瑞士银行集团全资收购瑞信,保住“国本”。最终瑞信的“卖身价”只有32.5亿美元。此次危机至此得以缓解。但这是一场全球性危机的开端,还是又一个特例,还需要等待市场的观察。

作者|唐驳虎 凤凰新闻客户端荣誉主笔

一个月没怎么写了。为啥?首先是春困。俄乌战争前景已经非常明晰了,俄罗斯2月份的油气收入继续腰斩,同比下降46%。俄罗斯的财政已经决定只能再打半年,半年后见分晓。

在军事、内政、经济、历史等方方面面基本已经写过了一半,讲得比较清楚了,剩下的只有细节补充,不急。

其次,这十天全在追踪瞬息万变的欧美银行业危机去了。 这一系列事件对2023年世界的影响明显大于俄乌战争。

近日,美国三家区域性银行——硅谷银行、签名银行和银门银行先后倒闭,引发全球市场震动。瑞信出现的情况,也让欧洲银行业被恐慌情绪笼罩。

为了阻止信心危机威胁到全球金融市场,在瑞士政府的牵线搭桥之下,瑞银集团同意收购瑞信集团。“全球30家重要系统性银行”就此退出历史舞台。

自2008年美国金融危机之后,这还是第一桩。当然值得关注。瑞信资产庞大且在全球业务广泛,它的情况对全球经济而言受关注度大得多,“瑞信不仅仅是瑞士的问题,而是全球问题”。

风波爆起

3月15日,瑞士信贷(CREDIT SUISSE,简称瑞信)的美股股价一度从日前的2.51美元跌至盘中的1.76美元,跌幅最深30%,相比2021年2月缩水85%。

自从2月9日瑞信发布未经审计的2022年四季度经营数据以来,美股股价已累计下挫42%,市值仅有52亿美元,还不如破产停盘硅谷银行的63亿美元,更不如瑞幸咖啡的71亿美元。

而引爆危机的导火索来自3月14日。 推迟发布的年报(本应在3月8日发布、但被美国证监会质疑而推迟)和沙特大股东的负面发声,立刻引燃了市场本来就怀疑的情绪:

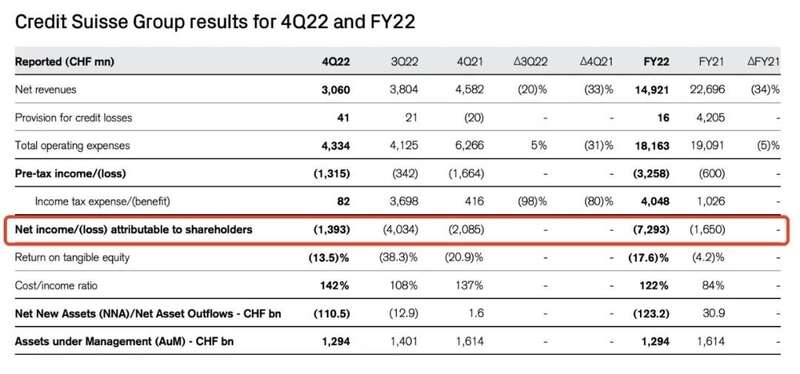

在年报中瑞信承认2022年全年亏损72.93亿瑞郎(约合78亿美元),这一亏损仅低于2008年(亏损82.18亿瑞郎),远远高于2015-2017年和2021年。

表内总资产下降2245亿瑞郎,剩余5314亿瑞郎(约合5740亿美元、4万亿人民币),收缩非常明显。而且收缩集中在2022年四季度,当季存款流出1380亿瑞郎。

在周三开盘前,瑞信的一年期信贷违约互换(CDS、Credit Default Swap,可以简单理解为财产保险)费率从低于9%飙升到超过30%(正常应是0.5%左右),原因在于投资者纷纷担心这家银行存在倒闭风险。

另外,瑞信的审计机构普华永道还否定了瑞信财务内控的有效性,包括风险评估流程、对管理层的监督等都被认为存在重大缺陷。

虽然这些错误已经是2021年的既成事实(后有详述),但仍加剧了人们对该银行是否有能力摆脱困境的担忧。

与此同时,在一场会议间歇,瑞信最大股东——沙特国家银行(央行)的董事长Ammar Khudairy(阿玛尔·库德利)被媒体问到“是否愿意继续注资瑞信”,他随口就答“绝对不会”。

Khudairy随后解释,因为超过10%股份就涉及到新的监管要求。但市场却把这个言论解读为大股东丧失信心,立刻反手做空瑞信股票。半天时间股价就暴跌了30%。

悔恨的Khudairy第二天连忙表示,瑞信可以依靠自己的战略渡过难关,相关的恐慌是“没有根据的”,并对瑞信扭亏为盈的计划感到满意。但是已经晚了。

其实,沙特央行老板的随口一答,只能算是引爆市场情绪的导火索,瑞信早就遭遇重重危机。

风波不断

瑞士信贷集团(CS)成立于1856年,有167年历史,是瑞士第二大商业银行(第一大是瑞士银行集团UBS,简称瑞银)。

总部位于苏黎世,经营范围覆盖银行、投行、财富管理(表内业务)和资产管理(表外业务)等四大领域。

本来在2020年三季度,瑞信管理的资产规模还多达14783亿瑞郎,净利润53亿,名列全球30家系统重要性银行名单。

这意味着它“大到不能倒”,因为崩溃有可能引发全球连锁金融危机。

然而,这些年来,瑞士信贷一直是欧洲问题最多的一家银行。 一而再,再而三的丑闻和财务损失重创了这家历史悠久的大银行的声誉。

2022年2月,1.8万个被黑客泄露的账户信息显示,瑞信涉嫌帮贩毒、腐败和有其他严重犯罪活动的人员洗钱和管理资产,并被检察机关提起诉讼。

到6月底,瑞士最高刑事法庭就此刑事诉讼案件做出判决,认定瑞信未能充分监控银行账户、确保符合反洗钱规定,判决瑞信帮毒贩洗钱罪名成立,

这让瑞信成为了瑞士历史上第一家在刑事案件中被判定有罪的大型银行。 另外首席执行官对前雇员搞刺探、深陷莫桑比克腐败案等丑闻也让瑞信麻烦不断。

在瑞信的内部斗争中,高层被指控运用间谍工具和设备监视自己的员工。从2016年持续到2019年,被跟踪调查的案件至少有7件,不仅公司董事会知情,还有涉案人员自杀死亡。

保加利亚毒品集团洗钱,瑞信是主嫌;马来西亚动摇国本的一马基金(1MDB)弊案、莫桑比克腐败案、日本黑道洗钱弊案,瑞信也都涉入。

但真正的问题还在于2021年3月接连暴雷的两桩投资。 首先是3月8日英国金融科技公司Greensill破产,给瑞信造成了巨额损失。

Greensill是一家做供应链金融的公司,主要给供应链的上下游提供贷款服务。创始人Lex Greensill(莱克斯·格林希尔)曾就职摩根斯坦利和花旗,但自称是科技初创企业。

Greensill瞄准了供应链中普遍存在的延期打款问题:业务模式是以一定折扣向供应商更早地付款,随后要求采购企业向Greensill支付全额款项。

这本应是一个“三赢”的局面,即供应商更早获得报酬、采购商拥有更多现金灵活性,Greensill获得借款利润。

但没想到的是,新冠疫情强烈冲击了全球生产与供应链,很多企业都无法按时交付货款,因此也迅速产生了连锁反应,导致了Greensill资金断链破产。

2020年,Greensill向175个国家的企业和客户提供了1500亿美元的贷款。客户既包括大型蓝筹公司,也包括小型初创企业和被传统银行视为高风险借款人的公司。

尽管为资信高的企业提供贷款风险较低,但收益也低。为了获得更高的利息收入,Greensill承担更高的风险,为信用评级或盈利水平较差的企业提供贷款。

同时,Greensill还把业务证券化,把企业应付款打包成债券,出售给瑞信这样的第三方金融机构,瑞信则再把债券打包成投资产品,出售给“不明真相”的投资者。

疫情之前,Greensill一度发展得顺风顺水,是英国创业场上的明星公司。获得了孙正义的软银15亿美元等大额投资,估值达到了40亿美元,还曾寻求70亿美元的估值。

而Greensill的头号客户正是印度人Sanjeev Gupta(桑吉夫·古普塔)。Gupta家族近年来借款在全球各地低价收购破产的钢铁厂,被誉为铁锈带的救星。

但这下Gupta也濒临破产了,欠了Greensill的50亿美元。一起破产的还有其他Greensill的大客户,比如特斯拉前执行官迈克尔·马克斯(Michael Marks)创业的“互联网+”装配式建筑公司Katerra。

还有西弗吉尼亚州州长吉姆·贾斯特(Jim Justice)家族开采煤矿的蓝石资源公司(Bluestone Resources)。这些借了很多款的制造业、建筑业、采矿业公司目前都在破产重组。

瑞信发行的价值100亿美元的“供应链金融基金”也深陷其中,等待重组清算,能追回多少尚不得而知。目前预估至少损失30亿美元。

然后,就是2021年3月26日周五的“中概股大爆仓”。 借资重仓中概股的Archegos资本创下了“人类历史上最大单日亏损”,亏损超过100亿美元。

Archegos资本操盘手为韩裔黄圣国(Bill Hwang、比尔‧黄),用了8年从2亿美元做到150亿美元。但风格激进的黄圣国还希望能够加杠杆,放大收益率。

黄圣国所用的杠杆大部分为野村和瑞信等银行通过掉期或所谓差价合约(CFD)提供的资金,使用的是平均5倍以上的杠杆。

结果当年3月下旬中美两国政府各自宣布加强监管,中概股迅速集体暴跌,几天内市值蒸发超过2000亿美元。Archegos资本从150亿美金到破产清盘,只用了一天,还倒欠野村和瑞信几十亿美元。

除了黄圣国,输得最惨的就是瑞信了,在爆仓中损失55亿美元。野村证券、摩根斯坦利和瑞银分别损失28.5亿美元、9亿美元和8.6亿美元。

因为别的银行给Archegos的是2倍杠杆,而瑞士信贷给的是10倍杠杆,把Archegos的市场仓位总规模从150亿美元扩大到1600亿美元。而且高盛和大摩嗅觉灵敏,跑得最快。瑞信被落下了。

双重暴击(Greensill的28亿瑞郎 + Archegos的48亿瑞郎)让瑞信2021年净亏损16.26亿瑞郎,为2018年以来的首次亏损。瑞信董事长Urs Rohner也于2021年4月底黯然离任。

企业文化

瑞信在2021年3月连踩两个巨雷之后,2022年全线业务加速陷入萎缩。 因为在严重亏损的同时,也引发了市场对瑞信风险管理的质疑。

客户开始把在瑞信的资产逐渐转移到其他银行。而2022年又恰逢各国央行加息、资本市场步入寒冬,让瑞信账面再次雪上加霜,从而一步步走向了危机。

对金融机构而言,踩雷难免,毕竟常在河边走哪有不湿鞋。但是连续踩雷,显然是这家银行的风控体系有非常严重的问题。

市场普遍认为,责任应归咎于2011年至2021年期间担任董事长的 乌尔斯·罗内尔 Urs Rohner以及他在任时鼓励的激进企业文化。他默许员工以及高管“打破规则”,甚至奖励不惜犯罪也要创造高成长高收益的员工。

▎瑞信董事长Urus Rohner(2011~2021)

瑞信和德意志银行在2015-2017年的垃圾债交易中就遭受过巨亏,但仍不思悔改,继续在深渊的边缘跳舞,以追求高利润。

总之,过去几年爆发的暗黑贪腐弊案,到处都有瑞信的身影。

▎瑞信董事总经理Patrice Lescaudron

格鲁吉亚前总理伊万尼史维力(Bidzina Ivanishvili)、俄罗斯富豪马尔金(Vitaly Malkin)等人大约1.5亿美元的财富,也被瑞信董事总经理雷史考德隆 Patrice Lescaudron 伪造签名挪用。

Lescaudron后来因窃听案和资金挪用案自杀身亡,财富去向不明。 可以说,瑞信激进的企业文化,加之金融中枢的地位,集中了各种金融风险,最终伤害了自身。

冬季自救

Urus Rohner被迫辞职后,乌尔里希·科尔纳 Ulrich Koerner临危受命成为首席执行官,但经营困境还在不断加剧。 自2021年2月到2022年9月底,瑞信的股价已从14.90美元跌至3.92美元,跌去近80%。

▎Ulrich Koerner

2022年10月1日,有财经记者在网上称:“某大行”濒临破产。 大家纷纷猜测就是瑞信。随后瑞信的CDS费率快速攀升,市场担忧明显升温。

到了10月27日,瑞信终于宣布,计划定增与配股来募资40亿瑞郎,以渡过危机。同时出售经营近200年的豪华酒店Savoy Zurich,售价4亿瑞郎,换取宝贵现金。

经过一番运作,中东人决定尝试捡便宜赌一把。 12月8日瑞信宣布成功募资40亿瑞郎,新入主的沙特国家银行对瑞信持股比例近10%(4亿股),成为第一大股东。

然后依次为持股各5%的卡塔尔投资局、沙特Olayan集团,和持股4%的美国BlackRock(贝莱德)资管。

沙特央行以14亿瑞郎的价格收购了瑞信4亿股,相当于每股3.8美元,认为捡了个大便宜。然而,沙特国家银行这笔14亿瑞郎的投资,短短几个月内就蒸发了5亿瑞郎。

与此同时,瑞信客户在最后一个季度撤资1500亿美元。然后,就是2022年2月的四季度季报和3月15日的年报发布,以及股价暴跌了。

瑞士央行(Swiss National Bank)和瑞士政府充分意识到,如果瑞信破产,瑞士作为金融中心的声誉将被重创。这是瑞士的国本所在。

3月15日盘中,瑞士央行和瑞士金融市场监管局(FINMA)发表紧急声明:为瑞银提供500亿瑞郎的短期流动性支持,以应对存款及净资产流失压力。

此举安抚了市场情绪,当天收盘瑞信报收每股2.16美元,跌幅收窄到14%,市值85亿美元。但是,瑞信就此稳了么?还是要完?市场依然充满疑惑。

影响与评估

虽然受到2021年3月两大暴雷巨亏的影响,自2021年下半年以来,瑞信一直处于亏损。 2021年净亏损16.26亿瑞郎,2022年亏损72.93亿瑞郎,合计89.19瑞郎。

但如果从拉长时间段来看的话,2008年金融危机当年瑞信亏损82.18亿瑞郎,创下历史纪录。另外2015-2017年,瑞信曾连续三年亏损,亏损额分别为29.44亿瑞郎、27.10瑞郎和9.83亿瑞郎。

因此,从亏损额度来看,瑞信不至于要完。 毕竟惹事更多的德意志银行都能活下来。

市场对瑞信的担忧主要体现在资本安全性上。不过从数据上看,虽然2022年以来瑞信的资本大幅萎缩,但安全性仍明显高于巴塞尔协议的监管标准。

2022年底,瑞信的总资本充足率与核心资本充足率分别为20%和14%,远高于11.5%和8.5%的监管标准。Koerner表示,该公司的流动性覆盖率表明,在压力时期可以处理一个多月的大量资金外流。

这主要是因为瑞信属于全球系统重要性银行,在资本安全方面需要满足较为严格的监管标准。尽管如此,瑞信依然面临客户信心和资金流失的问题。

执行官Koerner提出了恢复盈利的三年计划,包括收缩网点,裁员9000人(比例20%),剥离1990年收购的美国投行First Boston(第一波士顿),同时出售部分证券部门。

宣布把瑞信打造成“围绕客户需求、更简单、更专一的银行”。也就是拆的拆,卖的卖,裁的裁,目标就是活下来。但这也并不容易。

Ulrich Koerner团队给几万名客户打了一系列电话,试图缓解外界对其“健康状况”的担忧。但据透露每天瑞信依然流失100亿瑞郎存款。

尤其几天前美国三大区域性银行迅速倒闭,现在市场对负面消息非常敏感。瑞士政府经过思考,最后决定让第一大行瑞银UBS全资收购第二大行瑞信CS。

按瑞士政府的设想,这笔交易将创建一个拥有超过5万亿美元资产、更加安全的超级“瑞士银行”。但这就是个典型的包办婚姻,瑞信不愿意,瑞银也不愿意。

去年瑞信亏了79亿美元,瑞银可是赚了76亿。瑞信市值80亿美元,瑞银市值566亿美元。瑞信以前和瑞银不分上下,市值相当,如今就要被收购了。

▎瑞信历史股价1990-2023,2008年金融危机前曾冲上80美元,如今只能作价0.8美元

瑞银先是开出了10亿美元的侮辱性报价被拒,提价20亿、30亿就成交了。最后的成交价,瑞信股东22.48股才能换瑞银1股,也就是瑞信的“卖身价”是——32.5亿美元,只有周五市值的四折。

“大股东”沙特央行去年底15亿美元收购瑞信近10%股权,还认为捡了一个天大的便宜,如今权益只剩3.25亿美元,打了二折,亏了十几亿。所以说,抄底还是有风险啊。

瑞银宣布收购瑞信后,瑞银集团董事长Colm Kelleher在新闻发布会上表示,瑞银打算缩减瑞信的投资银行业务,并使其与瑞银保守的风险文化保持一致。

而市场投资者们认为,“这似乎是一次规模非常大的果断干预。如果市场没看到其它无法解决的问题,我认为此举是相当积极的。”“各国政府正致力于在火势失控之前扑灭危机蔓延的火星。”

顺便说一句,最近网络上又出现了一些“俄罗斯寡头撤资搞垮瑞士银行”的段子。

本来俄罗斯GDP本来就只与广东相当,你能想象几个广东老板转款就搞垮一家全球系统重要性银行吗?可能吗?寡头有这个能力吗?关键是寡头那点钱去年3月份早就被冻结啦。

尽管看起来顺利解决,但瑞信的问题再次引发了这样一个问题:这是一场全球性危机的开端,还是又一个特例?

在3月10日硅谷银行出问题的时候,很多人都在问这个问题。如今,这个问题重新回归大众视野。那就下一篇。