如今,在美国,退休也不容易。

超过三分之一的美国人觉得,他们没有或者不确定自己是否准备好要退休了。近三分之一的老年人表示,他们要么计划工作到70岁,要么永远不会退休。

退休工厂工人胡安妮塔·戴克斯说,“我并不想变得富有,我只是喜欢有足够的东西让我(在退休后)感到舒适。”

大流行、欧洲冲突、银行加息,以及对经济衰退的担忧导致了市场的巨大动荡。据估计,2022年上半年,美国退休银行账户耗费了3.4万亿美元。

加州大学伯克利分校劳工研究与教育中心退休保障计划主任李娜丽认为,美国正在面临退休危机,如果不采取任何措施,多年后将会有更多的老年人陷入贫困,依赖公共服务。

01

退休,还要存钱吗?

胡安妮塔·戴克斯,住在弗吉尼亚州的威斯县的一个小镇,她已经退休六年了。在此之前,一直都在工厂工作。不过,不幸的是,以前,她从来都不知道,她还要为退休做一些储蓄,总觉得退休后可以得到政府的报酬,生活不愁。

但是,她错了,她每月能从社会保障中得到1574美元。从养老金中得到631美元。支付了所有的账单,汽车费用,水电费,保险费之后,就会入不敷出。她没有积蓄,还没有为退休做好准备。

根据相关数据,到2022年,那些即将退休的人,退休账户余额的中位数是89716美元。这意味着,退休后15年内,如果没有其他收入,每月可用资金不到500美元。

婴儿潮一代,在401(k)计划出台之前,就已经四十多岁了,他们来不及储蓄了,当初给他们的承诺是社会保障和养老金。现在,他们即将退休,基本规则却已经改变,并且期望他们能够有更多的储蓄。

胡安妮塔表示,她的最后一份工作在工厂,只是得到了薪水,没有带薪假期,没有额外的福利。

02

寿命越长,安心退休变得越难

另一个问题是,在经济危机时期,退休储蓄计划的资金会大量流失。而养老金,社会保障金,这些是无论如何都不能动的,事关未来的储蓄。

当人们遇到失业和健康问题,医疗费用时,IRA和401(k)的钱就会被取用。大部分退休人员无法承受经济上的巨大冲击。其中,最主要的是长期护理服务和照顾所需要的高昂成本。如果遇到健康危机,需要长期护理,他们没有足够的财力负担得起。

65岁以上的美国人中,五分之一的人表示,他们在医疗保健方面的自付费用超过了2000美元。此外,也有研究表示,超过三分之一65岁以上的美国人担心他们在未来12个月无法负担得起医疗保健服务。如果去医院看医生,医药费用可以报销。如果是找私人医生,那就只能自行承担。

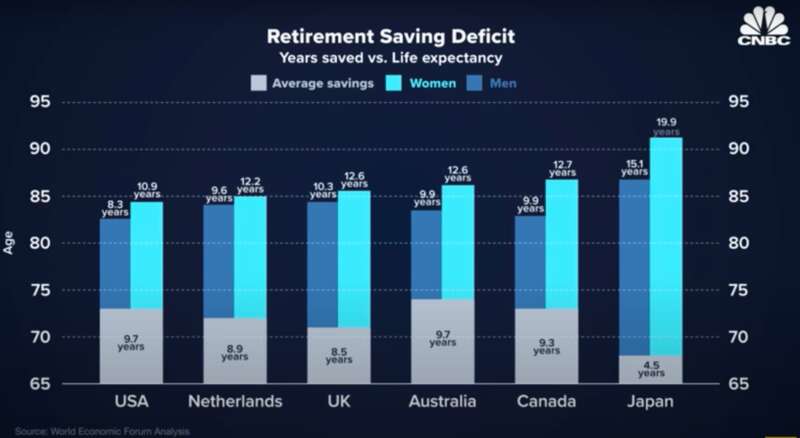

如今,人们的预期寿命越来越长,这也意味着,越来越多的退休人员会用完自己的退休储蓄。世界经济论坛的一项分析发现,男性的寿命比其退休基金可以支付的时间长8.3年,而女性的要长10.9年。

03

年轻一代:25%没有退休储蓄计划

年轻一代的情况也好不到哪里去。美国大约25%的未退休成年人没有任何退休储蓄。许多人无法或者至少无法持续地保证地参加401k退休储蓄计划。

根据行为科学的研究,很少有人走进银行说,我想开个IRA。25-34岁的工作者,平均总储蓄率为10.5%,而25岁以下工人的储蓄率为8%,远低于一般建议的15%。

这是因为很多的千禧一代、Z世代,他们正背负着学生贷款进入劳动力市场。影响年轻人的另一个问题是,他们需要在职业生涯中,多次换工作,或者是从事自由职业者的工作。这就意味着,有时候他们不得不自己来管理储蓄和投资,确保自己有足够的储蓄维持退休后的生活。

胡安妮塔考虑过回去工作,但是两年前,她做了膝关节手术。没办法长时间地站立。不过,她没法保证自己一定不会回去工作,如果社会保险没法保障她的生活,可能她就别无选择。

04

即将耗尽的退休储蓄和致命的通货膨胀

到了2022年,美国社会保障管理局估计,除非国会干预,否则,他们的退休储蓄将于2034年耗尽,从而使社会福利受到威胁。因为七八十年代的人口变化,社会保障积累了大量的盈余,目前正处于消耗殆尽的状态。一旦退休储蓄用完,退休人员将只能领到福利的78%。这并不意味着社会保障完全破产,但社会福利减少则是必然的事实,这对于底层,乃至中层的人将会造成不小的伤害。

通货膨胀,对退休储蓄来说,一直有着最强大的破坏力。由于消费成本上升,预计四分之一的美国人将延迟退休。工作的人承担着长寿的风险和退休市场的风险,李娜丽认为,对于即将退休的人来说,市场低迷确实是最大的问题,因为他们即将面临切实的损失,也并没有时间来等待经济的恢复。

两年前,退休账户中的100万美元,在如今经过通货膨胀后,价值减少了12万美元。如果你已经退休,并且收入固定,那通货膨胀将严重影响到你的实际收益。几十年来,人们习惯了比较低的通货膨胀率,如今严重的通货膨胀影响到了 人们日常的食物、燃料。大家都不知道这是通货膨胀的高峰期,还是它将持续更长的时间。

一个较少得到讨论的问题是,这一切对家庭的影响。当年迈的父母没有足够的资源照顾自己,或者他们负担不起长期护理的费用时,他们会求助于成年的子女。当成年子女开始为父母的养老提供支持,这会削弱他们为自己退休储蓄的能力。

所以说,退休危机,除非得到解决,否则就会变成世代相传的恶性循环。

05

退休危机,是真是假?

不过,与此同时,还有一些人认为,美国的退休危机,不过是一个迷思。美国企业研究所的安德鲁·比格斯认为,美国的退休制度非常强大,典型的退休人员的收入中位数处于创纪录的高水平。根据经合组织的数据,美国退休人员的可支配收入中位数在世界范围内都属于最高水平。相比于欧洲,美国的退休人员表示他们更可能维持退休前的生活水平。

到2021年,近十分之八的退休人员相信,他们将有足够的钱来保证在退休期间过上舒适的生活。五分之四的人认为,退休后的生活方式整体符合预期或者更好。

但是,波士顿学院退休研究中心的高级研究经济学家,储蓄研究助理主任陈安琪认为,这些乐观的数据都是表面文章,很大一部人在退休后没有经济上的保障,不管实际的数字是30%、50%,或者60%,数字存在争论,但是绝不是少数。

06

专家建议:趁着年轻,做好养老储蓄计划

政策可能会在改善美国退休状况方面发挥关键作用。非营利组织泛美研究所和泛美退休研究中心的创始首席执行官兼总裁凯瑟琳·柯林森认为,退休政策是美国两党为数不多的长久合作的事情之一。从公共政策的角度来看,解决这个问题,需要行业、雇主、智库、学者、非营利组织和普通民众进行更广泛的合作。以一种更开阔的眼光审视退休制度,以解决当下保障制度的危机。

为了回应对退休保障的担忧,美国众议院通过了《确保强有力的2022年退休法案》,其中包含了更多退休储蓄的福利,例如,自动将员工纳入退休计划,除非他们主动选择不参加。不过这一计划的覆盖面能有多广,仍然需要关注。在18-64岁的私营部门员工在,几乎有一半选择不参加退休储蓄。在拥有10-24名员工的小型公司中,约65%的员工没有加入退休计划。

提高退休计划的覆盖率,意味着确保所有的工作者都有能力为自己的退休做储蓄,这将提高大家整体的退休保障。

关于退休,美国专家的建议是,对于尚未退休的人来说,最好能在年轻的时候多了解养老的相关知识,提前做好储蓄的计划和安排,避免老后破产,不知所措。

胡安妮塔,作为已经退休的人,她的感慨就是,当你年轻的时候,你会觉得,我不需要存钱,下次吧,但是现在就开始储蓄吧,想要活得更久,就需要更多的钱。

编译/南柯