银行又搞骚操作了。

业主不想背负过高的利息,选择提前还贷,银行紧急修改两个政策:

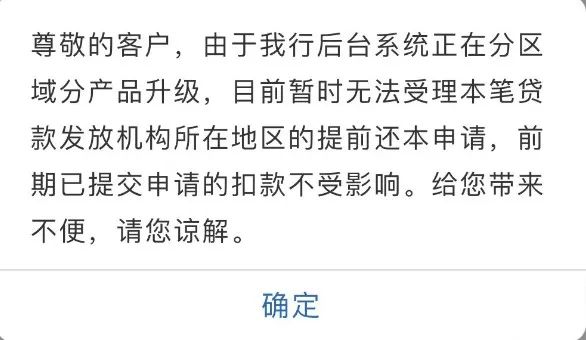

一是,暂时关闭线上预约渠道,限制预约提前还贷的总人数。二是,缩小每年提前还贷的次数。原来每年可以申请三次提前还贷,现在每年只能申请一次了。

还钱,比借钱还要难。你想还钱,银行现在变着法子不让你还,或者拖着你还钱的时间,尽可能地多吃你的利息。

为什么银行会千方百计地阻止业主提前还房贷呢?这里面的套路可就多了,但主要是有两大原因:

一是,房贷是银行最稳定,最可靠的盈利业务。银行把钱贷给房企,房企一大把爆雷的,别说利息了,本金都很难收回来。银行把钱贷给城投,城投也还不上本金了,勉强支付利息。互联网企业正在做业务收缩,贷款需求不大。在房贷外,也只剩车贷较为稳定了。放给车企,车企竞争很激烈,破产的风险很大,但放给车主风险就比较小。

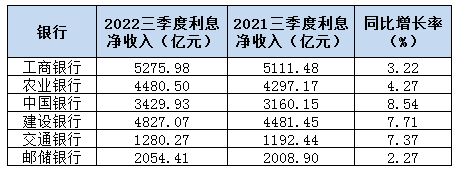

可总体上来说,车贷规模太小,远远比不上房贷。在2022年前三季度,中国国有六大银行利润总额突破万亿。个人房贷在国有六大银行贷款总额中占比超过均超过30%,其中建行、工行、农行个人贷款余额超过5万亿。

对银行而言,个人房贷是极为优质的贷款业务,也是银行最稳定的利润奶牛。在这些优质的个人房贷中,更优质的是,具备提前还贷能力的个人房贷业务。这批人基本上不存在还不上的风险,他们是可以一次性支付所有购房款的优质购房者。这些房贷基本上是不会烂账了,断供的风险也极低。

二是,银行放贷更难了。银行是靠放贷生存的。对银行而言,最难的是把钱贷给有钱人。马云以前就说过,银行是传统的当铺思维。因为银行贷款需要抵押物,而穷人是没有什么高价值抵押物的,只有有钱人才拥有高价值的抵押物。这就让银行的钱基本都流向不缺钱的人了,而缺钱的人反而借不到钱。

可是,想把钱贷给有钱人很难啊。有钱人去贷款,最大的驱动力就是,借到钱后,能够赚到更多的钱。可收益越大,风险越大,银行也担心贷出去的钱,收不回。那么,什么贷款最安全,有能带来稳定收益率呢?

它就是个人房贷。在个人房贷业务中,业主是非常弱势的。断供的话,会被拉入黑名单,成为老赖。全款的话房价又太高,一般业主买不起。高房价为房贷业务创造了最大的需求,也为银行把贷款放出去,锁定了最广大的稳定客户群。

只要房贷持续放出去,银行利润就不会有大的波动。可以说,个人房贷是银行利润的最强压舱石。而高房价又会促使房企不断加大杠杆,从银行借出去更多钱,房企也要给银行大量支付利息。

在个人杠杆和房企杠杆的双重压力之下,银行成为了最大受益方之一。可现在的情况是,房子卖不动了,房贷也卖不动了,房企贷款更是不敢卖了。银行手里积累大量的存量资金没有地方去,成本变大了。

综上两大原因就可以总结出,银行的贷款业务难以扩张,而提前还贷又会让银行的收入减少,致使银行想尽各种办法,阻止用户提前还房贷。

能够提前还房贷的自然不是普通人,主要都是一些有钱人。那么,这些有钱人为什么要提前还房贷呢?

一句话来说就是:钱赚不到钱了。

原来他们把钱留在手里,是因为可以获得更多的投资或者理财收益。比如,全款可能只能买一套房,但如果分期就可以买两套、三套。在房价高涨的时代里,买得越多,赚得越多,房价上涨带来的收益完全可以覆盖银行利息。

可现在不同了,房子不涨反跌,贷款买房就不划算了。这时,他们会把一部分房子卖掉,回笼资金。如果理财或者基金回报率能够超过房贷利息,他们会继续持有这笔钱。可现实是,炒股会亏,买基金也亏,就连理财都会亏。当持有大额现金不能带来超额收益时,那么,减少银行利息就是赚到了!

从这里就能发现,其实现在提前还房贷的人,和当初贷款炒房的人,是有一定重叠的。这本质上是根据市场环境而调整投资策略的结果。

投资回报过低,才是这些有钱人纷纷选择去提前还房贷的根本原因。既然赚不到钱了,那就降低负债成本吧,省到就是赚到。

走到这一步,银行能不慌吗?有钱人都不借钱了,难道你让银行把钱去借给那些穷人?万一收不回来怎么办?

这是银行和有钱人之间的内卷。有钱人的钱没有地方去,宁愿躺在银行里吃存款利息,再把欠银行的债给还了,减少自己的负债利息,反向割银行的韭菜。

说到底,还是房地产投资环境不如从前了。炒房的赚不到钱了,卖房的也赚钱很难了,通过持有房子实现财富大幅增值,一去不复返了。

为了振兴房地产消费,银行可能在利率上还需要进一步的让利。

对银行而言,需要转变思路了,不能再躺在房贷业务上吸血了。