“接下来您主要看好哪个板块?”“新能源。”

这是去年几乎每一档证券分析节目当中,分析师都要回答的问题,以及他们的“标准答案”。

最近,有的专家说中国人今天不买新能源,相当于20年前不买房。

但就在刚刚过去的四季度,新能源领域的杰出代表——光伏板块迎来了一波“深度”调整。

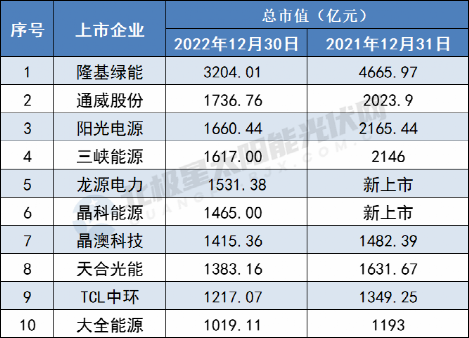

市值前十的光伏企业,除了新上市企业,相比一年前全部缩水。

2022年光伏上市公司市值前十来源:北极星太阳能光伏网

继茅台之后,把“新能源”当信仰的投资者也迎来了一波“人间清醒”。

在股价调整之后,光伏企业又迎来了新一轮的产业调整期。

这其中最具代表性的事件就是,居高不下的硅料价格出现了断崖式的“闪崩”。

光伏板(组件)的核心原材料是硅,硅料价格高低对光伏板的价格有着显著的影响。

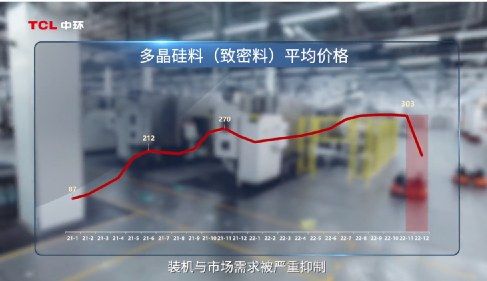

2022年12月底,TCL中环发布了一期视频,名为“一分钟揭秘光伏降价逻辑”。

视频当中有一个画面。

一些光伏媒体开始拿着尺子量,这个硅价是跌到了多少,结果发现已经来到了200元/千克附近。

从200元左右涨到300元以上,用了一年半。

从300元跌到200元附近,用了一个月。

根据有色金属工业协会硅业分会1月4日的消息,国内多晶硅(单晶致密料)价格从306元/千克降至176.2元/千克,跌幅已高达42.4%。

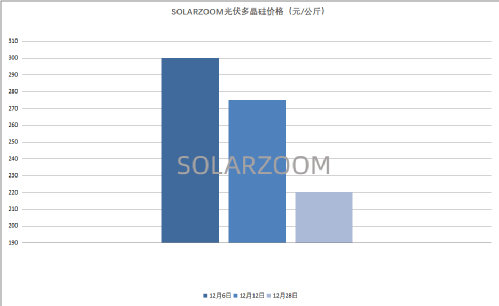

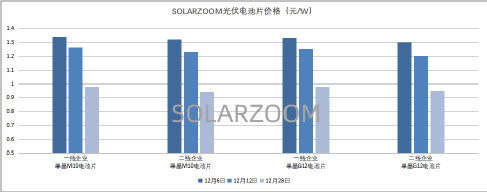

随着硅料价格急跌,光伏上下游各个环节的产品价格都出现了明显的下降。

比如国内两大硅片巨头,隆基和中环的硅片价格12月底的跌幅在23%~27%之间。

12月底,主流电池片的降幅最高超过19%。

一些主流的组件价格已经从2~2.1元/瓦的高位降到1.8~1.9元/瓦。

这是不是意味着,很多企业的利润水平将会出现显著下滑?

到底是怎么回事?对于很多光伏板块的投资者来说,这是不是一个坏消息?

我们需要理解光伏产业背后的逻辑,以及最为关键的——硅周期。

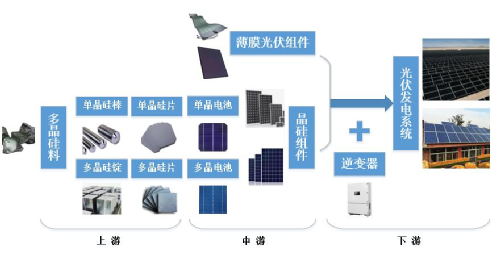

一般来说,光伏行业上下游分这么几个环节:多晶硅(硅料)、硅片、电池片、组件、电站。

硅料是一炉一炉提炼出来的;

(单晶)硅片是用多晶硅先拉制成硅棒,然后再用细线切割出来的灰色薄片;

电池片是硅片经过十几道工序以后制成的,一般是蓝色的;

组件是把一堆电池片封装起来,盖上玻璃、加装边框,可以卖给消费者或者大电站的光伏产品。

这其中最特殊的是多晶硅环节。

硅片、电池片、组件的生产都可以全部在室内完成,生产它们的设备只有一人到两人多高。

但是多晶硅生产设备有一部分要放到室外。

一座座精馏塔动辄几十米高。

整座多晶硅工厂就像一座大型的化工厂。

多晶硅生产的工艺环节繁多,工厂占地面积大,生产操作中存在一定的安全风险,副产物如果回收不充分、处置不妥当容易对环境造成污染(但不代表现在中国多晶硅工厂就是高污染的,这件事我们以后再聊)。

所以建造一座多晶硅工厂是一件挺麻烦的事情,要考虑到方方面面。

目前一座万吨级产能的多晶硅工厂,前期投资动辄就是几十亿人民币,不是什么企业都有实力进来的。

而且麻烦的事,就要费时间。

一座组件工厂,最快3~6个月就能建成投产。

一座多晶硅工厂最快需要多久建成呢?18个月,一般需要18~24个月,这是在中国。如果放到欧洲,可能长达40个月。

这会产生怎样一种现象呢?就是上下游的供需错配。

比方说你是做组件的,我是做多晶硅的。

某一时刻,市场是平衡的,1份多晶硅,供给产出了最终1份的组件。

结果突然市场需求旺盛了起来,可能是因为国内要开发风光大基地了,可能是国内老百姓在自家屋顶装光伏电站的热情高涨了,可能是工厂老板觉得电费太贵了用光伏能省电费,可能是俄乌冲突导致欧洲能源危机让欧洲人装光伏的积极性大涨。

也有可能是,以上所有因素重重叠加——这就是2022年发生的事。

结果呢?大家都觉得做光伏能挣钱,而且下游各个环节的投资强度还不大,很多企业都(觉得自己)能做,所以下游硅片、电池片、组件环节大举扩产。

比如下游组件环节,过了6个月,产能翻了一番,变成2份,机器设备张着大嘴嗷嗷待哺。

但上游多晶硅环节的扩产项目,要么还在规划,要么还在做环境评价,要么准备动工,总之没有新料供给下游。

下游理论上要再等1年以上,才能拿到扩产项目的硅料。

那么接下来这难捱的一年里,总共2份的组件产能,一起抢1份的多晶硅料,结果就是——涨价,且买不到。

这就是“供需错配”。

看下面这张图,最右边的柱子是2023年硅片环节的总产能,而最上面一条横线是2023年可能供给的硅料总量对应的硅片产量,怎么喂得饱?

硅片环节名义产能及需求(GW)来源:国金证券

而且头部的多晶硅企业,跟头部的下游企业之间,都会签“长单”,也就是我的多晶硅保证每月供给你多少,咱们坚持执行多少年,价格跟着市场价格波动波动——也就是“锁量不锁价”。

这就导致市面上根本没有多少“闲散”的多晶硅料在流通,因为巨头们都已经把料瓜分殆尽——他们的开工率一般比小公司更高,但也喂不饱。

很多行业都有这种“长单”机制,比如锂电行业。对下游企业来说,最重要的不是搞批发容易议价,而是保供。

下游需求旺盛时,如果下游产能明显大于上游产能,但凡市面上有一点多晶硅,企业们就会一哄而上,哪怕硅价上涨,也好过机器设备闲置、流失订单带来的损失。

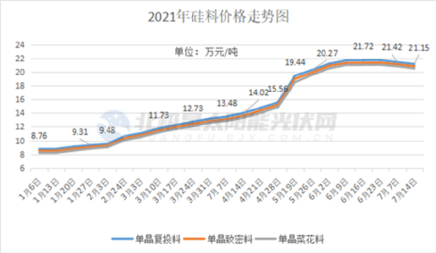

所以从2020年,一直到2022年下半年,我们看到的就是硅料价格从疫情初期的三五万一吨(有的硅料企业甚至是亏本卖出),涨到了30~31万元/吨。

这个东西的成本就是每吨几万块钱,所以卖到30万元/吨以上是暴利的。

硅料四巨头(协鑫、通威、大全、特变)一年的利润总和,超过了硅片四巨头+电池四巨头+组件四巨头的利润总和。

但是2023年,这样的事情大概率不会再有。

因为凡是人能造出来的东西,最后都是过剩的。

这是隆基董事长钟宝申的一句名言。

硅价疯涨,吸引很多头部硅料企业积极扩产,一些跨界企业也纷纷入局多晶硅,都想来分一杯羹。

根据不完全统计,通威、新特、新疆晶诺等9家硅料企业共有100万吨多晶硅项目在建,预计这些项目都将于2023年投产。

100万吨什么概念?2021年,中国多晶硅产量是50.5万吨多晶硅,仅9家企业的新项目(如果满产)规模就是这个数字的两倍。

这时候一个残酷的事实就是,当所有人都看到这是个机会,那么它就不再是个机会。

大家的扩产项目实现投产运行,都需要一年半到两年的时间。

扩产动作早、动作快的企业,有可能赶在硅料价格还坚挺在高位时尽早出货,尽快收回一部分投资。

但那些反应迟缓、投产较晚的项目,就很可能面临投产时硅料价格已经雪崩的情况,按照市场低价一吨一吨去买,可能未来很多年都不一定能收回投资。

这就是“硅周期”非常残酷的一面。

你必须同时保证大型多晶硅项目运行安全、产品质量可靠、环保水平达标,同时还要能以闪电战的速度把工厂建起来。

否则没有竞争力的企业迟早要面临工厂关停,甚至流血出局。

2022年底至今的硅料价格闪崩,到底是个什么情况呢?

首先,由于俄乌冲突和能源危机,2022年海外光伏需求旺盛,但是到三、四季度,场面没有上半年那么火热了,已经开始降温。

其次,国内西部地区的光伏电站开发,在春节前会进入淡季,一方面工人回家过年,另一方面冬季冻土不便于电站施工。

第三,过去两年内扩产的多晶硅项目陆陆续续在进入投产阶段,多晶硅供应量持续上升。

看下面这张图最右边,最近四个月的多晶硅产量攀升速度是近两年来最快的。

资料来源:硅业分会,SMM

短期内,供给侧的上升和需求侧的下降,都会对硅料价格形成冲击。

当硅料价格打开了下降通道,一些大型光伏电站的采购人员就会判断:要不要再晚一点出手,等组件价格再跌一跌?

这就像我们买房一样:买涨不买跌——看看跌了是不是还能再跌?

因为买房、电站采购组件,都是一次性下注的固定资产投资行为。

一次大额投资的多少,会显著影响未来几十年持有这份固定资产的投资回报率,所以抄底的诱惑和追涨的诱惑一样大。

如果更多电站投资方在此时选择观望而不是出手,那么短期内硅料价格下降的动力就会更足。

为什么我说硅料价格下跌,对产业界、对投资者而言是一个好事呢?

因为在2022年,整个光伏行业因为高价的硅料苦不堪言。

我们知道,如果一个终端产品(比如圆珠笔)卖给消费者是2块钱,那么它是在上下游所有环节共同创造了2块钱的工业增加值。

每个生产环节有几毛钱的成本,再附加几分钱到几毛钱的利润,这样一层层累加起来,变成2块钱卖给你。

这里面有个各环节利润分配的关系。

理论上,大家都在一口锅里吃饭,你挣点,我挣点,生意才能一直做下去。

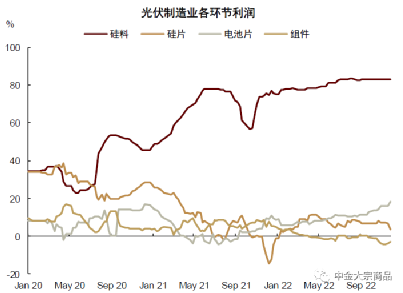

但是光伏行业过去一年的情况如何呢?

硅料一个环节在下半年攫取了全产业链80%左右的利润。

剩下硅片、电池片、组件三个环节去分剩下的20%左右。有的环节在有的月份利润都是负的。

资料来源:Solarzoom,中金公司研究部

很显然,这不可能是一个能持续玩下去的游戏。

所以接下来,大家考虑的一个现实问题就是:硅料价格降下来了,硅料环节分走的利润比例下降了,那哪个环节的利润能显著提升呢?

目前有一种看法认为,是电池片环节。

中国光伏行业近两年除了经历硅料价格的过山车,还在经历新一轮的技术升级。

这件事我们回头单独用一期来给大家讲。

简单来说,我们知道光伏发电讲究一个发电效率,也叫光电转换效率。

100份的阳光照下来,能有多少份转化成电能供我们使用。

过去几年,中国人成功地把一种PERC电池做到了全世界产能规模最大。

但是PERC电池的问题是,它已经非常接近它的转换效率天花板。这是技术本身决定的。

所以各家企业现在都在想办法升级换代,布局下一代电池技术。

这里面就发生了一场混战,有TOPCon电池、HJT电池、HPBC电池技术等等。

这些电池技术一旦产业化之后,都有望实现比PERC电池更高的量产效率。

我们未来会单列一期来讲讲这件事,因为它也跟很多人的投资标的(企业)息息相关。

总而言之,我们认为硅料价格下跌是好事,基于这样几种原因:

首先,如果硅料价格一直涨,或者坚挺在一个高位,这是好事吗?显然不是。

咱们国内的电价大家也知道,一般就是几毛钱,如果硅价高,组件贵,势必削弱电站投资者的热情,导致下游光伏电站投资、建设规模萎缩,而这会重创整个光伏制造业和发电行业发展。

其次,这就导致硅料价格不可能一直高下去,下游没人投资电站,硅料怎么可能一直“供过于求”?上游价格跌下来是早晚的事,只是或早或晚、或快或慢的问题。

第三,硅料价格跌下来,更有利于产业内不同环节之前重新分配利益。

第四,硅料价格跌下来,最终会淘汰掉那些投资、建设、生产、管理水平低下的多晶硅工厂,实现行业的优胜劣汰。

第五,过去几十年来,光伏发电的价格是所有发电形式当中下降幅度最大的,有“十年变成十分之一”的说法。

十几年前,中国的光伏电站上网电价达到4~5块钱/度电。

2021年,中国光伏平均上网电价(电站卖给电网的1度电价格)是0.38元。

国内上网电价最低的电站在四川,达到0.1476元/度电。

这个过程是怎么发生的?当然,技术创新,产业链各环节的共同努力很重要。

但是利用好行业周期也很重要。

光伏组件价格、发电价格的下降不是每一年都均匀发生的,比如每年下降个10%,雷打不动。

每一轮行业周期最终会推动产品价格的大幅下降。

因为在繁荣上行阶段,需求旺盛,硅料紧俏,产品价格不一定会下降很多,甚至会出现上涨(比如2022年)。

但是在行业周期的后半场,也就是“供过于求”的阶段,都是行业产品价格出现显著下降的阶段。

以硅料为例,2008年最疯狂的时候,硅料价格接近500美元/公斤,也就是近3000元人民币/公斤的水平,相当于2022年高位的10倍左右。

图片来源:《当代多晶硅产业发展概论》

但是短短一年之后,随着行业阶段性的供过于求,硅料价格下降到50美元/公斤的水平,中国人抓住机会,开始利用光伏产品价格下降,度电成本下降,大力开发国内光伏电站市场,才拉开了中国光伏装机量走向世界第一的大幕。

当年,50美元一公斤算是很便宜的硅料,而在今天,中国光伏人为这个价格感到“苦不堪言”。

因为产业链各环节推动产品降本是永恒不变的主题。

而要实现这一点,需要光伏产品在每一轮行业周期后半场的下降幅度明显高于上半场的上涨幅度。

组件及硅料价格预测(元/W,元/kg);来源:硅业分会、PVInfoLink,国金证券研究所测算

这就是过去二十多年来中国光伏“降本”故事——降本的速度不是均匀的、线性的。

过去十几年中,中国光伏经历了金融危机、欧美“双反”、国内“531”新政出台等多轮冲击,导致一定阶段内光伏产品需求大为萎缩,产品价格大幅下降。

那些年,光伏还没有摆脱政府补贴,所以各国政府财政性扶持力度缩减会重创光伏制造业。但危机是一体两面的,对于那些能挺过来的企业,危机就是转机。

我们现在就有可能正在经历自中国2020年9月宣布“碳中和”目标以来的第一个下半场。

但这次下半场不再是中国光伏被动挨打的“血崩”式退潮,而是行业上下游之间主动博弈的结果。

因为在大多数国家,包括中国,光伏已经实现了平价上网,也就是跟火电同一上网电价,摆脱了补贴依赖。

接下来我们要看到的这个“新周期”,主要由两部分组成:

一是行业各环节产能与全球市场需求相匹配的过程。尤其是硅料,到底够不够?如果够了,是不是过剩?

全球光伏装机及多晶硅需求预测来源:硅业分会

二是行业各环节不同技术路线的博弈,到底谁的产品更受人青睐,谁的产品即便产能充足也乏人问津?尤其是在电池片环节,到底哪个(哪些)技术路线会最终胜出?

接下来,大家要开始在新一轮“不缺硅”“硅不贵”的环境中,各凭本事挣大钱。

这一轮硅料降价带动的全产业链各环节产品降价,不意味着头部优势光伏企业,他们的产品利润率下降了。

如果你的产品是可靠的,还是发电效率更高的,投资商认为它是有性价比优势的,那么很可能这样的产品反而是紧俏的。

即便总体产能过剩,也不代表优质产品的产量是过剩的。

这样的产品会一边享受着上游更便宜的硅料采购价格,另一边享受着先进技术保证的溢价空间。

反之,那些没有掌握新技术量产能力的企业,不能在“降本”和“增效”两条路上快人一步的企业,最终会消失在行业更迭的大潮中。

适者生存,不适者淘汰,就是这么一个简单的故事。

碳中和,不是一个40年拾级而上直达光明顶的故事。

行业长期向好,不代表短期没有波动。

相信周期的力量,这终将是一条螺旋式上升的道路。