周二的美国金融市场,再度用股债齐升证明了一句话:在当前市场上,坏消息就是好消息……

美国三大股指隔夜跟随美债收益率一同上扬,当天美国公布的房价、消费者信心和制造业数据无一例外全都表现不佳,然而金融市场在这些糟糕的数据发布后却“涨声雷动”:因交易员们据此臆测,美联储将很快放慢大幅升息抑制通胀的步伐。

我们先来回顾一下昨夜美国经济数据的整体表现:

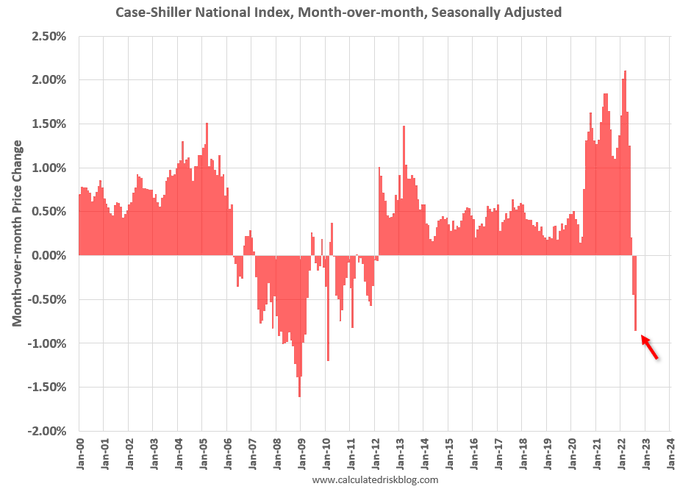

由于房贷利率上升影响了购房需求,当前显而易见的一点是——美国房地产市场正在迅速降温。美国联邦住房金融局(FHFA)周三公布的数据显示,美国8月FHFA房价指数月率下降0.7%,创下了2011年3月以来最大降幅。

同时公布的另一项美国楼市数据——美国8月S&P/CS 20座大城市房价指数也表现不佳:8月同比涨幅回落至13%,低于7月的15.6%,同时也创下了2021年2月以来的最小增幅;环比下降1.1%,为连续第二个月环比下降。

该指数衡量全美主要大都市地区的平均房价。在20城房价指数中,西海岸大都市地区的房价环比降幅最大。8月份,旧金山房价环比下跌了4.3%,西雅图房价下跌了3.9%。

房地产市场研究公司Zonda首席经济学家Ali Wolf表示,“由于房屋库存增长和需求放缓的速度都非常迅速,我们已经回到了买方市场。如果抵押贷款利率在6%以上,毫无疑问,我们将看到房价继续向下调整。”

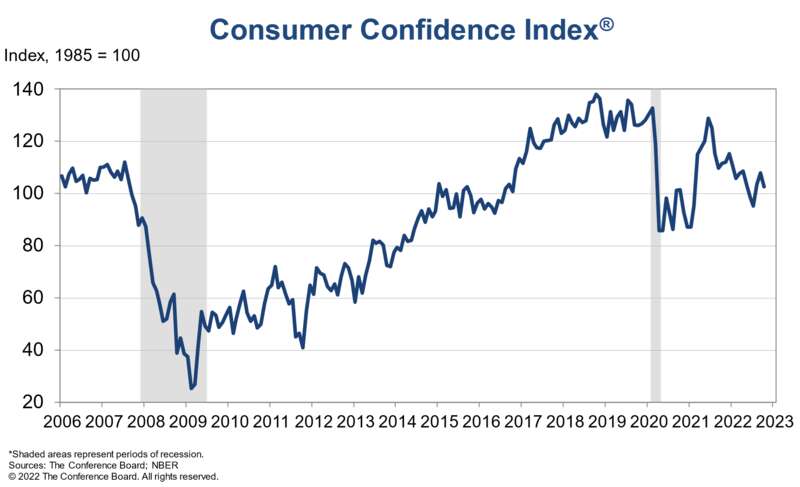

在楼市数据率先释放经济前景的悲观信号后,随后更多的美国数据警钟也在隔夜被一一敲响:美国谘商会公布的10月消费者信心指数录得102.5,为8月以来的最低读数,显著不及市场此前预期的105.9,较上月的107.8下跌了5.3个点。

不仅如此,消费者现状指数也从9月的150.2急剧下降至138.9,衡量消费者对未来6个月前景的预期指数也从79.5下降至78.1。

谘商会经济指标高级主管Lynn Franco在报告中写道,“信心指数在8月和9月上升后,在10月回落。同时,现状指数大幅下跌,表明经济增长在第四季度开始放缓。”

制造业的数据也同样低迷:美国10月里奇蒙德联储制造业指数录得-10,为2020年5月以来的新低。

华尔街“举杯欢庆”

显然,无论是房价、消费者信心还是制造业数据,昨夜公布的多项美国经济数据表现,可谓一个比一个糟。

然而,将这一切都看在眼里的华尔街交易员们,却并没有就此产生丝毫的恐慌情绪,反而将此视为了一连串的“好消息”,这从股债市场隔夜齐头并进的走势中,显然可以一览无余。

在债市方面,美债价格周二全线上涨,打压各期限收益率普遍回落,长债收益率的跌幅尤为明显。

截止纽约时段尾盘,2年期美债收益率下跌2.7个基点报4.488%,5年期美债收益率下跌10.6个基点报4.267%,10年期美债收益率下跌14.7个基点报4.107%,30年期美债收益率下跌12.3个基点报4.266%。

无独有偶,美国股市综合指数上涨246.50点,至11199.12点,涨幅2.3%。道指上涨337.12点,至31836.74点,涨幅1.1%。

长期收益率的下降推动了股市中对利率最敏感的几类板块。截至周二后市早段,公用事业和房地产股分别上涨2%和3.9%,这两个行业的公司提供高股息,有时还与债券收益率竞争。

分析人士表示,在美联储本周步入议息会议前的噤声期之际,经济数据的低迷表现无疑助长了噤声期前一个逐渐升温的论调:那就是美联储可能会考虑在12月放慢加息的脚步。

Action Economics全球固定收益部门董事总经理Kim Rupert表示,这些数据助长了市场的猜测——即央行正在考虑如何开始放缓加息速度。她指出,“市场肯定认为,所有这些数据都将导致美联储在11月之后畏缩不前。”

美银财富管理公司资本市场研究主管Bill Merz同样表示,关于美联储已濒临加息隧道尽头的讨论越来越多。不过Merz仍提醒称,在一段时间内,人们仍无法知道位于数十年高位的通胀率是否已明确朝着美联储的目标前进。

“我们看到美元升势放缓,长期债券收益率也出现了回落,”Merz表示。“这些因素结合在一起,为股市反弹提供了些许空间。”

根据芝商所的Fed Watch工具显示,目前市场普遍认为美联储铁定会在下周的议息会议上加息75个基点。不过对于12月加息幅度的预测,支持50个基点和75个基点的阵营几乎五五开。

当然,展望后市,股债市场的反弹行情能否延续,目前仍存在不小的悬念。

投资者在周二盘后仔细分析了谷歌母公司Alphabet和微软令人失望的业绩报告,Alphabet和微软的股价在盘后交易中均出现下跌。科技巨头疲弱的财报为本周剩余时间的财报定下了灰暗基调,苹果公司、Facebook母公司Meta和亚马逊将在未来几天发布财报。

宏观层面,美国政府将在周四和周五陆续发布三季度GDP和9月核心PCE物价指数,欧洲央行和日本央行本周晚些时候也将公布利率决议。在这些消息面大事件最终尘埃落定前,市场走势料仍存在不小的变数。