转折点上,关键时刻。

文丨华商韬略 耿康祁

2016年,阿里云首次在公有云市场超越谷歌云,进入全球前三。

在2017年的云栖大会上,阿里云副总裁李津信心满满:“这只是开始,未来两到三年,阿里云还将再次超越,变成云计算服务领域的两极之一。”

五年过去,阿里云并未如愿以偿,它的市场地位反而削弱,整个中国云市场也多了几许阴霾。

【内忧外患的“云计算一哥”】

2016年,阿里云在中国IaaS市场的份额已达到40.67%,超过第二至第十位的规模总和,表现出绝对统治力。李津则在2017云栖大会上表示:

“不出意外,我想今年就会达到50%。”

但意外还是来了。

2017年,阿里云份额达到了45.5%,但这既是高点,也是拐点。在此之后,它的份额便一路下降到现在的34.3%。

凡事都怕对比。身为电商鼻祖的亚马逊,其AWS云业务如今已经做到了全球第一,收入的增长和盈利也成为公司的第二大来源。

如果从直观的财务数据角度来看AWS和阿里云,2022年4-6月,AWS营收达197亿美元,同比增长33%;而同期阿里云只有26亿美元,同比增长10%。

除了一年收入赶不上AWS一个季度,阿里云的赚钱能力也受到挑战,虽然它在2022财年实现了11.46亿元的盈利,是中国唯一实现盈亏平衡的云服务商。但利润率却很感人:1.5%。

研究阿里云身上的这些现象,问题无非内外两层。

内,是阿里云丢客户、丢大单的问题。

阿里云是政务云市场的开拓者之一,并且提出了诸多创新解决方案,但在这个领域,它正在失去自己的市场影响力。

2021年年底,阿里云“一气之下”,投诉了作为甲方的某部委。因为一张上亿元的大单子,被一家叫做南京烽火星空通信的公司“半路拦截”。阿里云的投诉理由是:招标文件技术参数设置,存在以不合理条件对供应商实行差别待遇、或歧视待遇的情形。

3个月后,调查结论回来了:阿里云的投诉,被以“投诉缺乏事实依据”驳回。

阿里云有点脾气、闹闹意气实属正常,因为在政务云的领域,它近来实在不太顺。

2021年12月22日,工信部网络安全管理局就通报称,阿里云发现阿帕奇Log4j2组件严重安全漏洞隐患后未及时报告,并因此暂停阿里云公司作为合作单位6个月。

2021年,中国电信运营商加速“云网融合”,2022年“东数西算”加速落地,引爆了千亿规模的政企市场。但面对这样一个大蛋糕,阿里云却没分到大块。

近一年来,公示的超1亿元的政企大单,中国电信拿到了104个、中国移动68个、中国联通34个,阿里云只有9个。三大运营商上半年营收超过700亿元,增速100%,是阿里云的两倍。

在2016年,时任阿里巴巴首席技术官的王坚,首度提出“城市大脑”概念,但到2021年,阿里云峰会透露部署了40座城市,相比于华为落地50多城的“城市智能体”,反而落了下风。

比起这些业务进展不利,阿里还在另一个重要领域失去自己的客户:互联网。

字节一度是阿里云的头号客户,但已经走向了自建。原因是与其每年拿数十亿交给云厂商,还不如自建数据中心划算,更何况大家都在节衣缩食,字节也是能省就省,所以转身就找了秦淮数据合作。

外,如同周华健那句歌词“后面还有一帮天才追赶”,在追兵的队伍中,最凶猛的当属华为云的异军突起。

成立于2017年,目前已占18%市场份额、位居全国第二的华为云,正成为最让阿里云头疼的对手之一。以及腾讯云,也正越来越与阿里云短兵相接。

而且,竞争格局正在偏向有利于追兵的局面。

比如,华为在渠道资源上的积累更深就越来越发挥作用。以与地方银行等传统企业发展业务为例,阿里云这样的互联网云厂商,只能硬着头皮上门推销。华为可能早就通过其他硬件设备设施业务建立了采购关系,认识相关负责人,联系合作更为便利。

阿里云总裁张建锋曾感叹:“云其实是非常标准化的,所有的网络、存储的接口都被规范了。”

技术同质化严重,意味着只要华为云、腾讯云等巨头肯砸钱、肯花时间,阿里云在IaaS层的积累就很难成为壁垒。

除了内外两重问题,阿里云的麻烦还有海外市场格局的变化。

在相比其他国内对手更有优势和基础的海外市场上,阿里云也正被迫战略收缩。

2015年,阿里云进入北美市场,在美国东部和西部各建了一个数据中心。但在特殊的背景下,它也不得不按下“暂停键”。

美国对中国云企业关上大门,对阿里的长远发展是个重大的打击。

而原本是阿里云雄踞的东南亚市场,如今被腾讯云、华为云及亚马逊AWS、微软Azure等玩家盯上,进一步加剧了阿里云的出海压力。

这些综合下来,也大大增加了阿里在全球市场的挑战。

尽管不少第三方数据机构,仍将阿里云视为全球第三,但在Statista发布的2021年报告数据中,甚至宣称谷歌云已取代阿里云,成为全球第三大云厂商。

阿里是中国云计算业务发展的拓荒人,在云计算不被看好的时候,马云就放话“我每年给阿里云投10个亿,投个十年,做不出来再说!”

对趋势的前瞻,对自主研发的投入,也让阿里云快速成为全球云市场的主要玩家,并且对中国云市场的发展起到关键作用。甚至一度有说法:“中国只有两种云,一种是拿来主义的云,一种是自主可控的阿里飞天云”。

阿里云虽然仍是亚太云市场的第一,但强如阿里云且遭遇如此挑战的背后,是整个中国云市场都行进到了关键时刻。

【全球云厂商迎来“逆风局”】

疫情之下,企业加速上云,市场研究机构IDC数据显示,2020年中国公有云市场达到193.8亿美元,同比增长49.7%,增速为全球最高。

但这也加速透支了云市场的发展红利,诸多问题开始暴露。

中国互联网增量见顶,拼多多、字节跳动、美团等体量的互联网独角兽越来越少。云计算市场进入平缓增长期,传统互联网公司带给云厂商的边际效应递减。

甚至一些互联网巨头比如字节跳动,原本在阿里云采购量达近百亿元级别。但它自己组建了火山引擎云服务后,阿里云将逐渐失去这一最大客户,且大概率双方会成为新的竞争者。

再加上整个经济发展也处相对疲弱阶段,尤其民营企业投资扩张意愿不足,这就让云市场的形式,变成了大家节衣缩食,先努力活下去。

阿里云进步日艰的另一面,华为、腾讯的增速其实也在放缓。

包含腾讯云的腾讯“金融科技与企业服务”营收增速,从2021年Q1的47.4%,跌落至2022年Q2的0.8%。华为云营收增速则从2021年Q1的超100%,放缓到2021年Q4的38%。

麦肯锡发布的《2021年离散制造业上云调查》显示,将近三分之二的工业企业积极使用云解决方案,但获得云收益的公司却少得多。原因是大多数公司上云之后不会用,或者花更高的成本聘用技术人员。

全球云厂商与传统行业的结合也撞上了铁板,进而制约着整体进步。

相比美国企业,中国云厂商的经营管理更为粗放,传统行业的数字化技术也更薄弱,进而推高整个云业务的成本,这也让中国云企业在营收增长不利的同时,还要面对另一个大挑战:利润水平不高。

目前,中国云企业的毛利率依然只有美国云巨头的一半。

《财经》杂志指出,中国云集体阵痛的态势短期内很难扭转,转型期可能会长达两年以上。

事实上,美国云巨头,也并非全无苦恼。

2013年12月18日,刚刚击败IBM、拿下美国中情局大单的亚马逊,在北京国际饭店召开发布会,高调宣布AWS(亚马逊云服务)将进入中国市场。

但就在2013年11月,中国决定成立国家安全委员会,“信息安全”成为国家安全监管的重要方向:中国的数据必须留在中国,技术服务希望由中国公司提供,是重要的监管原则。

难以获得IDC牌照,就无法进行数据中心等增值电信业务的开展;需要本土第三方公司承接业务,也使得外资企业的技术优势难以完全发挥。外资云独霸中国市场的美梦,变得寸步难行。

亚马逊与微软,由此错过了中国云市场的高速增长窗口。它们至今仍处于行业第二梯队,难以在中国市场有所作为。

某方面说,中美两国已关上对方云企业大举进入本国市场的大门,这无论对亚马逊、还是阿里云,都不是一个好消息。

而且,这种局面还导致另外一个挑战——逼迫相关企业在中美之外的其他市场更加激烈的竞争,甚至是恶性竞争的厮杀。

东南亚就是一个典型,它正成为中美云巨头堪称血腥的猎场。

2015年10月阿里云员工马镭,成为第一个被外派到东南亚的“阿里人”。

他记得在参加新加坡举办的亚洲云展会时,全场三四百家参展商,中国企业却屈指可数。

此后七年,东南亚成为阿里云出海的主阵地,越来越多的“马镭”加入到开疆辟土。5月20日阿里云宣布位于泰国的云数据中心正式启用,也是它在东南亚的第10座数据中心。

多年耕耘后,东南亚已成为支撑阿里云海外市场增长的一块沃土。在2021阿里巴巴投资者日上,张建锋透露东南亚市场的营收增长超60%。

目前,印尼、菲律宾、泰国等东南亚国家,云计算市场增速在60%左右;游戏、短视频、跨境电商等中国企业出海潮,也为东南亚云市场带来了新的增长机会。

这让中美两国云企纷纷重兵布阵。

从去年4月开始,微软计划投入10亿美元,在马来西亚建立其首个区域数据中心。腾讯云在泰国的首个数据中心开服,并相继在印尼、新加坡建设共三个数据中心。去年9月华为云也宣布在泰国开服,印尼、菲律宾都被纳入规划。

今年2月,继亚马逊新加坡AWS区域开放之后,位于印尼雅加达的AWS区域也正式投入使用。

集结完毕的巨头,在争夺客户资源的打法策略上,各有所长。

在东南亚,阿里和腾讯都投资了大量企业,被投企业成为自己的云业务客户,顺理成章。比如阿里投资了东南亚电商Lazada,腾讯则投资了电商Shopee。这些电商平台,对云业务的需求极大。

华为云则凭借与当地电信运营商的良好关系,能够从电信网络层面帮助出海的游戏厂商进行优化,从而缩短画面延迟。一家游戏厂商直言:“我们不可能到海外某个地区建设机房,成本太大,所以华为云在这方面也给我们莫大的帮助”。

微软在政府关系和软件生态上更胜一筹。

各国政府对于数据信息的收集、使用、共享规定,越来越严苛。导致不熟悉当地法规的企业,很容易触碰暗礁,拿到天价罚单。微软云可以帮助出海企业,构建一套合规体系和落地流程。共享专利的软件生态,则可以让客户避免被“专利流氓公司”索赔。

亚马逊AWS的打法简单粗暴,以其超过1500种的产品,在丰富度上超出对手一截。它还擅长打价格战,以性价比吸引客户。截至2020年5月,亚马逊AWS全球市场降价高达82次。

2021年亚太云计算IaaS市场,阿里云以25%的份额领先,紧随其后的是亚马逊AWS(15.8%)、微软Azure(14%)、华为云(11.9%)、腾讯云(7.6%)。

云巨头在东南亚僵持不下,绝对的胜者还未出现。

一场厮杀,在所难免。

【十字路口的阿里云】

尽管变数增多,阿里云依然连续7个季度实现盈利,且是目前国内唯一盈利的云服务商。阿里对云计算,也依然是信心坚定并且心怀长远。

7月26日,阿里巴巴集团董事局主席张勇在致股东信中,明确将云计算定为阿里三大战略之一。

曾任阿里云总裁的胡晓明坦言:“在技术上,我们有过太多磨难,踩过太多坑。这些坑已经变成我们技术上的核心,谁都躲不过去。”

规模和技术的优势,为阿里云在组织和业务战略上持续调整与突破,提供了足够的底气。

3月,华为前企业事业群中国区总裁蔡英华,空降任职阿里云全球销售总裁。

蔡英华曾供职华为长达18年,主要负责从国内到海外市场的销售战略规划、渠道和合作伙伴生态建设。他在华为推动组建的政企下沉团队,让华为2020年的地市收入在国内政企业务中占比超过四成。并在前任基础上,为华为带来35000多家生态合作伙伴。

作风扎实、懂行、正规军打法,是业内对他的印象。

第一次公开亮相,他就提出了“行业主建、区域主战”的模式优化,与向区域销售及行业ISV(独立软件开发商)等生态让利的策略。

前者,是针对阿里云必须正视的销售服务短板;后者,是与生态伙伴共建、共赢。

传统政企客户对云的概念、技术等了解有限,更看重定制化服务。且许多工业设备极为昂贵,一旦出问题代价很高,这也让政企客户对阿里云这样的互联网厂商有天然的不信任感。

阿里的销售队伍,主要面向中小企业,缺乏与大客户和政府客户打交道的经验。阿里巴巴集团副总裁许诗军曾公开表示,阿里云的政企客户服务,是一个很大的挑战。

去年4月,阿里云宣布调整组织架构,成立包括数字政府、制造、金融、电信等18个细分行业部门,划分16个区域,由区域总经理专门负责本地化运营。

张建锋直言:“这在阿里云的历史上是没有的。”

此次组织升级,就是要将销售服务团队,下沉到各个行业和区域,以提升客户满意度。

蔡英华上任后策略,是在阿里云组织迭代的基础上,形成价值目标更明确的“销售军团”。至此,阿里云新的销售体系基本成型,迅速进入作战状态。

与各行业伙伴协同,可以帮助阿里云解决大型客户定制需求高和定制产品人力成本高的矛盾,并为客户增长创造更大势能。

在2022财年,阿里云伙伴带来的业务规模已达185亿,而2019财年为25.8亿,四年间增长超7倍。但蔡英华却并不满意,原因是数字还不够亮眼。

一些传统IT行业也觉得,作为互联网厂商的阿里云与生态伙伴走得不够近,很难融入面向大客户的生态圈。

为此,阿里云全新升级到“坚持伙伴优先”的业务战略。

按照分销伙伴、咨询伙伴、产品ISV伙伴等能力标签,阿里云成立相应的生态团队,并量身定制了一系列权益体系。

包括未来三年投入10亿专项资金,与分销伙伴共同服务全国300个城市。帮助5家分销伙伴业绩过20亿,50家过亿,500家达千万。为咨询伙伴服务中国企业出海、跨国企业落地中国提供专属支持;共建云化技术交付标准,提升服务伙伴的履约能力等等。

蔡英华表示:“希望阿里云赚1块钱的同时,伙伴可以赚到2块钱,3块钱。”并预估今年阿里云伙伴业务带来的收入占比,有望超过三成。

当中国掀起数字化浪潮,云计算提供的算力支持是推动国家战略发展的重要支撑。更关键的是,云计算安全关乎信息安全。

阿里巴巴作为全球首家,将核心系统100%运行在公共云上的大型互联网公司。同为云计算巨头的亚马逊、微软,也尚未做到,这证明了阿里对云产业的信心。

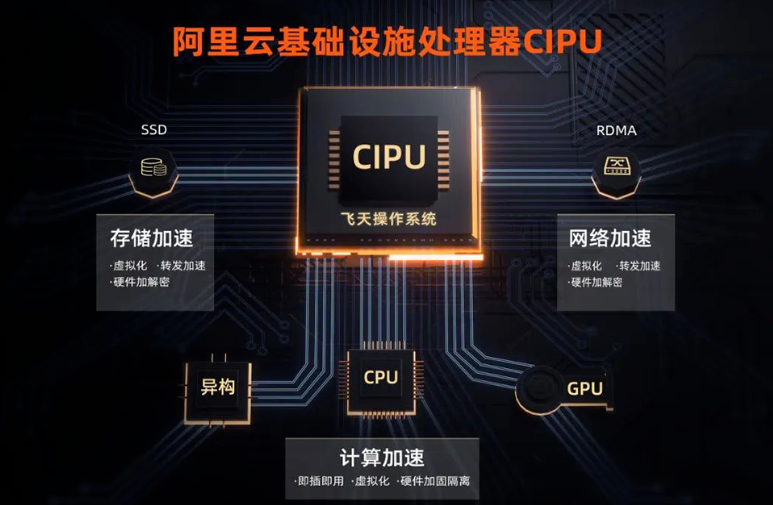

2022年阿里云峰会上,张建锋表示要Back to Basic,即聚焦云计算本质,回归技术底层,并发布了云数据中心专用处理器CIPU。

他甚至放出豪言:“CIPU将替代CPU,成为云时代的处理核心。”

阿里云的云计算操作系统飞天,是中国唯一自研云操作系统。

在电脑上,微软Windows+Intel体系堪称霸主;在手机上,Android/苹果iOS+ARM成为主导。阿里云则试图在云计算时代,以飞天操作系统+CIPU组合,把上百万台服务器,变成一台超级计算机。

这个目标不可谓不大。

不只是阿里云。2018年以来,华为云仅组织变革就经历了四次。作为传统硬件起家的公司,做云业务很大程度上要有“革自己命”的勇气和决心。

一个月前的华为云峰会上,华为云宣布推出创新云平台、创业赋能、商业资源三大举措,正式启动华为云加速器。未来3年,将赋能10000家全球高潜初创企业。

相比于阿里云、华为云的“狼性”团队和激进战略,腾讯云一直以稳重著称。也因此,在不知不觉中被华为云夺走了中国市场第二的宝座。

感受到威胁的腾讯云,开始转变策略。今年2月,腾讯云针对跨境电商推出“轻量化”解决方案。7月,腾讯云与智慧产业事业群(CSIG)宣布成立政企业务线。

可见,竞争压力下的华为云和腾讯云,都在追求突破,并尽快实现增量“造血”——不光要有营收,还要有净利润。

整个云产业,已经走过了云厂商各自为战的破冰期,进入价值服务和生态建设比拼的全面竞争。

这也意味着,以阿里云为代表的中国云已在全球市场上, 走到了与美国云巨头,正面进行战略与战术博弈的关键时刻。

这些企业的成功与否,关系他们的自身发展,也必将影响整个中国企业,乃至中国经济在全球数字经济时代的未来格局。