终于,轮到阿里了。7 月 30 号,阿里等 4 家中概股被美国加入预摘牌名单。如果不出意外的话,距离阿里的退市只剩下 2 个年头。中概股再迎重击。

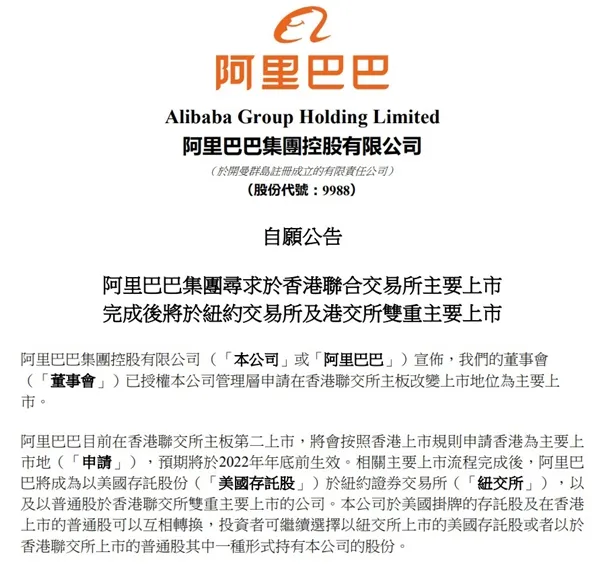

不过,阿里早在 4 天前就想好了对策:将新增香港为双重主要上市地。

这就很令人好奇了,当初最早的时候阿里为什么没有在香港上市,而选择在美国上市?

后来 2019 年新闻报道阿里已经能在港交所交易了,怎么现在又要跑来香港上市?

这所谓的 “ 双重主要上市 ” 又是个什么操作?

这事还得从阿里 2014 年去纳斯达克敲钟说起。

其实阿里,或者说整个中概股的赴美上市,都是无奈的选择。

一个企业,离开了土生土养的国家,难免会受到刁难、打压甚至一些未知的风险,这都是可以预见的。

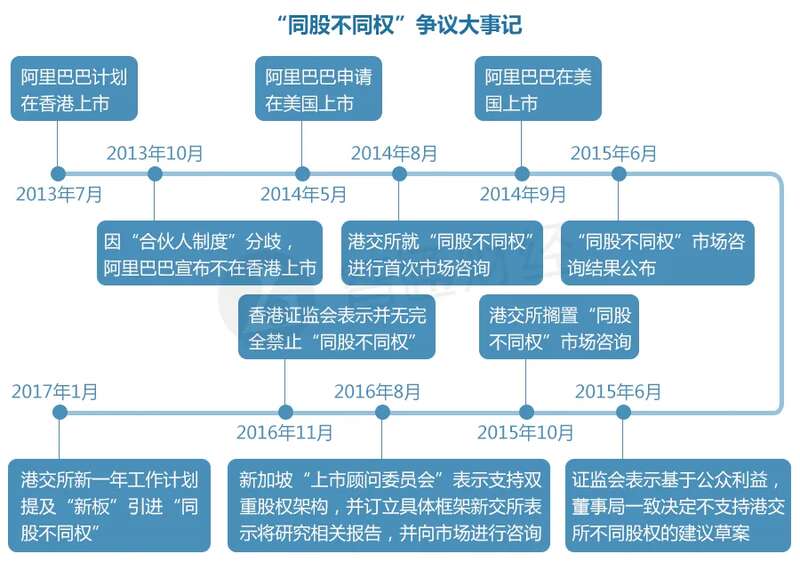

所以早在 2013 年,阿里巴巴在 a 股市场不成熟的背景下,第一上市目标其实是香港。

奈何襄王有意,神女无心。

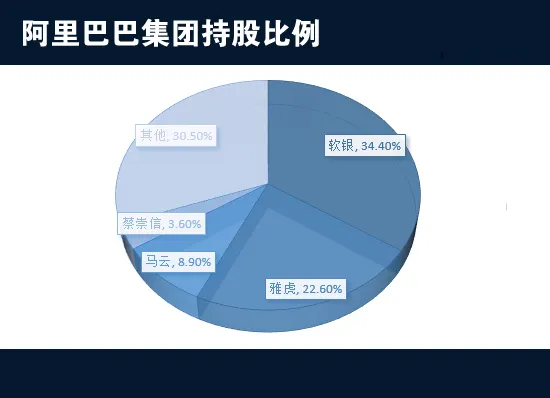

那时候的香港还非常保守,在彼时港交所看来,马云及阿里管理层通过 10% 左右的持股就掌握了公司的话语权( 同股不同权 ),简直就是独裁。

如果是私人公司,这种制度没有任何问题。但既然准备上市成为公众公司,就必须面对外部投资者对于公司治理的疑虑。

香港不欢迎,阿里也没有办法。

而美国,更激进,也更相信奇迹。同股不同权制度,被资本普遍认为是对互联网公司伟大创业精神的尊重。

最终,阿里登陆美国纽交所,创下了美股历史上最高的 IPO 融资记录, 250 亿美元。

后来 2019 年阿里重回港交所又是怎么回事呢?

随着中国优秀的企业纷纷因为股权问题,跑到美国上市,股价狂飙,大家叹息港交所没有享受到中国互联网企业高速发展的红利。。。

痛失阿里的苦楚,被外界解读为 “ 香港交易所 25 年来最大改革 ” 的外部推动力。

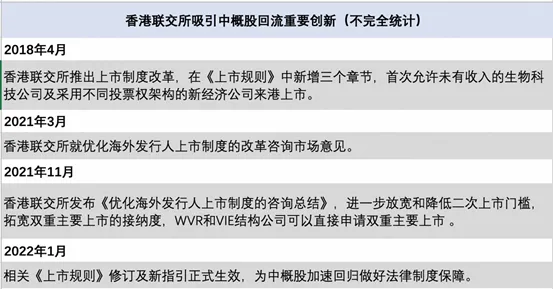

于是乎, 2017 年 12 月 15 日,香港证券交易所正式放开 " 同股不同权 " 的上市限制,并欢迎中概股回家。

巧了的是,那时候的中概股也恰好有点 “ 内外交困 ” 的意思。

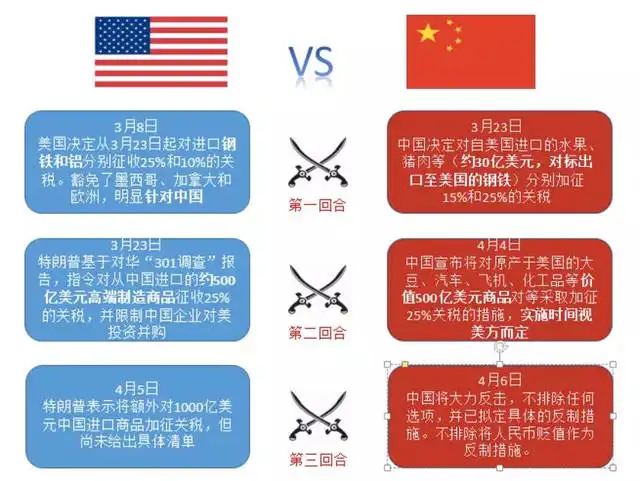

一来,特朗普上任,喊出让 “ 美国再次伟大 ” 的口号,在 2018 年 3 月开启了中美贸易战,掀起了一股打压中国企业的风气。

二来,互联网企业内部各种项目的孵化,都需要资本开道,对资金的需求强烈,但美股的投资门槛挡住了绝大部分国内投资者。

于是 2018 年,阿里再次寻求回港上市,这回,他们成功了,但是没有完全成功。

虽然制度的小磕小碰依旧存在,但这回阿里和香港已经有了合作的基础。

首先,最大的问题:同股不同权的分歧已经解决了;其次,香港也需要阿里这样的好公司来提高自己的国际地位。

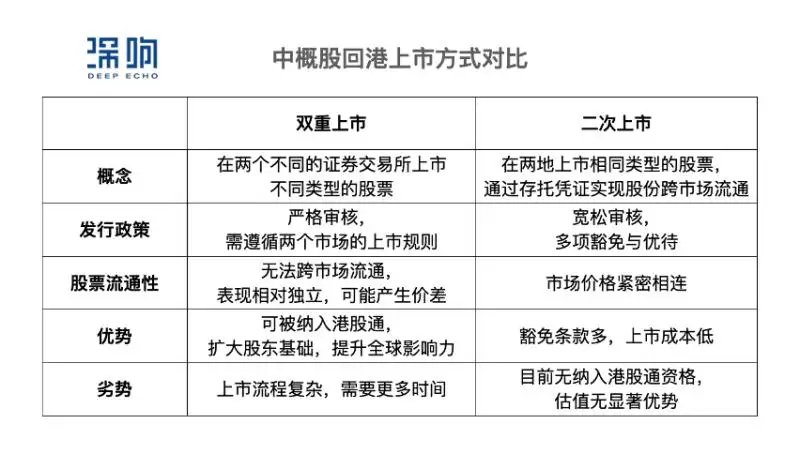

但是,阿里可能出于成本和时间上的考虑,选择了 “ 低配上市计划 ”-- 二次上市。

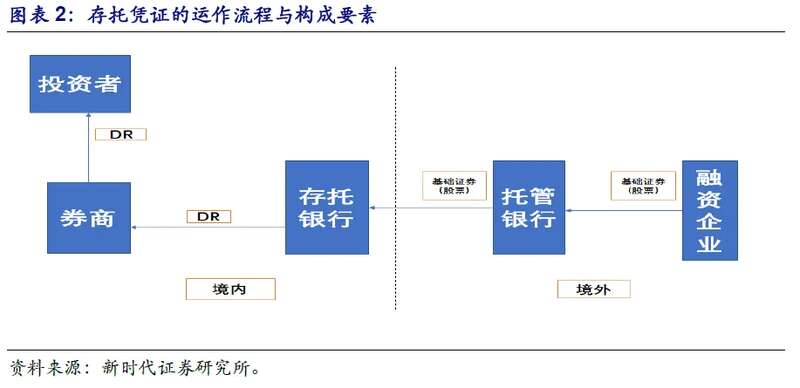

所谓二次上市,就是阿里将一部分股票抵押给银行,银行提供相应的 “ 存托凭证 ” ,也可以理解成 “ 欠条 ” 。

这个欠条就代替了阿里的股票在香港进行交易。

同样,欠条也可以去银行兑换成股票回到美国。

也就是说,美国的银行作为 “ 二道贩子 ” ,帮助阿里的股票以存托凭证的形式在美国和香港之间自由的流动,代价就是以一部分的手续费。

这种上市使得阿里巴巴实质上进入香港市场,二次上市成功了。

虽然这次上市逻辑比较绕,而且是低配上市,不过企业行为往往以结果为导向。

只要上市的目的达到了,不管是正式上市,还是是低配版本,好像就没什么区别。

阿里当初也是这么想的,结果怕什么来什么。

阿里这一省,就省出大事了。

虽然,阿里已经考量到了来自美国对中概股打压的风险,选择了在香港的二次上市,可美国对中概股的监管还是超出了预期。

2016 年以前,中美关系还算好的时候,中美之间还能睁一只眼闭一只眼。

2016 年特朗普上台后,中美进入全面对立期,美国撕毁中美两国的《 中美执法合作备忘录 》,特朗普开始筹划《 外国公司问责法 》。

2019 年,瑞幸咖啡被浑水机构的做空,被实锤财务造假,连带着中概股陷入了财务不信任的泥潭。

从此,中概股彻底进入强监管时代。

2021 年 12 月,美国筹划了多年《 外国公司问责法 》正式通过,要求审核外国公司的会计底稿。

可那些拥有用户隐私的中概股,以美国的标准进行审核的话,势必就违背国内《 关于加强在境外发行证券与上市相关保密和档案管理工作的规定 》中的要求。

这就意味着,如果中美的磋商没有更近一步的结果的话,阿里、百度、京东等一众中概股将进入 3 年退市倒计时。

这一回,不仅美国的上市地位不保,依托美股二次上市的港股,一样要退市。

那么退市对阿里究竟会带来什么样的后果呢?

首先,一旦阿里被迫启动退市程序里,就需要拿一大笔钱将香港和美国投资者的手上股票全部买回。

而且这笔资金异常庞大,按照现在阿里的股票价格来回收,保守估计在 2000 亿人民币以上。

2021 年阿里的财报显示,阿里巴巴的运营现金流只有 1400 亿。

一旦退市,阿里将会因为没钱而寸步难行,甚至债台高筑。

其次,即使阿里借来了这笔资金,投资者也是血亏。

以目前 90 元的股价,距离 2020 年 300 块的股价高点,依旧亏去 60% 以上。

毫无疑问这是投资者和公司的双输局面。

难道阿里就只能被动挨打了吗?

当然不是,面对他国政策层面的打压,寻求国内政策的帮助往往能有奇效。

今年的 1 月 1 日,港交所启用新规:如果一家中概股公司从美国退市,它可以在港交所沿用美股上市时的多项治理架构,以降低上市门槛。

这个规定,就是国内专门针对那些无法通过美国《 外国公司问责法 》企业量身定制的。

于是就有了这一次,阿里在香港的双重主要上市。

双重上市与之前二次上市的根本性区别在于,前者更可靠。

阿里一旦完成了在香港的上市程序,港股的上市地位就不再会受到美国退市的影响了。

有了这么一波操作,阿里不仅保住了上市地位,也给在美股的投资者一个更人性化的解决方案。

在此之前,美国投资者只有两个选择:将股票卖给阿里,或者当作传家宝等待分红。

现在呢,阿里的双重上市给了投资者多一个选择。

投资者只要将美股阿里转化成港股阿里,就可以在港股进行正常的交易。

长期来看,阿里的股价还有一定上升的空间,毕竟在比拼赚钱能力这方面,阿里还没有怕过谁。

不过,阿里的在香港的双重主要上市,也算是在大家的意料之中了。

此前,知乎、贝壳都已经完成了在香港的双重主要上市。

阿里不是第一个,也不会是最后一个。

8 月 1 日,阿里巴巴回应被美国证交会列入预摘牌名单称,阿里巴巴将努力保持同时在纽交所和香港联交所的两地上市地位。

乐观的来看,这其实挺值得庆幸的,我们已经想不到更坏的结果了!

目前阿里的所有的问题,都是钱的问题,众所周知,能用钱解决的问题,都不是大问题。

根据《 外国公司问责法 》,留给阿里的时间还有两年,这期间会发生什么样的变数,犹未可知。

但是在目前的信息来看,阿里已经做好了最坏的准备。