继日元兑美元跌跌不休之后,欧元兑美元也迅速下滑,北京时间今天下午,欧元兑美元汇率触碰了1.0000的历史关口,即1欧元=1美元。

《日本经济新闻》本月7日撰文称,“美元一家独大,正在成为世界经济新的风险。”

如何看待此轮美元走强、欧元承压背后的原因?外媒热议的“美元一家独大”,它背后的风险是什么,近期它又带来了哪些新问题?近日,清华大学国家金融研究院国际金融与经济研究中心(CIFER)研究员夏广涛接受了记者的相关采访。文 | 周毅本文转载自观察者网旗下微信公众号“观网财经”(ID:tiequanhe),原文首发于2022年7月12日,原标题为《美元一家独大成为世界经济新风险,中国该警惕什么?》,不代表瞭望智库观点。

问:夏老师您好,能否解读一下此轮美元走强背后的原因?

夏广涛:从大背景上来说,现在整个发达经济体的持续高通胀压力非常大,美国更是如此。美联储现在整个货币政策都在快速转向,像削减购买、加息、缩表这些紧缩性政策的预期实施力度都在上升。紧缩性货币政策一定程度上会推高美元汇率。

通过数据我们可以看到,美元指数一直在走强、攀升。对此还有一个理解是:美元指数篮子中的其他主要货币在相对走弱。比如在美元指数中权重比较高的欧元和日元,最近它们对美元的汇率一直在跌,贬值幅度非常大。这其实也有几方面的原因。

美元指数走势,美国消费者新闻与商业频道截图

为什么欧元现在贬值力度非常大?

从经济基本面来看,欧元的高通胀压力一点不亚于美国,甚至高于美国。因为它现在面临地缘政治冲突,直接造成能源、油价快速上升,面临粮食安全威胁,生活物资供应比较紧俏,生活成本就会提高。

当然物价提高还包括劳动力的因素。受地缘政治局势影响,劳动力供应相对不足推高了工资水平——在欧元区的部分国家,劳动力的相对不足一直是个难题,疫情和地缘政治局势加剧了这一问题。工资支出、商品及能源价格,共同推高欧元区的通胀。

我们预计欧元区的通胀压力还会持续。从这个意义上讲,如果整个欧元区的通胀一直在上行,那么欧元的真实购买力就是会下降。相对于美元,它的汇率下降得更快,欧元就会面临更多的风险。

从政策面上来看,欧元区为了保障他们在疫情以来的经济复苏动能,相对而言,其货币紧缩力度、反应的时间和速度是不及美国的。一般而言,当紧缩性货币政策实施以后,就会推高该货币的汇率。欧元区的货币紧缩程度弱于美国,就会导致欧元兑美元出现贬值,相对于美元的强势升值,欧元则明显走弱。

日元面临同样的问题,紧缩政策力度弱于美国。

至于第三个原因,我认为很重要:地缘政治冲突、能源价格高企,国际政治经济走势的不确定性在上升,这导致全球对于安全资产的需求在上升。

美国目前仍是全球最重要的国际安全资产提供方,全球对于美元及其他美元安全资产的旺盛需求会推高美元——因为不确定性增加,那么大家就会希望购买一些更加安全的资产,比如短期国债(国库券),还有其他一些收益比较固定的债券类产品,来实现保值、增值,优化自己的财富管理。

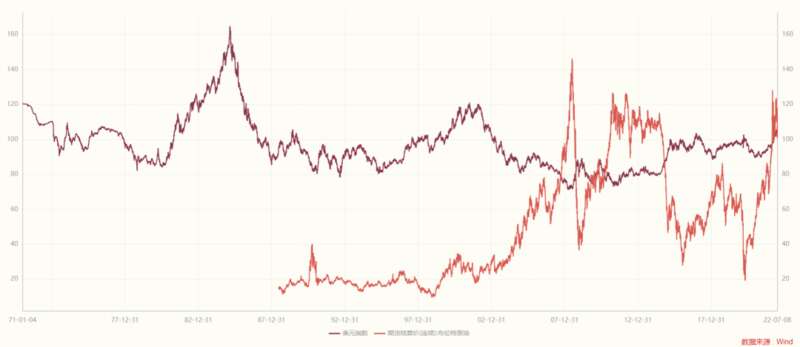

根据历史统计数据,大家通常会认为美元价格和石油价格是负相关的。因为石油是用美元计价的,所以美元走强的时候,石油价格就会下来。等于说:当美元走强,美元购买力上升,那么用美元计价的石油价格就应该低一点。

但是这一轮,恰恰是美元和石油价格同时上涨。大家就觉得很奇怪,也很关注这一现象。不过,这里并没有让人特别困惑之处,因为这一轮有更重要的因素在推高石油价格上涨。

影响石油价格的,除了美元这一计价货币的币值,还有石油生产和运输能力、石油的实际供给量、石油的市场需求。整个市场中供求双方的力量,才是决定价格中枢最重要的因素。因为地缘政治冲突,石油的有效供给出现严重不足,全球石油市场的供求匹配能力也因制裁等因素而大幅下降。与此同时,现在全球对石油需求在上升,出于地缘政治冲突等不确定性上升的原因,大家还会储备石油以保障本国能源安全。

以美元计价的布油价格和美元指数,两者走势大多数时候呈现负相关。

问:日本等国家的媒体,最近关注并热议“美元独大为世界经济带来新风险”,这种讨论出于当下何种国际经济、全球市场形势?

夏广涛: 《日本经济新闻》等媒体在其报道中,提到“美元独大为世界经济带来新风险”,我先阐述一下我对这一“风险”的理解——这也是有关美元的一个比较传统的问题。

我们现在的国际经济形势是什么样的呢?在2008年经济危机的十多年时间,发达经济体的经济复苏在缓慢爬升,但2020年全球又遭遇了新冠疫情的冲击——这个冲击不只是需求侧冲击,而是供给侧和需求侧的双重冲击,全球供应链也受到了打击,所以现在全球的经济复苏压力、经济下行压力非常大。

在全球经济艰难复苏的背景下,“美元独大”最重要的一个风险就是:美联储货币政策对全球经济的不利溢出效应太强了。

美联储的货币政策,首先会服务于它的国内目标,其次它才会照顾所谓的国际目标或者说国际责任。现在美元通胀已经很高了,而且预期还要继续。在这样的背景下,美国一定优先于“控制本国通胀”的货币政策目标,它会快速地实施紧缩性货币政策。

但是快速转向的美联储货币政策,对全球的不利溢出效应非常明显,尤其是对新兴市场经济体和发展中国家而言。

它会带来资本外流的压力。因为美元走强了,那么其他货币就会相对贬值。贬值压力过大,货币不值钱了,货币及由之计价的其他资产的收益率就会下降,那么资本就会套利,它会往外跑,人们会把更多的钱换到美国去。

这是新兴经济体经常面对的一个问题。比如拉美的很多发展中国家,向来就是这样:只要美元快速走强,拉美地区就会面临一波危机。

这是比较传统的一个不利溢出效应的作用渠道和机制。

同时,当出现本币相对于美元大幅贬值的时候,本国外债的偿还压力也会增大。

由于大部分新兴国家的本国金融市场不发达,本地融资很困难,它会到国际市场上用美元借贷。美元走强,利息负担就会上升,那么偿付一笔债务就需要更多的钱,这就可能面临债务违约——你还不起了。

美元升值,由汇率风险引起债务违约风险上升,这严重威胁发展中国家的经济金融体系。

美国是全球金融市场的中心,而且前几年伦敦同业拆借市场的利率定价模式LIBOR出现问题之后,美国迅速推出SOFR利率定价模式(Secured Overnight Financing Rate,有担保隔夜融资利率,由美国国债抵押品的隔夜回购利率计算得出),成为全球利率定价的重要核心基准之一。美元隔夜拆借利率及三个月期短期融资工具的利率,基本上就决定了整个全球的利率中枢。

这个时候,美联储加息导致的利率走强,会推高全球的利率中枢。此时你的资产价格就会下挫。因为利率和资产价格往往是反常变动的,美元走强,你的债券价格就会暴跌,股市也会承压。一旦货币政策快速紧缩,股市泡沫破裂的风险往往就会上升。新兴经济体,包括部分发达经济体,都会面临金融市场的动荡。

第二个很重要的风险是:美元走强,导致其他经济体的货币政策被动地跟随性趋紧,这会压制经济复苏进程。因为紧缩货币政策抬高利率中枢,使得企业融资成本、居民房贷成本上升,压制消费和投资。

美元走强,欧洲、日本这种发达经济体就没有办法了。全球金融一体化之后,美元的利率走高,货币政策紧缩,如果你不跟随性地紧缩,就会面临上述的不利溢出效应的问题。因为利差会放大,你就会出现资本外逃、货币贬值、债券违约等一系列的压力。

一个国家货币跟随性地趋紧,从宽松走向紧缩,这个时候就会抬高本国的利率中枢,企业的融资成本会上升、居民的还贷(房贷等)压力会上升。这会压制部分耐用品的贷款(比如车贷),从而压制消费和投资……国内经济复苏受到压制,下行压力非常大,也就会压制全球在疫情之下经济艰难复苏的进程。这对实体经济而言,是不可忽视的风险。

以上这两点,就是美元独大对世界经济造成的主要风险。因为美元的权重,它在国际货币体系和金融市场的主导性太强了,所以美国一家的货币政策,会导致全球都面临不利溢出效应和相应的一些压力。

问:“美元独大”会对中国带来哪些影响?有哪些直接冲击,又有哪些渠道,让“美元独大”可以通过影响其他市场的方式,间接地影响中国?

夏广涛:首先,美国的经济基本面与美元的货币地位不匹配。

美元在国际货币体系中的地位是非常高的,它在全球外汇储备中所占比重现在虽然下降了,但是它长期保持在60%左右。美国的GDP才占全世界的24.27%。它GDP的相对规模并不能匹配这样一个美元独大的局面。人民币在全球外汇储备中所占比重是2.88%,但是它跟中国GDP在全球地位、中国贸易体量在全球中的地位严重不匹配。

IMF网站截图

这种不匹配,就会导致在外部账户的收益率,或者说对外净资产的净收益率上,美元享有过度特权(exorbitant privilege),而中国长期遭受过度损失(exorbitant loss)。“美元独大”对我们最大的困扰一直就在这里。

比如说,大家同样互相持有资产,但是因为美元的强势地位,包括美国金融市场在国际金融市场中的地位,导致我们只能买美元,买美国发行的美元安全性资产。同时,我们对它又是风险负债风险资产,也就是说美国持有中国的资产大多是高风险高收益类型的金融资产或投资项目。

美国投到我们国家的项目,买我们的资产,都是高收益的,比如FDI(外国直接投资)这一类的——其他国家也是这样。为了追求安全性,我们的资产收益率比较低,但是美国投到我们这里的都是高收益的项目和投资标的,那么这样一来,我们规模庞大的对外净资产的实际净收益率就是负的。

这就好比我们借钱给别人花,我们还要付给他利息。

第二个问题是:美元独大,导致在国际官方外汇储备的组合中,大部分央行的储备都是以美元为主的。现在我们也已经看到,在出现地缘政治冲突和相应的金融制裁之后,外汇储备的安全性也成为一个重要问题。

现在的国际储备体系是美元独大,它不是一个特别平等的、特别多元化的体系。现在我们持有3.2万亿美元的外汇储备,储备的安全性本身就会受到一些冲击。前段时间,俄乌地缘政治冲突发生之后,美欧对俄实施了冻结外汇储备等一些列金融和制裁。

即使抛开冻结或罚没风险不谈,如果美元权重过大的话,那么它的一点点波动就可能就会导致外汇储备缩水——至少是账面缩水。这对外汇安全性也是一种冲击。

俄乌冲突发生后,俄罗斯外汇储备遭到冻结。塔斯社截图

第三个问题是:全球系统性风险会上升。

过度依赖于一种货币、过度依赖于几个金融市场,必然会导致风险集聚。这也是一个问题——对美国也不是好事情,这会对美国的金融市场造成一种很大的张力。美国金融市场的发育程度是很高,但是它不足以支撑全球的金融需求。美元独大,对这种金融风险也会有一个放大的作用。

第四个问题是:“美元独大”和美国的紧缩货币政策,它们会导致其他国家货币的贬值幅度加大。在贸易层面上,这会削弱中国相对于这些国家的出口竞争力。

美元独大有一个特别重要的影响在于,美国紧缩货币政策会带来强烈的不利溢出效应,其他货币的贬值压力相对会加大。美国的货币政策不太会顾及,至少不会优先顾及所谓的国际责任和国际目标,它首先要满足的是国内目标。正所谓“美元是我们的,问题是你们的。”

如果其他国家的时间窗口把握不好,或者说你的经济周期跟美国相反,那么问题就出现了。美国需要紧缩政策去抑制通胀,但是你的国家现在经济增长非常乏力,经济下行压力很大,你应该宽松,但是你没办法——因为美元是一家独大的,它更强势,这就是我们所谓的美元霸权,你只能跟着它的货币政策走。

这样的话,你的经济就会进一步下行。

还有一个问题:美元独大,那么我们在全球金融市场配置资产组合时,替代性选择就少,资产依赖度就高。

我们以前做过研究:把我们的资产,从低风险、低收益的资产,比如国债类资产,转到美国的权益类资产(如股票等),会怎样?

有人觉得,这可能会提高收益率。但我们的研究显示:它短期可能有一个改善,但是长期它会回归到一个比较低的水平。你的外部净资产和外部财富的收益率还是很低,还是负的。长期得不到明显改善,为什么?

因为我们资产的依赖度太高,你只是在不同类型的美元资产里边转换,而不是说在美元资产、欧元资产,包括我们自己的人民币资产里面进行一个多元化配置,那么其结果是很难获得一个好的回报率,也很难有效分散投资风险。资产依赖度不摆脱,美元一家独大的情况得不到改善,包括中国在内,我们长期的估值损失是很难得到有效改善的。

你只是从美元债务类资产,或者说安全资产,转换到了美元的高收益风险资产,但是这个只是在短期内,有一些收益的改善。甚至如果你的窗口期把握不好,还有可能恰恰是在风险中做了接盘侠:它的风险资产马上就要泡沫破裂了,这个时候你买进去了,可能还不如老老实实地拿着国债。