周一 (6月27日),国际金价开盘罕见跳涨10美元,布伦特原油价格闪跌1.5%,金融市场风起云涌的背后是大国博弈(国际局势)的再度升级。

路透社引述消息人士称,美国总统拜登和七国集团领导人将就禁止从俄罗斯进口黄金达成一致,以扩大对俄罗斯的制裁范围。

G7峰会

消息人士透露,美国财政部将于28日下令禁止进口新的俄罗斯黄金,阻止俄罗斯参与黄金市场,从而试图继续孤立俄罗斯在全球经济中的地位。

6月26日,拜登发布推文证实了这一消息。拜登表示:“七国集团将共同宣布禁止俄罗斯黄金的进口,黄金出口为俄罗斯带来数百亿美元收入”。

拜登推特发文

除了黄金,石油也同样被列入制裁的范畴。

据知情人士透露,G7国家正在设法限制俄罗斯的能源收入,同时在通胀飙升和努力遏制对俄罗斯石油和天然气依赖的情况下,减轻对本国经济的影响。

那么,西方国家对俄罗斯新一轮的金融制裁意味着什么呢?

G7最新制裁:瞄定俄罗斯黄金

消息人士称,美国财政部将于28日下令禁止进口新的俄罗斯黄金,阻止俄罗斯参与黄金市场,意在让俄迅速付出沉重的经济代价,不能获得战争所需要的资金。

因而,G7此番针对黄金和石油展开进一步制裁,归根到底为了打击俄罗斯的货币和经济。

黄金是俄罗斯央行最重要的资产之一,也是俄罗斯最大的非能源出口。

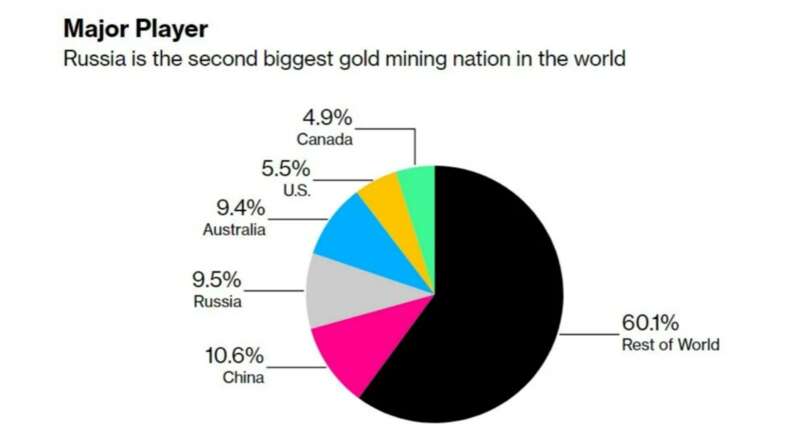

数据显示,俄罗斯每年生产全球约10%的黄金,2019年,俄罗斯取代澳大利亚成为全球第二大黄金生产国,欧洲绝大部分的黄金都来自俄罗斯。禁止黄金进口一定程度上意味着俄罗斯进入全球金融市场的难度进一步加大。

俄罗斯黄金生产全球占比

此前,欧美各国就已采取多项制裁打击俄罗斯的货币体系,只是效果“并不如意”。

3月,为黄金市场制定标准的伦敦黄金市场协会将俄罗斯黄金加工商从其认可名单中移除。伦敦一直是俄罗斯贵金属最重要的目的地之一,数据显示,去年运往伦敦的俄罗斯黄金价值150亿美元,占英国黄金进口总额的28%。

俄罗斯财政部曾于3月初表示,西方制裁冻结了俄罗斯6400亿美元的黄金和外汇储备中的约3000亿美元。

4月,拜登签署行政命令,明令禁止美国人从事与俄罗斯央行、国家财富基金或财政部有关的黄金交易。

然而,拜登口中“即将沦为瓦砾”的卢布在年初经历自由落体式下跌后强力反弹,对美元升至近7年以来高位。

卢布走势

面对之前并未奏效的打击,G7国家此次加大制裁力度,或将彻底切断俄罗斯与英美等国的黄金交易。有分析认为,欧美禁止进口,俄罗斯黄金只能转内销,全球黄金供给将减少。相关人士表示,“俄黄金禁令”将会对俄罗斯造成每年190亿美元的损失。

黄金、能源、粮食危机背后是步步紧逼的国际金融制裁,而它们正带着世人走向历史性时刻,6月26日,俄罗斯世纪债务大违约悄然而至。

俄罗斯临百年来首次外债违约:重大分水岭还是一场闹剧?

“一个本来有办法偿还债务的政府被外部政府强迫违约,这是非常、非常罕见的事情” Loomis Sayles & Company LP高级主权分析师Hassan Malik表示。

俄罗斯此轮违约,并不是钱的问题。

6月26日,俄罗斯有两笔共计约1亿美元利息的款项30天支付宽限期到期。

俄罗斯财政部此前表示,本月初已向在岸国家结算存管处(NSD)支付了利息,并已履行义务。

然而由于制裁原因,资金无法流向海外债权人,海外债权人未收到付款,因而构成违约事件。于俄罗斯而言,这会是自1918年十月革命期间,布尔什维克拒绝偿还沙皇时代的巨额债务以来的首次外债违约事件。

据华尔街日报报道,一些投资者表示,他们可能会要求冻结央行准备金或寡头资产。

俄乌冲突以来,俄罗斯在金融领域受到多重限制、打压和孤立,“宣布违约是一个象征性事件,但俄罗斯已经无法从大多数海外国家借款,俄罗斯政府已失去了发行以美元计价的债券的机会。” 野村综合研究所经济学家Takahide Kiuchi表示。

而“束手束脚”的俄罗斯到2022年年底,还有共计约10亿美元的债券利息需要支付。俄罗斯出口石油和天然气可赚取大量外汇来偿还外债,但使用外国银行账户或跨境支付方式交易遭到美国等西方国家禁止。

为了避免违约,俄罗斯想出各种法子偿还其海外债券。

过去几个月,俄罗斯通过建立新的债息支付机制,美财政部豁免等方式绕过制裁,成功偿还了多笔债务。然而,美国于5月宣布禁止本国银行和个人接受俄罗斯政府的债息支付,欧盟于6月初对俄罗斯指定的欧洲债券代理NSD实施了制裁;这无疑使得俄罗斯的资金转移之路变得更加举步维艰。

直至上周(6月22日),俄罗斯总统普京签署法令,旨在建立临时程序,使俄罗斯在濒临债务违约之际能够顺利履行其偿还义务。据总统令,用卢布偿付欧洲债券将被俄罗斯视为履行偿债义务,并不构成违约。

但有分析认为,由于这些债券是按照英国法律发行的,因此,使用卢布支付或许并不能阻止债务违约。

俄罗斯财长 Anton Siluanov表示,“每个知情的人都明白这根本不是违约。西方国家制造了人为的障碍,以便给俄罗斯挂上‘违约’的标签,这是一场闹剧。”

俄罗斯财长 Anton Siluanov

尽管此次违约颇有些“被迫”的意味,但违约一旦发生,影响不可避免。

IMF总裁Kristalina Georgieva,Capital Economics首席新兴市场经济学家William Jackson,对冲基金投资组合经理Jonathan Prin等多位专家曾表示,俄罗斯若发生外债违约,或将带来一定影响,但并不足以冲击全球金融市场。

一方面,评级机构将下调发生违约债券的评级和俄罗斯的长期外汇评级,不过,这一影响在西方制裁声中很大程度上已被消化。

另一方面,许多全球大型基金公司持有俄罗斯债券敞口,或将面临严重财务损失。全球银行对俄罗斯的敞口总额约为1200亿美元,这个数字不小,但与金融危机“不存在系统性关联”。

美国经济逼近衰退 拜登是在帮普京的忙?

世界的另一边,忙着制裁俄罗斯的美国,处境也并不乐观。

《华尔街日报》调查显示,未来12个月,美国经济陷入衰退的概率为44%,高于2008年全球金融危机前的衰退概率38%。

而天平的另一端是高企的通胀。鲍威尔的鹰派主张在近月来的历次议息会议中立场愈发清晰,“美国经济有衰退的可能,但美联储将无条件抗通胀。”

高通胀、货币紧缩叠加衰退担忧下,美股呈现疲软之势。标普500指数陷入熊市,正迈向1932年大萧条以来最糟糕的上半年表现。除了苦不堪言的投资者,美国民众也面临着生活成本的显著提升,据美国劳工统计局数据,4月食品价格同比录得9.4%的惊人涨幅,连续第17个月上涨。肉、禽、鱼、蛋指数上涨14.3%创43来最大年度涨幅。

如此环境下,拜登的支持率一路下滑。路透社和益普索的一项联合调查显示,美国总统拜登的支持率下降到36%,跌至最低水平,距离美国前总统特朗普33%的最差成绩近在咫尺。

经济衰退预警频发,通货膨胀40年新高,投资者深陷熊市,供应链危机不断,总统支持率跌破新低,民众生活成本大幅攀升……种种迹象表明,美国经济正经历罕见的巨大动荡,在此情况下,美国与G7各国对俄罗斯展开的金融制裁与经济博弈引发热议。

美国经济学家、欧洲太平洋资本公司总裁彼得·希夫发布推文称,“G7将禁止从俄罗斯进口黄金这一举动将适得其反,拜登将打击美国人,而不是普京。美国人最终将为黄金支付更高的价格。拜登是在帮俄罗斯的忙。”

荷兰国际集团大宗商品策略主管Warren Patterson表示:“G7禁止进口俄罗斯黄金的影响可能相当有限,因为黄金行业已经采取了限制俄罗斯黄金的措施。所以,看起来这一举措在很大程度上是象征性的。”

百年来头一次 俄罗斯为什么会“被迫违约”?

有钱,但却还不了债。

这样的情况发生在俄罗斯身上,也正因如此,其被迫上演了百年来首次国际债务违约。

俄罗斯遭遇“被迫”违约

此番俄罗斯违约的是合计1亿美元的两笔国际债券利息,原本该利息应该是在5月27日到期偿还,但由于当时并未支付成功而触发了30天宽限期,即6月26日成了真正的到期日。

俄罗斯方面表示,事实上他们已经以欧元和美元支付了这笔款项,这笔资金需要通过欧洲结算中心来分发给债权人,履行了偿债等义务。但据外媒报道,这笔款项一直被卡在欧洲结算中心,债权人尚未收到。

正是因为西方国家的制裁手段,切断了俄罗斯向海外债权人的支付通道,导致俄罗斯被限制通过国际银行系统进行钱款往来,因此资金无法流向海外债权人。

市场也由此判定,因为这笔款项没有在最后偿还“窗口期”6月26日前抵达债权人手中,被认为是发生违约。

有钱可以还,但对方却不愿意收,俄罗斯出现了105年来在国际上的首次外币主权债务违约。上一次俄罗斯国际外债违约还是在1918年,当时列宁领导的布尔什维克拒绝偿还沙俄时代的巨额债务。

债务问题早有警示

国际货币基金组织(IMF)此前警告称,由于美欧等国家对俄罗斯实施的制裁将导致该国陷入深度衰退,俄罗斯存在债务违约的风险。

IMF总裁格奥尔基耶娃称,俄罗斯的债务违约不再是“不可能发生的事情”。“并不是俄罗斯没有钱,而是俄罗斯不能使用这些钱。”

她还表示,针对俄罗斯前所未有的制裁将使俄罗斯很难使用其在国际货币基金组织的储备资产,即特别提款权。

俄罗斯曾在1998年8月宣布停止国内债务偿还、延期国外债务偿还。不过当时俄罗斯虽然完全放弃偿还国内债务,但是最终通过债务重组、减免等完成对国际债务的偿还,因此学界多数人认为,这并不构成债务违约。

一般而言,主权债务违约代表着一个国家再以信用借钱将变得很难,但俄罗斯此前已经遭到制裁,被禁止从西方市场中借钱。有分析观点就称,此次宣布俄罗斯违约是一个象征性事件。俄罗斯政府已经失去了发行以美元计价的债券的机会。到目前为止,俄罗斯已经无法从大多数外国借款。

俄罗斯真实偿债能力如何?