围棋理论,被郭广昌用到了投资上。

复星国际董事长郭广昌喜爱围棋,他曾用围棋比喻复星系的投资哲学——让旗下子公司遍及全球市场,通过上市和发债进行全球融资。

在围棋术语中叫“做眼”,棋的眼越多,“气”就越多,生命力就越强。

借着这套投资理念,郭广昌一路买买买,打造了一个资产超8000亿、横跨多个行业的复星帝国,不少媒体把「中国巴菲特」、「内地李嘉诚」的美誉赠予郭广昌。

不过,最近围绕着复星的话题画风急变:由买买买变成了卖卖卖。

从今年5月起,复星系公司在A股、港股市场连续减持套现,规模近50亿。与此同时,复星国际被穆迪列入负面观察名单,有关复星集团“6000亿债务”压顶的传言来袭,复星集团怎么了?

国际债务与回购

6月15日,复星国际被评级机构穆迪列入负面观察名单。

穆迪认为:公开债券市场投资者避险情绪的升温,将令复星国际本已紧张的流动性承压,且未来6-12个月其境内外债务到期规模较大。受此影响,复星国际美元债迎来三个月内最大跌幅。

几天之后的6月20日,复星国际宣布对旗下于2023年8月17日到期的票息5.5%的美元债,以及于2022年10月9日到期的票息3.3%的欧元债进行要约回购。复星国际美元债有所回升。

在穆迪下调债券评级后,复星祭出了回购这一招,以稳定市场预期。

截止目前,复星国际共存续10只离岸债券,存续规模53.98亿美元,规模约为人民币360多亿,其中一年内到期规模有14.4亿美元。

国际债务,以美元计价,今年美元持续走强,人民币贬值,复星不仅要承担利息负担,而且还有汇率损失。复星遭遇评级下调及债券风波,被喻为是国际债务撕开一道口子。

同样近期在资本市场上,复星的几笔减持则引起市场广泛关注。

6月15日晚间,中山公用披露公告称,公司股东上海复星高科技(集团)有限公司(简称“复星集团”)计划减持公司股份不超6%。按照当天收盘价格,复星集团减持股份对应市值达7亿左右。

此次减持前,复星集团持有中山公用10.35%的股份,这次减持完后复星的持股比例将降至5%以下。对于减持原因,中山公用表示,为股东复星集团自身经营计划需要。

这不是复星集团第一次大规模减持。

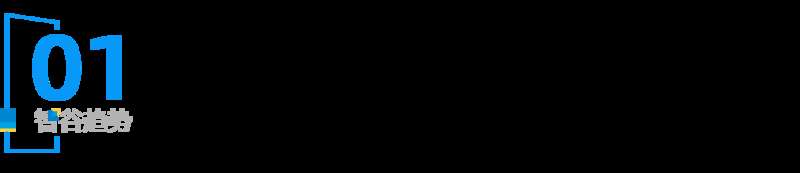

5月31日,复星国际(00656.HK)在港交所公告,附属公司同意以每股62港元出售青岛啤酒约6680万股H股股份。出售事项完成后,复星系将不再持有青岛啤酒H股。对于清仓原因,公司称是“正常投退安排”。

2017年,复星国际以总价约66.17亿港元,收购朝日集团持有的青岛啤酒2.43亿股H股,收购完成后对青岛啤酒H股的持股比例达17.99%,一跃成为青岛啤酒的第二大股东。

收购之后,郭广昌发表了一篇文章《我和青岛啤酒的故事》,历数自己宁愿不吃饭也要喝一瓶青岛啤酒的缘分,还慷慨激昂地表示要与青岛啤酒“长期共同发展,共创下一个辉煌的新时代”。

然而情怀抵不过现实,不到5年双方 “分道扬镳”,这次减持复星国际共计套现41亿港元,约合人民币35亿。

时间再往前的3月14日,泰和科技发布了一则“关于持股5%以上股东减持计划的预披露公告”,称公司股东上海复星创泓股权投资基金合伙企业(有限合伙)(简称“复星创泓”)计划减持公司股份7.5%。

按当时收盘价,复星创泓预计套现3亿多。6月15日晚,泰和科技披露复星创泓减持数量过半。对于减持原因,泰和科技也表示,系股东资金需求。

复星系近期在A股、港股频频的大手笔减持,原因都是自身资金需求,套现规模近50亿。联系到近期国际评级机构将复星列入观察名单、6000亿债务风波,难道复星集团也缺钱了?

8000亿资产的复星

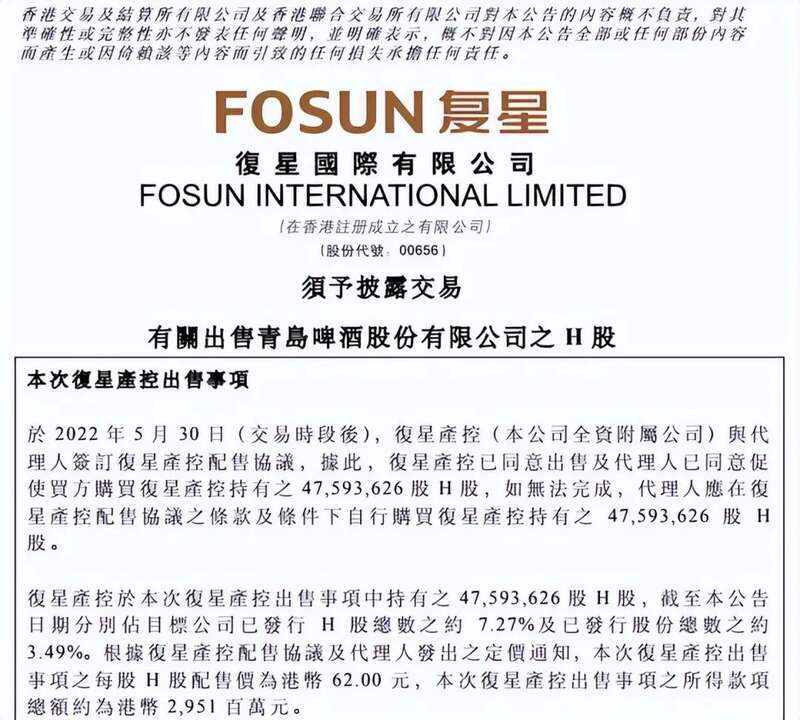

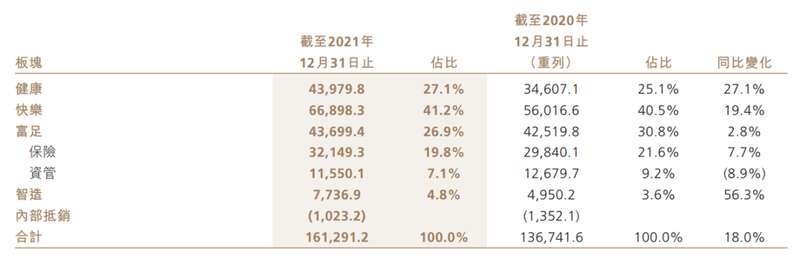

复星集团创立于1992年,前身是广信科技,由复旦哲学系的郭广昌拉上同学梁信军一起创立,2007年,复星国际在香港联交所主板上市。目前,复星旗下有健康、快乐、富足、智造四大业务板块。

复星官网称:公司为全球家庭客户提供高品质的产品和服务,是一家创新驱动的全球家庭消费产业集团。

2021年复星集团的总资产达人民币8064亿元,在2021福布斯全球上市公司2000强榜单中位列第459位。

这是一张来自复星国际财报的公司架构图,旗下拥有47家公司,横跨医药、保险、科技、资源、白酒、零售、旅游文化等领域。

仅在A股、港股,郭广昌旗下“复星系”所控制的上市公司合计达11家,包括复星医药、南钢股份、豫园股份、上海钢联、海南矿业等,还有复星拿下的金徽酒、舍得酒业两家A股公司,至此,郭广昌旗下A股上市公司共有7家。

港股上,郭广昌还有复星国际、复锐医疗科技、复星旅游文化集团、复宏汉霖4家港股上市公司。另外,复星在海外资本也有多家上市公司。

2021年,复星国际营收1612.9亿元,同比增长18%;归母净利润100.9亿元,同比增长26%。

不过,从这几年数据来看,复星国际的营收在增长,但是净利润有些停滞不前。

早在2016年,复星国际的利润就达到102亿,其后归母净利润一直在130亿以上,2019年,复星国际归属母公司净利润达到历史巅峰的148亿元,但一年后,这一指标降至80亿,跌幅接近腰斩。

2021年,公司净利润恢复至约100亿元,但距离疫情前水平仍然较远。

从财报上看,健康、快乐依然是复星集团的基本盘,营收比重占到近七成,快乐板块占比4成。

不过,在疫情影响之下,主打品牌消费和旅游文化的快乐板块,如今也成为拖累业绩的主力军。2019年,该板块净利22.33亿元,2020年转为亏损2.8亿元,2021年亏损则继续扩大为5.9亿元。

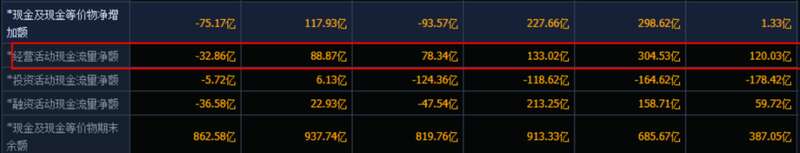

2019年至2021年,复星国际的经营性现金流分别为78.34亿元、88.85亿元和-32.86亿元。

财报解释,现金流减少的主要原因是投资合约负债减少、支付税金增加、待售已落成物业增加、存货增加等;

其中,投资合约负债减少导致复星国际经营性现金流减少112.67亿元,主要源自旗下葡萄牙保险降低了寿险产品占比。

如果时间拉长一点再看复星国际的现金流量表,2018年、2019年,复星国际投资活动现金流净额分别为-118亿、-124亿,到2020年,复星国际投资活动现金流为正,投资活动取得现金共计6.13亿,2021年这一指标才转为使用现金5.72亿元,相比疫情前动辄百亿以上的规模,这笔现金流出几乎可以忽略不计。

复星集团财报解释,疫情后两年内,复星国际的投资活动现金流入,主要源自处置金融资产、债项投资、联营企业等。

也就是说,疫情冲击下,复星国际加快了抛售资产的动作,对增持资产转向谨慎。即便增持,也主要是白酒等抗周期能力强、消费类的资产。

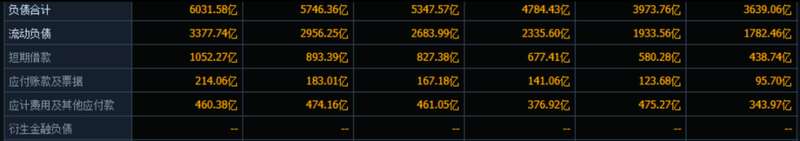

截至2021年年末,复星国际负债合计6031.58亿,资产负债率为74.49%。其中流动负债3377.74亿元,短期借款为1052.27亿元。相较于短债压力,复星国际流动性略显紧张,其现金及现金等价物为962.78亿元,不足以覆盖短期债务。

从财报上看,2018年到2021年,公司的期末短期借款总额分别为人民币677.41亿、827亿、893.39亿和1052.27亿元,复星国际及其子公司出现短期借款大幅增加的现象。

在评级下调背景之下,有关复星6000亿债务压顶的说法不胫而走,一些平台发布的《6000亿债务压顶?账不是这么算的!》对此作出回应称:

6000亿债务”,是复星国际合并报表数字,包括豫园、葡保等旗下多家子公司债务,非复星国际自身债务,复星国际亦不负连带责任。

事实上,这里涉及到一个财务问题,复星国际的报表属于集团合并报表,包括旗下公司,债务总额6031亿,或者说是6000亿复星系的债务。

但无论是合并报表还是涵盖旗下公司总负债规模,复星集团还是存在一定的债务风险,尤其是疫情之后短期借款暴增。

盈利下滑与杠杆风险

2020年疫情以来,复星系的文旅、消费、地产等板块的景气程度大降,对复星系的盈利能力造成冲击。

以复星国际旗下的豫园股份,主营黄金珠宝、地产和酒业(舍得酒业和金徽酒),去年经营活动产生的现金流量净流出68.77亿元,今年一季度净利下滑四成,其中房地产营收占已三年连降,毛利率跌至低谷。

作为承载复星系地产业务的主要上市平台,截至今年一季度,豫园股份流动负债高达593.9亿元。另外,作为受疫情影响的重灾区文旅领域,复星也栽了跟头。2020年和2021年,整个复星旅文均分别亏损27亿元左右。

疫情之下,国内房地产行业低迷、旅游衰退等,也加大信用蔓延风险,加大了复星系的流动性压力。

在疫苗业务上,复星集团也受到投资者质疑。有投资人在去年年中业绩会上就不耐烦地表示:「疫苗上市,这事儿已经变成了贾跃亭下周回国」。

郭广昌对外界说:「看复星医药,千万不要只看疫苗,我们还有好多好产品」。

在市场资产价格下行之下,复星系的杠杆风险被同步放大,尤其是国际债务问题受关注,而复星系也不得不采取卖卖卖的模式收缩规模、回笼资金。

8000亿规模的复星,如今也面临疫情冲击的问题,一方面复星旗下公司的盈利能力下滑,另一方面,疫苗业务受到质疑。对于复星“6000亿债务风波”后续消息,我们将持续关注。