图/视觉中国

全线暴跌!

如果近来各大国际组织和权威机构对全球经济下行乃至衰退风险的预测成真,哪个行业有可能先行遭遇冲击?常被视作全球贸易“晴雨表”的航运业,无疑最有可能扮演“煤矿中的金丝雀”……

从昨夜的欧洲市场、美国市场,到今日的亚太市场收盘,全球航运股经历了全线暴跌。

日本市场:商船三井下跌7.74%,川崎汽船下跌11.13%。

港股市场:东方海外国际下跌11.43%,中远海控下跌7.68%;中远海能下跌7.48%;太平洋航运下跌6.28%。

A股市场:中远海控下跌5.34%,招商轮船下跌6.72%,中远海能下跌7.45%,宁波海运下跌2.59%。

韩国市场的航运股亦有不同程度下跌。

据财联社消息,在本周二,知名数据分析网站Freightwaves就在一篇《美国进口需求正在断崖式下降》中提到,尽管2022年前五个月入境美国的货物数量强劲,但进口需求不仅在走软,而且还在急剧下降——在过去几周内下降了36%。

美国进口需求急剧下降

许多零售商——比如近来处于风口浪尖上的塔吉特和沃尔玛,已接连发布业绩预警,他们似乎在“突然”之间开始意识到此前订购了太多的商品库存。

美股上市公司塔吉特高管此前表示,该公司将减记不需要的商品,因为库存太多,它需要取消与供应商的订单或是给顾客提供折扣,以清除这些不需要的商品。

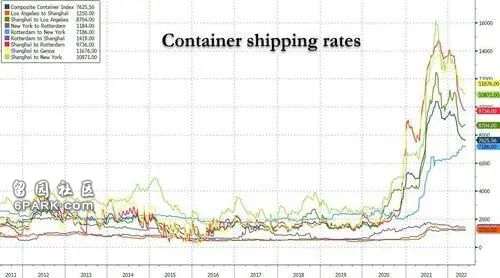

近日,国际航运研究及咨询机构德鲁里公司 Drewry 追踪的从中国到美国西海岸的集装箱现货价格环比下跌41%至9630美元。

自5月24日以来,运往美国的集装箱进口量下降了超过36%。最新的海运集装箱预订数据显示,尽管今年前5个月美国的货物进口水平强劲,但进口需求不仅在减弱,而且在急剧下降。

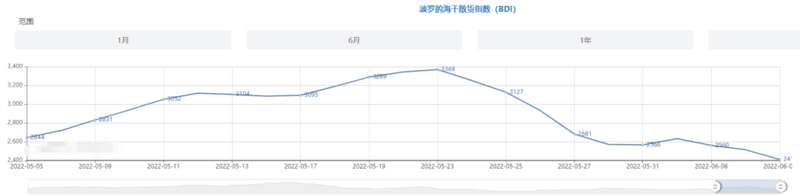

波罗的海干散货指数(BDI)亦触及一个月来新低,BDI是航运业的重要经济指标。

分析人士称,美国商品库存的累积将不可避免地导致国外新的进口订单的放缓。此外,通货膨胀影响消费者支出分配是既成事实。

市场分析人士还认为,高通胀未有缓解的情况使得美国消费者需求进一步减少,因此进口集装箱数量将进一步恢复到接近2019年的水平。

6月9日白宫称,预计本周公布的美国通胀数据将有所上升。对冲基金潘兴广场资本管理公司创始人比尔·阿克曼近接连发推特称,市场正在“内爆”,因为投资者对美联储控制通胀的能力没有信心。

消费者被“压垮”

随着通货膨胀的持续和物价的上涨,消费者的状况似乎变得越来越糟。就在本周,美国汽车协会(AAA)公布的全国汽油价格创下了每加仑4.51美元的新高。

一些经济学家推测,随着美联储开始加息并缩减资产负债表,消费者可能正在经历“通胀高峰”。

然而,即使通胀压力开始缓解,通过使用贷款,消费者仍可能感受到利率上升的负面影响,这可能会进一步恶化需求和可自由支配支出。

不幸的是,能源和食品领域的通胀压力继续上行。这些通胀是由供应冲击引起的,而不是人为刺激的需求。同样重要的是,生产者价格指数PPI的增长速度已经超过了消费者价格指数CPI,因此一些生产者仍可能受到成本上升的冲击,而将这些成本转嫁到消费者身上。

美联储发布最新一期经济状况褐皮书。褐皮书显示,随着家庭和企业受到利率上升、俄乌冲突以及新冠疫情等不利因素的持续干扰,美国大部分地区的经济扩张呈现放缓迹象。

褐皮书还显示,大多数地区报告了物价正在以“强劲”的速度上涨,仅3个地区表示价格上涨趋势“有所放缓”。面对物价上涨的压力,近半数地区报告称,公司能够将高成本转嫁至消费者;也有部分地区指出,受到“客户的抵制”,出现如“减少购买量,或以更便宜的品牌代替”等现象。

值得注意的是,有8个地区报告称,其联系人对未来经济增长的预期降低;3个地区的联系人特别表达了对经济衰退的担忧。

美国下半年的经济增长前景几何?光大证券宏观研究员陈嘉荔在接受21世纪经济报道记者采访时指出,可从多个方面来看。

一是消费。她指出,美国消费目前仍具韧性,但4月个人储蓄率已经下行至4.4%,为2009年8月来的最低水平。意味着高通胀背景下,居民支出的增长快于收入,从而导致居民被迫支取前期储蓄。

第二是投资。陈嘉荔指出,投资分补库和房地产投资。补库方面,制造商库存已处于历史高位,而补库的先行指标,如制造商销售增速以及CRB现货指数都分别于2021年4月和6月触顶回落,显示制造商进一步补库需求已经不强,对经济贡献有限。投资方面,房地产投资仍将继续,房屋月度供应比率持续回升。但需求端因美联储加息而开始出现回落迹象。预计未来住宅投资对经济的贡献也较有限。

最后,美联储已开启加息周期,陈嘉荔指出,这将直接抬高居民贷款利率以及企业融资成本,对消费和投资形成拖累。

综上所述,陈嘉荔认为美国经济衰退的风险正在上行,对整体经济前景持保守态度。

摩根大通首席执行官Jamie Dimon则警告称,未来的日子将“更加黑暗”,建议分析师和投资者“做好准备”,以应对各种因素。

来源:21世纪经济报道(李依农)、财联社、华尔街见闻