现在可以把美联储9月暂停加息的设想抛开了,即使是美联储官员中更偏鸽派的高官——旧金山联储主席戴利(Mary Daly),最近也表达了支持为降服高通胀而激进加息的态度。前美联储“三把手”——卸任前长期拥有美联储FOMC货币政策会议投票权的前纽约联储杜德利也不看好9月就暂停行动的想法。

美东时间6月1日周三,2024年拥有FOMC会议投票权的戴利接受采访时说,她支持美联储激进加息,直到通胀回落至合理的水平,一旦价格增长变得温和,联储应该视数据而定,放缓加息步伐。她看到一些经济增长放缓和通胀下降的初步迹象,但在美联储放慢行动以前,还需要大量新的进展。

“现在还没到那个地步,我们需要看到那些数据显示,经济放缓让供需重回均衡,我需要看到一些通胀方面的真正进展。否则我会认为,我们要至少加息到我们觉得处于中性的水平,然后我们需要观察情况,看看还有什么发生。”

“要让通胀向着我们需要的水平回落,对这样的行动,我当然是放心的。美联储需要做的是撤除宽松,我也是这么看经济的,然后要对数据持开放态度,视数据而定。”

戴利称,她支持6月和7月美联储都加息50个基点,但并不想预测7月之后的政策动向。她青睐到今年底将政策利率推升到中性水平。她预计中性水平在2.5%左右。

戴利认为,供应链、俄乌冲突和中国疫情等问题将是判断通胀是否已见顶的因素。如果她没有发现进展,美联储就需要进入超过中性水平的“限制性区间”。

同在周三,前纽约联储主席杜德利称,美联储将为了遏制高通胀保持加息,驳斥了会在9月暂时熄火的猜测。杜德利说,

美联储非常确信需要迅速去到接近中性的水平。未来某个时候美联储会暂停下来观望,但那是经济数据驱动的。

对于上周亚特兰大联储主席博斯蒂克提出的9月可能适合暂停加息观点,杜德利说:

我不会太相信这个。市场定价体现的美联储政策利率高峰为3%。我认为我们很容易达到那个水平,联储实际上可能不得不最终超过那个水平。

也是在周三,鹰派美联储高官、今年有FOMC会议投票权的圣路易斯联储主席布拉德称,不建议联储过于迅速地加息。就目前而言,单次加息50个基点是不错的行动方式。他重申,支持联储加息至3.50%,并预计,届时联储可能在2023年或2024年降息。

布拉德表示,现在判断通胀是否达到峰值为时过早。他支持迅速加息至中性水平,称很多人都一致认为,应当加息至中性水平。

戴利等人讲话当天,美国国债收益率普升,2年到7年期美债收益率升幅居前,体现出投资者预计美联储直到9月还会保持加息50个基点的步调,9月只加息25个基点、甚至不加息的预期降温。基准10年期美债收益率周三继续盘中拉升,美股午盘时段一度上测2.95%,创5月18日以来新高,连续两日日内升幅超过10个基点。

戴利表态前一日,博斯蒂克本周二表示,他提出的9月暂停加息观点不应被解释为“美联储看跌期权”,或认为美联储将出手拯救市场。

2024年拥有FOMC会议投票权的博斯蒂克说,他希望看到美联储在年底前将基准利率调高至2%-2.5%的区间,到那时,如果通胀没有大幅下降,他将“完全放心”地将利率调高至会限制经济增长的区间。

本周一,任内始终拥有FOMC会议投票权的美联储理事沃勒表示,支持未来“多次”会议加息50个基点,支持今年年底前加至中性水平上方,认为联储可以在不造成经济大幅下滑的情况下加息。沃勒讲话后,市场对9月暂停加息的预期“退烧”,市场定价体现的9月美联储加息50个基点几率一度重新回升到50%。

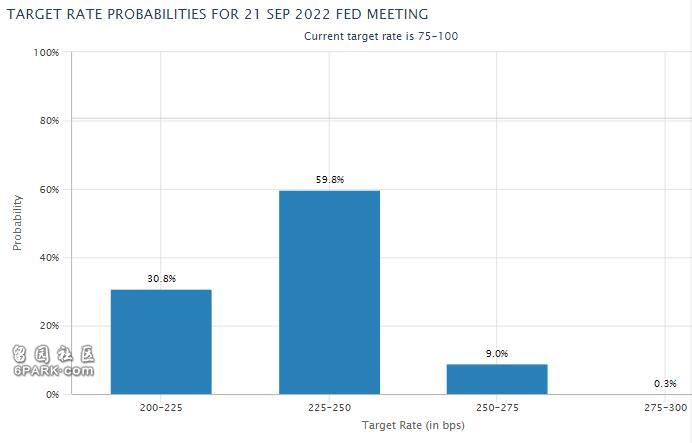

华尔街见闻注意到,芝加哥商业交易所(CME)的“美联储观察工具”显示,目前美国联邦基金利率期货交易市场预计,6月和7月美联储加息50个基点是板上钉钉,几率分别逾99%和近90%,9月加息25个基点的几率为34%,加息50个基点的几率接近60%。到12月,利率区间升至2.5%至2.75%的几率只有不到30%,升至2.75%至3.00%的几率将近55%。

美联储褐皮书:加息效果初显 部分联储地区经济增速有所放缓

美联储于当地时间周三发布的经济状况褐皮书显示,在过去两个月左右的时间里,所有12个联储地区都报告了持续的经济增长,其中大多数地区显示略微或温和增长,有四个地区显示经济有所放缓。这些迹象表明,美联储收紧货币政策的效果开始显现。

为了降低处于40年高位的通胀,上个月,美联储将基准利率上调了50个基点,并计划在6月和7月的政策会议上进一步收紧货币政策。

美联储主席鲍威尔曾表示,政策制定者将继续提高利率,直到通胀以“清晰而令人信服”的方式下降为止。目前的通胀率远远高于美联储2%的目标。

报告称,有四个地区明确指出,自上次报告以来,经济增长速度有所放缓。有八个地区报告称,他们的联系人对未来经济增长的预期降低,三个地区的联系人特别表达了对经济衰退的担忧。大多数地区的联系人报告称制造业持续增长。

地区联系人认为,劳动力市场的困难是他们面临的最大挑战,其次是供应链中断。利率上升、总体通货膨胀、俄乌冲突、新冠肺炎疫情冲击是影响家庭和商业计划的关键问题。

在通胀方面,报告指出,大多数地区报告了强劲或迅猛的价格上涨。大约一半的地区报告称,企业仍能将更高的价格转嫁给消费者,不过一些地区指出,“消费者会抵制,比如减少购买,或用较便宜的品牌替代。”

劳动力市场方面,大多数地区报告称,就业人数温和或适度增长。有一个地区明确报告就业增长速度已经放缓,但大多数沿海地区的一些企业注意到,劳动力市场紧张已开始出现缓解的迹象。

工资方面,大多数地区企业报告,工资出现了温和的增长。有一些地区工资增长率趋于平稳或小幅下降。此外,大多数企业预期工资将在未来一年进一步上涨,但有一个地区表示其企业的预期工资增长率已连续两个季度下降。

美国劳工部周三发布的一份报告显示,4月份职位空缺数量从3月调整后的1190万下降至1140万,是自疫情以来最大的单月跌幅,但跌幅是创下历史新高的3月份数据的回落,4月职位空缺数量依旧比失业人数多出约540万。

然而,工人短缺继续迫使许多企业在产能不足的情况下运营。作为回应,企业继续部署自动化,提供更大的工作灵活性并提高工资。