5月18日凌晨2点,鲍威尔在接受华尔街日报采访时旗帜鲜明表决心:不降通胀不罢休,认为美国经济可以实现软着陆。而仅仅在4天之前,他曾指出在美联储加息以抑制通胀时,无法承诺经济将软着陆。

在5月初,美财长耶伦也曾表示,预计明年美国经济将实现稳健增长,伴随着美联储采取措施降低通胀,经济可能会软着陆。对于软着陆,美联储既需要技巧,也需要运气,但她仍相信这是一种可能的组合。

然而,市场对于软着陆持有相当怀疑的态度。如同去年的场景:鲍威尔和耶伦在各种场合反复强调“通胀是暂时的”,而市场质疑的声音不绝于耳。

近期,3位前美联储官员,包括JeffreyLacker、CharlesPlosser以及WilliamDudley,均认为美联储加息动作太过迟缓,美国经济衰退的可能性很大。

WilliamDudley(2009-2018年任职纽约联储主席)一针见血:在本轮周期实现软着陆的可能性几乎为零,因为过去他们每次不得不推高失业率时,最后都以衰退告终。

真真假假,普通吃瓜群众雾里看花。

那么,美国经济在美联储如此激进的货币转向周期中,究竟能否实现软着陆?

宏观大逻辑先按下不表。我们可以从更微观的企业层面去观察。一个是线下消费最大的零售商巨头——沃尔玛,一个是线上消费最大的电商平台——亚马逊。

01

沃尔玛业绩大雷

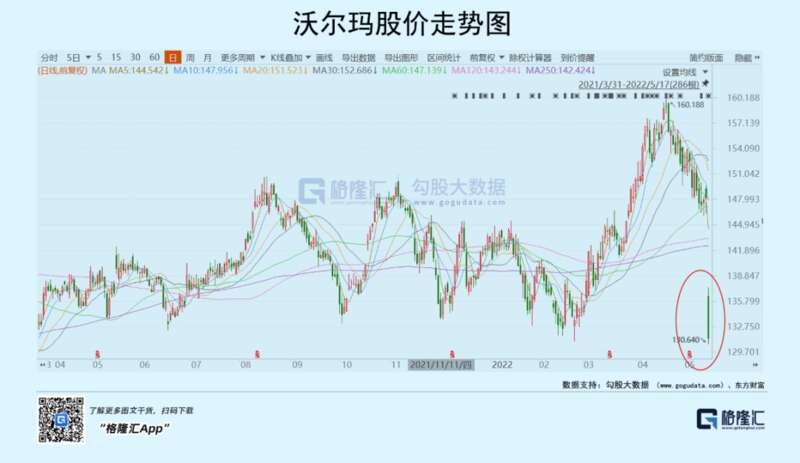

5月17日,沃尔玛暴跌11.38%,创下1987年以来最大单日跌幅,蒸发市值超过3100亿元人民币。在昨日之前,沃尔玛今年股价还逆势上涨了3.23%,远远跑赢标普500以及众多科技巨头。

暴跌原因无他,一季度业绩糟糕,大幅低于市场预期。

一季度,沃尔玛营收1415.69亿美元,同比增长2.36%,而2020-2021年增速分别为6.72%、2.43%。而在疫情之前的5年内(2016/1-2020/1)营收年复合增速为2.1%。可见,疫情后美国政府的各种发现金刺激行为,对美整体消费有不错的拉动作用,从沃尔玛财报中能看出一些端倪。另外值得注意的是,沃尔玛在线销售收入对同店销售增长的贡献越来越大,过去两年中增幅高达87%。但一季度仅同比增长1%,而去年同期高达37%。

一季度,净利润为20.54亿美元,同比大幅下滑24.76%,较2020年同期下滑48.5%。利润表现非常糟糕,远低于市场预期的40.85亿美元。另外,沃尔玛毛利率和净利率分别为24.53%、1.49%,较2021年同期分别下滑0.8%、0.54%。

沃尔玛盈利水平大幅下滑,主要逻辑源于成本的快速攀升,包括燃料价格的大幅上涨、劳动力成本的上升和激进的库存水平。

过去很多年,沃尔玛都是蝉联美国第一大进口商。销售的商品大多都来源于海外,其中中国商品至少占26%以上(具体数据未披露,2019年瑞银MichaelLasser分析师研报)。这意味着全球供应链紊乱以及能源价格的上涨,会对沃尔玛的利润造成严峻挑战。

另外,沃尔玛激进的库存也侵蚀了利润表现。据财报,存货为612.29亿美元,较2021年同期大幅增长32%。而过往10年均在450亿美元左右。而去年下半年开始,沃尔玛库存就异常增加了,到年末已高达565亿美元。

沃尔玛在担心什么?害怕什么?

在我看来,应该是害怕接下来更大规模的商品涨价(通胀继续上升)以及商品短缺。这也意味着在沃尔玛看来,全球大通胀回归正常恐怕还有很长的路要走。

沃尔玛经营制胜法宝是“低价”。尽管在高通胀的大背景下,仍然要维持比竞争者更低的价格,会比过去的经营更为严峻。除了一大批商品涨价转移给消费者外,一部分还要转移给供应商,当然自己也要承担一部分,当然利润就会被侵蚀。

面对未来,沃尔玛也比较悲观,全面下调业绩指引预期。营收收入下调至增长1%,低于此前的3%,全年EPS指引下调至-1%,而此前展望为“增长5%-6%”。

02

亚马逊滑铁卢

4月28日,亚马逊公布一季度成绩单。29日,股价大幅暴跌14%,并在随后8个交易日再度大跌逾15%。从去年高点至今,亚马逊累计下跌逾37%,市值蒸发7000亿美元。

据财报,亚马逊一季度营收1164.44亿美元,同比仅增长7.3%,而去年同期增速为44%。这是自2001年互联网泡沫破裂以来的最低季度增长率,过去20年营收增速基本处于20%-40%的水平。净利润录得亏损38.44亿美元(对Rivian的投资录得76亿美元亏损),创下2015年以来的首次财季亏损,而去年同期为盈利81亿美元。

一季度毛利率为42.89%,比较稳定,较去年同期增长0.39%。净利率为-3.3%,同比下滑10.8%,环比下滑13.7%。

亚马逊作为线上电商巨头,遭遇了巨大的成本压力,包括外部和内部。其中,外部驱动成本主要来源于持续的通胀压力,空运海运费率一直比去年下半年高。诸如,相较于疫情之前,海外运输集装箱的成本增加超过100%。另外与去年相对,燃料成本大约上涨150%。叠加内部工资逐年上涨,一季度多增加了大约20亿美元的成本。

面对持续增加的成本压力,亚马逊也开始部分转嫁给平台卖家以及消费者。针对消费者,公司4年来首次将美国Prime会员(类似京东Plus、淘宝88会员)的价格从119美元提升至139美元,涨幅为10%。

针对卖家,亚马逊于4月14日正式发布公告:计划向使用亚马逊物流服务FBA的第三方卖家收取约5%的燃油和通货膨胀附加费,将适用于所有产品类型,如非服装、服装、危险品、小件和轻型物品等,于4月28日正式生效。打个比方,之前运输一个快递成本是5美元,未来将提升至5.25美元,单个包裹涨价25美分。

这是亚马逊第一次收取附加费。据数据统计,2021年亚马逊的200多万卖家中,约90%使用了FBA。

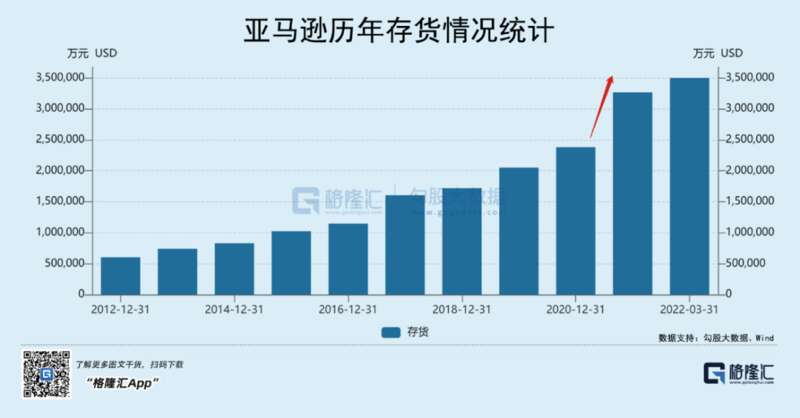

另外,跟沃尔玛相似,亚马逊同样激进的加大存货。一季度末,存货规模高达349.87亿美元,同比大增46.7%。其实,从去年开始,亚马逊就有所动作,到年末达到326.4亿美元,同比大增37%,远超过去年份的正常增长水平。

那么,亚马逊又在担心?害怕什么?

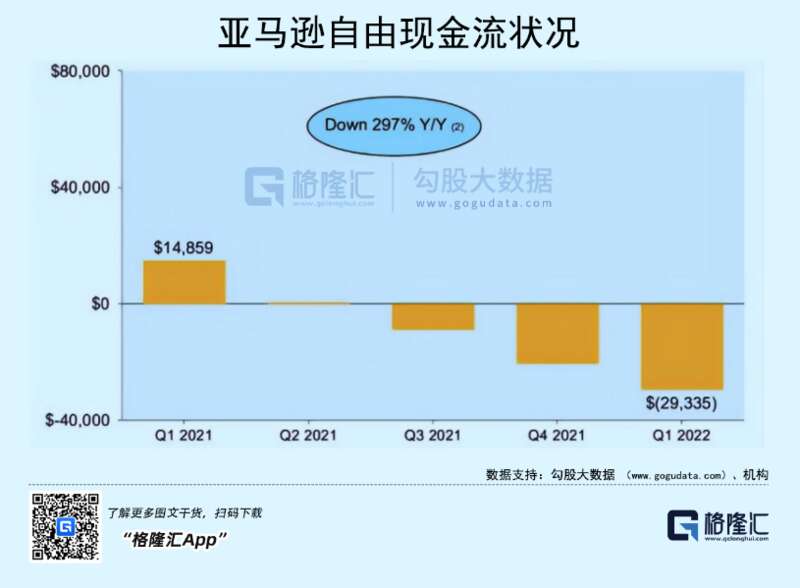

此外,亚马逊的自由现金流也在不断恶化。FCF(减去过去12个月的融资租赁本金偿还和融资义务)已从2021年Q1的149亿美元逆转至2022年Q1的-293亿美元。

对于未来,亚马逊的业绩指引也比较邋遢——第二季度净销售额将在1160亿美元至1210亿美元之间,同比增长3%到7%,不及预期的1255.5亿美元。此外,运营利润将在-10亿美元到30亿美元之间,相比之下2021财年同期的运营利润为77亿美元。

对于业绩大幅放缓,与Meta、谷歌一样,亚马逊归因于宏观经济状况和俄乌冲突。前者包括不断上升的通货膨胀、更高的燃料和劳动力成本、全球供应链混乱和持续的大流行。这跟沃尔玛面临的境况几乎一模一样。

综合来看,线下、线上零售巨头Q1业绩放缓,甚至是大幅变脸,与美国经济一季度的表现如出一辙——GDP年化率下滑1.4%,相较于2021年Q4的6.9%大幅骤降,放缓乃至衰退的迹象非常明显。

03

怎么看?

除了沃尔玛、亚马逊,美国很多科技股巨头的业绩也都出现了滑铁卢,包括奈飞、Facebook。相对比较好的,只有苹果一季度增长强劲,但对于未来季度的业绩指引同样不乐观。

这些都是美国各大细分行业领域的超级巨头,它们业绩的经营状况以及指引,比较清楚的传达出一个信号:美国宏观经济会持续恶化。

直接从宏观角度看美国经济,同样悲观。

2021年,美国经济同比增长5.7%,看似很高,但其实是基于2020年负增长3.4%来的。2020-2021年,两年平均增速仅为1%,远低于疫情之前的年均水平。并且,这还是建立在非常激进的财政政策与货币政策基础之上的。

今年开始,利好经济增长与复苏的底层逻辑都发生了深刻变化:

第一,美国财政赤字将锐减。

2020-2021财年,赤字分别高达3.13亿美元、2.77万亿美元,为美国历史上赤字最严重的两年,分别占GDP的15.2%、12.4%。

去年10月至今年4月,美国财政预算收入为2.99亿美元,而上一年同期为2.14万亿美元,财政支出为3.35万亿美元,低于上一年同期的4.08亿美元。这相当于7个月的财政赤字仅3600亿美元,同比大幅压降赤字1.57万亿美元。这主要逻辑之一是得益于抗疫纾困项目的结束(停止发钱给民众)。

另外,拜登在5月4日表示,在2022财年剩下的几个月,将再削减1.5万亿美元的联邦赤字。如果成功实施,这将会是美国历史上当年赤字降幅最大的一年。

第二,货币政策将快速“急转弯”。

应对新冠,联邦基准利率很快降低至0。此外,2020-2021年,美国广义货币M2两年猛增6.3万亿之巨,2019年末仅15.4万亿美元。这是刺激美国经济复苏非常重要的杀手锏。

而今年美联储已经大幅加息75个基点,并预期6月和7月再分别加息50个基点,并在之后的议息还会议持续加息。缩表方面,6月份开始缩表475亿美元,9月开始缩表950亿美元,到年底将缩表超5200亿美元。

如此激进的加息缩表,会对经济产生怎样的威胁?

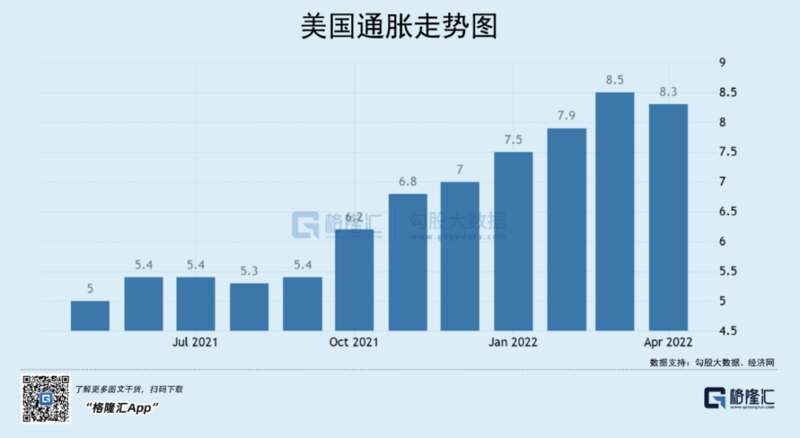

第三,通胀持续高企。2020年,美国通胀很低,对于经济复苏很友好。2021年下半年,美国遭遇了比较明显的通胀,对于经济的冲击尚不明显。

今年通胀持续恶化。1-4月,通胀分别为7.5%、7.9%、8.5%、8.3%。4月份的8.3%并不低,因为去年3月通胀为2.6%,去年4月为4.2%,其实环比今年3月还上涨了0.3%。

美国通胀创下40年新高,是供需两端都出了大问题。鲍威尔也坦诚,美联储对供给端无能为力,更多采用加息操作等从需求端为通胀“降温”。但供给端的问题,今年偏偏可能愈演愈烈。俄乌之战加剧了能源危机和粮食危机,以及全球供应链的持续紊乱。

基于此,通胀快速回落并不现实。逻辑详情见《通胀与加息,这次不一样》。

要知道,当前如此之高的通胀会对宏观经济增长构成严重威胁。

过去2年,在各种激进政策以及相对低通胀环境呵护下,美国经济实现了平均1%的增长。今年底层支撑经济增长的逻辑全部发生恶化,经济想要实现+1%一点也不现实,绝大概率会直接进入衰退状态,甚至危机状态,而不是鲍威尔和耶伦口中的“软着落”。

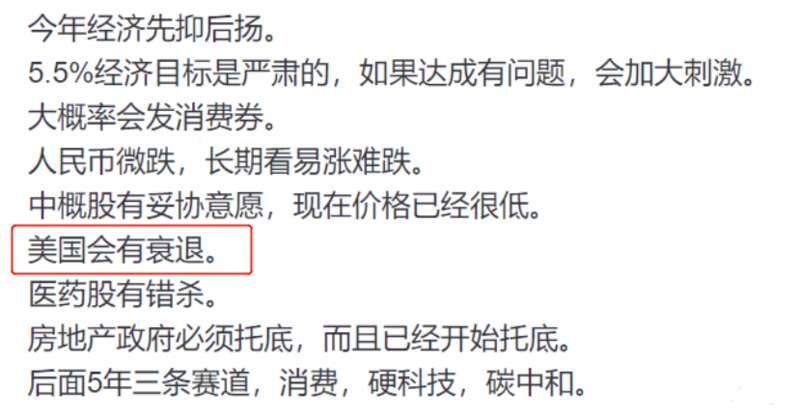

今年4月,从一份未经证实的高瓴闭门会议消息得知,他们也认为美国会有衰退。这跟国内包括中信在内的众多券商认为美国可以实现软着陆的看法并不一致。

来源:量子熊猫整理

04

尾声

美联储作为央行的央行,过去很多年在金融领域维持了绝对的权威。联储主席一发话,市场专业人士和金融市场都要乖乖听话,不容置疑。

即便是去年鲍威尔长达9个月欺骗市场说“通胀暂时论”,还是有众多信众,包括国内很多的所谓专业分析师,都深信不疑。对于散户而言,那就更有权威了,今年美股不会有事的,因为鲍威尔会做足够的预期管理,美联储也会权衡金融市场的云云。

但不幸的是,美联储严重误判了通胀,散户投资者也没有料到在足够预期管理之下,纳斯达克一度还是暴跌了30%,超过2020年3月的跌幅。

在我看来,预期管理做的再好,也无法掩盖美联储实质性货币急转弯对于金融市场的重大利空。相信权威,可能会错过很多机会,也会误判一些机会让自己陷入被动局面。聪明投资者会善于利用批判性思维。

2022年,美股应该还会有不错的做空机会。你看看华尔街那帮老手,一边说美股不会有事,一边又手握大量空单筹码——自2006年8月以来,华尔街出现了对科技股最大的空头。