最近,日元汇率跌破1美元=130日元大关,创下20年来的最低水平。这也意味着,3月以来,仅仅两个月,日元已贬值近15%,如果从2021年初开始算起,日元更是贬值超25%,尺度之大让人不忍直视。

其实,不光是日元,相对美元,欧元、韩元、泰铢、卢布等几乎所有货币都在贬值。全球金融市场,一片腥风血雨。

4月,欧元贬值4.7%,韩元贬值3.5%,泰铢贬值2.8%……

卢布因冲突和制裁的影响,先是大跌,但在俄罗斯“金融沙皇”纳比乌琳娜的“回魂三板斧”下,详情可以看之前的视频,3月底,卢布兑美元汇率已成功实现V型反转,基本恢复到冲突爆发前的水平。

奇怪的是,日元狂贬,日本央行却无动于衷,直接躺平摆烂,日本央行行长就明确表示,日元走软对他来说没什么。

那么——

日元贬值是福是祸?

世界到底怎么了?

一场货币战争正在加速袭来?

今天,投研双杰就为大家深度揭秘世界货币纷纷贬值背后的门道真相。

提醒一下大家,这期内容干货满满,值得你认真看看,不要走神。

日元何以成为避险货币?

这次日元的大幅贬值,与其长期以来“避险货币”的特殊身份很是不搭。

通常,避险货币指不易受战争、政治、自然灾害等风险因素干扰,币值相对稳定的货币,或者说,是遇到风险事件而想持有的货币。

大家最熟悉的避险货币,是美元,大家最熟悉的避险资产,是黄金,这些年还崛起了一种新的避险资产,名字叫数字黄金,你知道是什么嘛?

美元是避险货币的道理,很好懂,美元背靠美国世界第一的经济实力和横扫全球的军事霸权,安全性不用多说,自然是世界货币圈的“抢手货”。

而美元之外,世界还有一种另类的避险货币——日元。

与美元不同,日元的避险地位在很大程度上来自于套利交易机制。

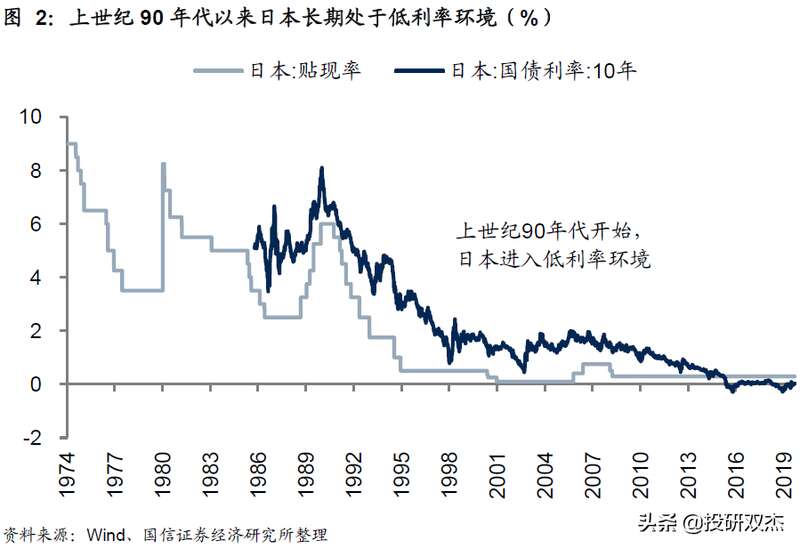

20世纪90年代以来,为了刺激泡沫破灭后一蹶不振的低迷经济,日本央行实行了低利率甚至零利率等一系列猛烈的扩张性货币政策,日元进入“超宽松”时代。

由于融资成本极其低廉,当日本以外出现收益率较高的投资机会时,套利者就会借入大量日元,并投资转换为外汇资产;而在市场出现影响收益的风险事件后,套利者就会反向操作,将外汇兑换为日元进行避险。

这种模式在历史上频频出现,不管是2008年的美国次贷危机、2010年的欧洲债务危机,还是2011年的日本大地震、2016年的英国脱欧,每当风险事件引发国际市场的避险情绪,资本就会纷纷涌向日元,推高日元汇率。

那为何这次,在疫情、俄乌冲突、大宗商品疯狂涨价等一系列风险因素的狂轰滥炸下,日元的避险功效突然失灵,反而开始加速贬值?

难道其中有啥子不可告人的秘密阴谋?

10年前的货币战争

还真别说,这次日元的“抢眼”表现,很像10年前那场惊心动魄的亚洲“货币大战”。

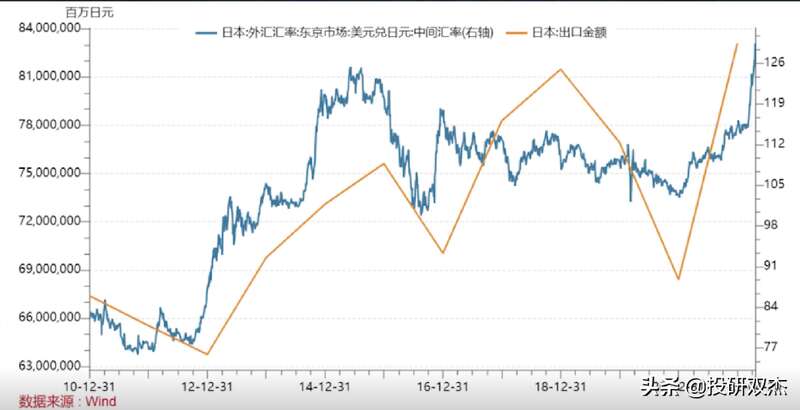

2012年底,安倍晋三再次当选日本首相,为了刺激经济,其推出以量化宽松、日元贬值为核心的“安倍经济学”。安倍的想法很简单,就是一方面通过宽松的货币环境刺激国内需求,一方面通过日元贬值促进出口,拉动经济。

2013年,日元大幅走弱,兑美元汇率狂跌27%。与此同时,日本出口额的确大幅反弹,不断走高。

日本是爽了,但拥有相似外贸结构的很多亚洲国家就得遭殃。大家想想,一台品质差不多的洗衣机,日本的卖200美元,韩国的卖300美元,买家会怎么选择?但凡是个正常人,心中的答案都会很明确。不错,在国际市场上,价格就是最好的竞争力。

为了保护本国经济,这些亚洲国家也针锋相对,纷纷采取货币宽松促进本币贬值的策略,打起了名副其实的货币战争。

在安倍出任日本第96代首相的2012-2014年间,韩元、印度卢比和印尼卢比都不断走弱,兑美元汇率分别贬值5.4%、17.5%和22.8%。

那么,这次的日元大贬是否也和10年前一样,是日本政府促进出口、拯救经济的传统伎俩?

答案可能有些奇怪,既是,又不是。

先说为啥不是。

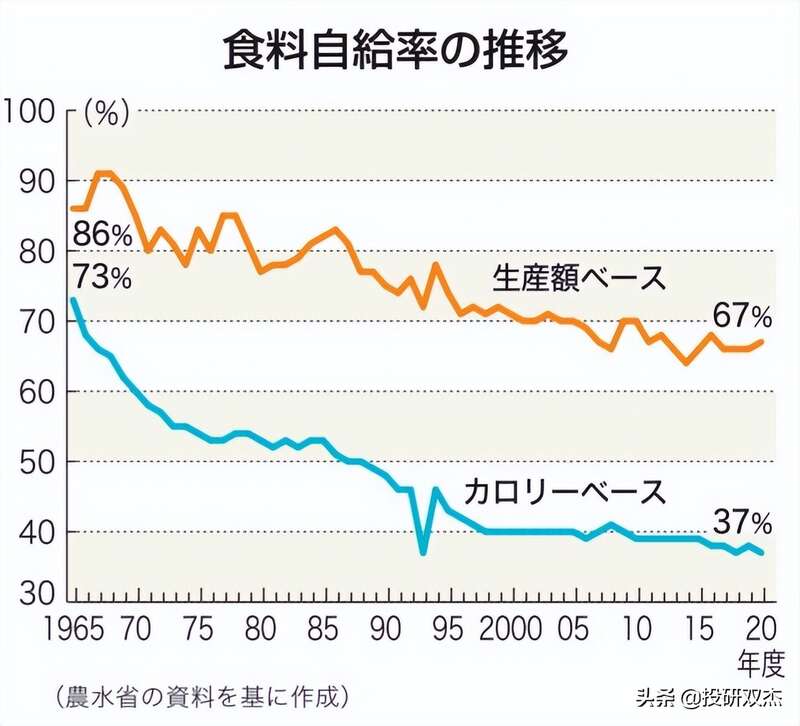

和10年前不同,这次日元贬值的大背景是,俄乌冲突导致的世界粮食、能源等大宗商品价格的飙升。而日本是一个资源非常匮乏的国家,为了掠夺资源甚至不惜发动侵略战争,在失败后的今天就只能靠大量进口来弥补。

巧的是,在粮食和能源方面,日本尤其缺乏,其食品自给率只有37%,能源自给率更是不到12%。

日元贬值固然能在一定程度上降低出口价格,促进出口,但也会增加能源、矿石等基础产品的进口价格。

今年3月,以日元计价的进口价格指数就同比大涨33.4%,这种价格压力不仅会让企业不堪重负,最终也会通过产业链传导到出口端,增加出口价格,大大削弱甚至反转日元贬值带来的出口优势。

所以,这次日本政府故意贬值日元促进出口的可能性非常小。

要经济,不要日元?

那为啥又是呢?(不是我自己打自己脸,是因为经济问题本就复杂)

这是因为,经济泡沫破灭后,日本陷入“失落的30年”,国内生产总值(GDP)直到今天仍没多大起色;

振兴经济,那是日本ZF做梦都在想的事。

为此,日本长期实行凯恩斯主义的扩张性政策,说白了,就是ZF大量举债搞基建、发福利,不断增加财政支出以刺激经济,实现发展。

比如,2020年4月,为了应对疫情危机,日本ZF就大手一挥,开出超过25万亿日元的财政预算,决定向每个国民发放10万日元的现金补贴。

当然,这样做的后果十分严重,日本政府必须饮下由此带来的高负债毒酒。2021年底,日本债务规模已超过12万亿美元,占GDP比重高达257%。

这一负债率远超发生债务危机时希腊的113%,是饱受诟病的美国近2倍,是中国的近4倍,位居全球第一。

这种情况下,即使美国已经开始大幅度加息,日本也绝不敢冒险加息。根据日本财务省估算,如果利率上调1%,日本2025年偿还本息的负担将大增3.7万亿日元。“去哪里搞到这么多钱?”一个日本高官感慨道。

并且,20世纪90年代的加息,直接刺破经济泡沫,导致日本“失去了30年”;现在贸然加息引发债务危机,日本岂不是要继续失去30年、50年甚至100年?这种千古罪名谁也不想背。

果然,4月28日,日本央行就决定,继续推行超宽松的货币政策:基准利率维持在-0.1%,10年期国债目标收益率维持在0%。

这种骚操作,放在全球通胀高企、各国央行大幅加息的背景下来看,简直就是“一朵奇葩”。

比如,5月5日,美联储就放出大招,20多年来首次一次性加息50个基点,将联邦基金目标利率大幅上调到0.75%-1%,并宣布从6月开始缩表计划,收紧货币政策,开启新一轮的全球收割。

货币政策差异下,美日利差持续扩大,资本就会大量抛售日元,买入美元,这一抛一买,就是近期日元汇率大幅下降的罪魁祸首。

那看到日元狂贬,日本央妈难道就不心疼吗?

唉,还真有“狠心”的,日本央行行长黑田东彦明确表示,日元走软对他来说没什么。

刚开始,我也有点懵,这日元难道是后娘生的,央妈这么不管死活?但转念一想,我又豁然开朗。

其实,日元贬值虽不利于进口,但对经济的影响总体较慢,和ZF债务、民生福利等问题相比,日元汇率的确显得没那么重要。

更关键的是,放弃汇率,是日本央行迫不得已的选择,不是它不想管,而是根本管不了。

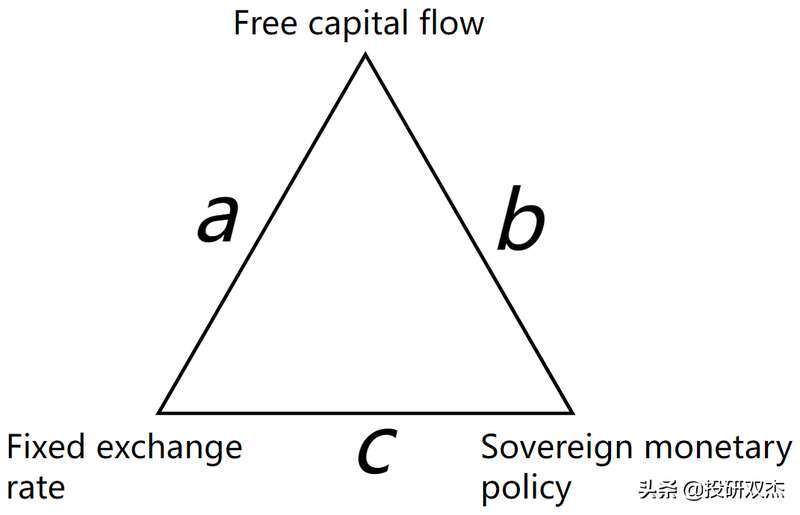

这就要说到一个牛逼哄哄的理论——“蒙代尔不可能三角”(简称不可能三角)。

不可能三角是国际金融学中的基本原则,指任何国家不可能同时实现三大金融政策目标:自由的资本流动、稳定的汇率和独立的货币政策,也就是说,一个国家最多只能在其中选择两个目标来实现,并不得不放弃剩下的第三个目标。

不想失去、三者都想要的后果将是灾难性的。1997-1998年爆发的亚洲金融危机,本质上就是泰国、马来西亚等亚洲国家同时实行不可能三角中的三大目标政策,给了索老头等国际资本巨鳄以可乘之机。

最终,这些国家要么放弃保卫汇率,要么实行资本管制,才得以度过危机。

而当年在危机中唯一没被打垮的中国香港,其实放弃的是独立的货币政策,就是说,外界要换多少港币ZF就得供应多少港币,香港无法控制货币发行量。

回到日本,日元的避险货币属性要求自由的资本流动,而前面说到的日本困境又要求其央行采取零利率的独立货币政策,这样一来,日本就必须放弃稳定汇率,让汇率随国际环境及市场情况,自由浮动。

所以,对于日元的大幅贬值,日本央妈不是无动于衷,而是爱莫能助。

同时,日本的贸易逆差也是推动此次日元贬值的一大因素。

所谓贸易逆差,就是进口额大于出口额,就是说,综合来看,一国得净花钱购买另一国的商品或服务。

今年3月,由于石油等大宗商品价格暴涨,高度依赖能源进口的日本不得不大幅增加开支,最终实现贸易逆差4123亿日元,搞出了连续8个月的逆差。

这相当于,日本每个月要在国际市场上净抛售几千亿日元,兑换成美元进口商品,这一卖一买,日元汇率不跌才怪呢!

日本政府的贬值阴谋?

不过,关于日元贬值,还有一种十分奇葩的阴谋论观点。

大概意思是,日元贬值是日美之间的金融战,是日本政府故意为之,因为这样做一方面能把资金留在国内,发展本国经济;另一方面能扰乱美国国债市场,打击美国。

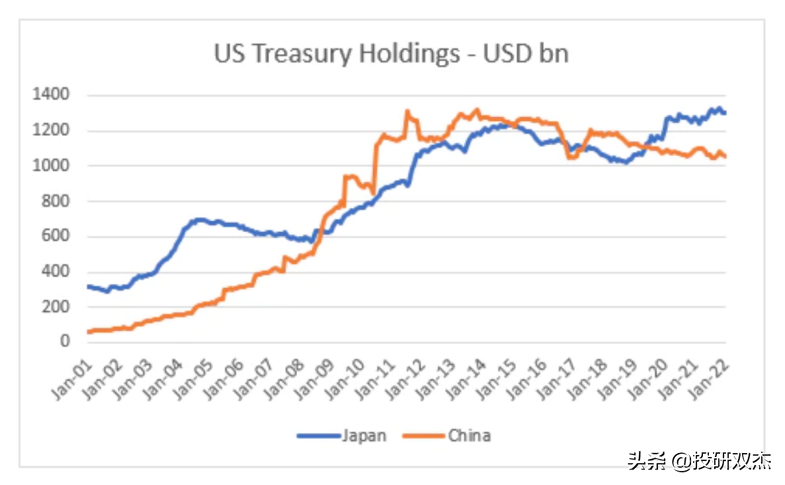

目前,日本是美国国债的最大海外持有国。日元暴跌,意味着购买同一美债,日本投资者要支付更高的日元价格,这种汇率对冲成本的持续走高,会不断削弱甚至完全抵消美债较高收益率的吸引力。这会让资金留在或回流日本,促进其经济发展。

数据显示,2-4月,日本已大幅减持600亿美元美债,并且,这一抛售行为还在继续。

这种抛售也推动10年期美债收益率升破3%,创5年来新高。如果日元继续贬值,更加疯狂的行动可能会严重扰乱美国国债市场。

当然,这也只是一家之言,你觉得有道理吗?

总结一下,近期日元的大幅贬值,原因有两点:

第一,截然相反的货币政策让美日利差扩大,资本的逐利本性让日元贬值;

第二,石油等大宗商品价格暴涨下,高度依赖资源进口导致的贸易逆差推动了日元贬值。

不管怎样,从日美两国央行分化的货币政策和纷乱的国际环境来看,日元似乎暂时没有止跌迹象,未来将进一步下跌。

法国兴业银行认为,日元可能跌到1美元兑150日元左右的水平,这将是1990年以来的最低水平,比1998年日本房地产泡沫破裂时还要疲弱。

而在美联储继续大幅加息、不断收紧货币政策的预期加持下,美元还将继续走强。这种背景下,欧元、韩元等几乎所有货币相对美元贬值也就很好理解了。

看到这里,大家可能还是无法理解日本。

经济长期停滞、负债率全球第一、老龄化率独占鳌头、人口大幅减少、社会死气沉沉……这种似乎一无是处的国家怎么还没崩溃?

但其实,日本人的生活,并非那么不堪,甚至远比你想的滋润。

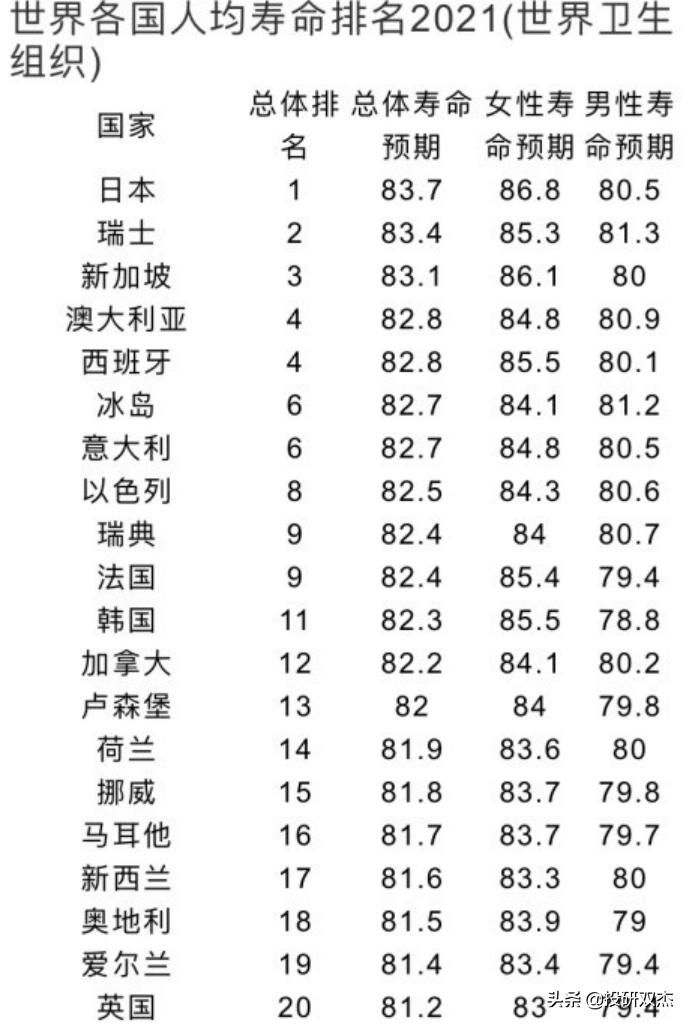

2021年,日本人均GDP高达3.9万美元,超过欧盟平均水平;

2021年,日本人均寿命高达83.7岁,位居世界第一;

2020年,日本平均房价收入比仅为8.4,即便是首都东京,数值也只有13.4。就是说,一个日本年轻人,随便找份普通工作,8、9年后就买完房了,即使在世界一线城市东京,这个时间也只要13年。这种买房节奏,反正我是慕了。

这样看来,日本人的生活或许还不错。

一边高福利,一边高负债,一边大量印钞,一边放弃汇率,这就是复杂而真实的日本。

日本为什么能这样玩?因为日本仍占据全球产业链的重要位置,比如芯片、显示器、汽车等高附加值产业,离开了日本都很难运转,只要这些产业还在,日本就能通过高附加值商品在全球置换廉价物资,让日本国民的日子过得相对舒服。

日元贬值带来的居民消费损失,通过ZF补贴可以弥补一部分,但贬值给出口企业带来的好处显而易见。所以,相较于日本庞大的债务危局和民生问题,日元贬值的冲击就没有那么重要了。

至于长期,我想起了一句江湖俗语:出来混,总是要还的。

未来,日本的这种玩法肯定会出问题,但,至少不是今天。那就,先尽情享受这场滴血的狂欢吧。

好了,本期内容就到这里,喜欢的话记得点赞关注评论,咱们下期见。

参考文献:

1、Tension in the dollar-system. Could a plunging Japanese Yen upset the US Treasury market? Adam Tooze

2、Dollar hits 20-yr high as yen tumbles on dovish Bank of Japan, Karen Brettell

3、Dollar index hits highest level since 2002, CNBC

4、日元贬值加剧日本经济不确定性,张玉来

5、日元贬值是把双刃剑,周武英

6、失去“避险货币”,日本左右为难,周毅

7、又是日本先出手,亚洲货币战要开打了?侯秋芸

8、日元大幅贬值后会怎么走?吴照银

9、日元持续贬值背后:对中国影响几何,顾志娟等