新冠肺炎疫情让伯克希尔-哈撒韦公司(Berkshire Hathaway)股东大会连续两年改为线上举办。今年,这场被称作“投资界春晚”的盛会将重回线下。

92岁的巴菲特和98岁的芒格将再度搭档亮相,伯克希尔-哈撒韦公司两位副董事长贾因(Ajit Jain)和阿贝尔(Greg Abel)也将在现场回答问题。

那么,疫情后首次线下伯克希尔-哈撒韦股东大会有哪些看点呢?

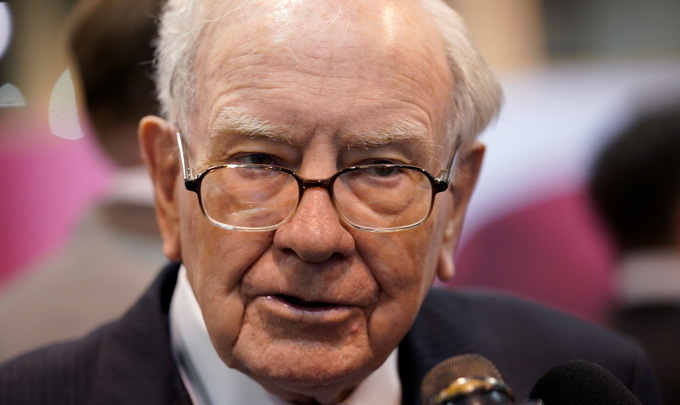

巴菲特今年股东大会会说什么?(来源:新华社图)

看点1:对美国经济的看法

两年前,疫情席卷全球,资本市场风声鹤唳,巴菲特在股东大会上表达了对美国经济的信心。他当时表示,绝不做空美国。

如今美国经济面临着新一轮考验。28日公布的数据显示,美国一季度国内生产总值(GDP)意外下滑1.4%,为2020年二季度以来首次出现萎缩。当地时间4月19日,国际货币基金组织(IMF)发布新一期《世界经济展望报告》,预计2022年美国经济增长3.7%,低于此前4%的预测值。

有关美国经济衰退的担忧再次成为焦点。供应链瓶颈和乌克兰局势持续推高物价压力,使得美联储计划通过更为激进的手段打压通胀,这也加大了经济硬着陆的风险。高盛称,美联储想在不引发衰退的情况下遏制通货膨胀难度非常大,预计美国经济今明两年间衰退的几率为35%。

4月以来,美国三大股指出现大幅调整,投资者情绪也随之波动。

这一次“股神”巴菲特将如何看待美国经济前景,是否会继续坚定看好美股未来将成为一大看点。

看点2:下一步投资计划

在今年2月的致股东信中,伯克希尔-哈撒韦2021年底的现金储备约为1467.2亿美元,其中1200亿美元以美国国债的形式持有,全部在一年之内到期。当时巴菲特解释说,他和芒格在曾经是他们标志性的大型收购尝试中,几乎没有发现什么能“激发”他们的兴趣。相反,两人发现,回购股票是目前配置现金的最佳方式。

令外界稍感意外的是,随后伯克希尔-哈撒韦在资本市场上掀起了交易浪潮。3月初,在全球油价大幅上涨的背景下,公司累计增持西方石油超过60亿美元,持股比例已经上升至14.6%。

接下来伯克希尔-哈撒韦公布了2016年以来首笔重大收购交易,以116亿美元现金收购阿勒加尼(Alleghany),扩展了旗下保险版图。阿勒加尼被业界视为迷你版伯克希尔-哈撒韦,该公司首席执行官布兰登(Joe Brandon)曾管理巴菲特旗下一家保险子公司。CFRA Research分析师塞弗特(Cathy Seifert)表示,并购交易应该不会出现意外,巴菲特对阿勒加尼和布兰登很熟悉。“阿勒加尼将是一个积极的补充。”她说,“就其商业模式和文化而言,这非常适合。”

4月7日,伯克希尔-哈撒韦披露购买了近1.21亿股惠普股票,价值约42亿美元,持股比例超过11%,这也让其成为后者的最大股东。晨星(Morningstar)分析师卡什(Mark Cash)表示,惠普对伯克希尔-哈撒韦的吸引力在于,他们正在通过股票回购和更高的股息积极地将资本返还给股东。“在科技领域,惠普可以被视为一种价值投资。”他说。

在这次股东大会上,依然手握重金的巴菲特是否会解释这些交易的逻辑,并透露未来进一步投资计划也是重要看点之一。2020年的股东大会上,巴菲特透露伯克希尔-哈撒韦已经卖出了美国四大航空公司的全部股票,理由是疫情令航空业务发生了很大的变化。

看点3:苹果和马斯克

自2016年首度买入以来,今年已经是巴菲特“牵手”苹果公司的第六个年头,这笔交易也成为了伯克希尔-哈撒韦近年来最为成功的一笔投资。

苹果是目前伯克希尔-哈撒韦的第一重仓股,截至去年底持仓市值超过1600亿美元,占其资产的比例进一步上升至47.6%的历史新高,权重上升与苹果股价优异表现密切相关。

在今年的股东信中,巴菲特将苹果公司列为集团四大支柱的第二位。“股神”称赞苹果CEO库克非常恰当地将产品的用户视为自己的“初恋”。巴菲特表示,他是库克股票回购策略的支持者。

在本月14日接受前CBS知名主持人罗斯(Charlie Ross)专访时,他再一次称赞库克是一位“出色的管理者”。最新财报显示,苹果公司第二财季营收同比增长8.6%至973亿美元,净利润为250亿美元,同比增长5%。不过库克表示,苹果“不能幸免”于供应链带来的挑战,包括与疫情相关的供应限制可能会损害营收40亿~80亿美元。

在上述访谈中巴菲特还对特斯拉CEO马斯克(Elon Musk)表示了赞赏,称他凭借“一个创意”与通用、福特等传统车企展开了较量,并“正在取得胜利”。与此同时,马斯克的新目标也将两人联系在了一起,28日马斯克发布推文称想买下可口可乐,可口可乐是伯克希尔-哈撒韦的第四大重仓股。

此次巴菲特是否将再次提及并如何评价苹果和库克令外界关注。同时,之前对马斯克的评论是否意味着伯克希尔-哈撒韦可能会开始对电动汽车领域进行投资,他对马斯克计划收购可口可乐又会有什么想法,也令外界好奇。

看点4:加密货币

加密货币在过去几年的股东大会上也被频频提及。

比如在去年的会议上,对于当时火热的加密货币市场,芒格直言不讳:“我不喜欢这种虚拟货币绑架我们现有的货币系统。比特币就好像一种凭空生出的金融产品,我不满意这一点,我认为这一点和我们文明的发展是相悖的。”

今年2月,芒格在日报期刊公司(Daily Journal Corporation)的年会演讲中再次严厉批评了比特币等加密货币,并警告投资者不要将股市视为“赌场”。“希望加密货币能被立即禁用。”芒格说道,“我当然没有投资加密货币,回避它让我感到自豪,加密货币让我不屑一顾。”

受到行业监管及宏观经济等因素影响,加密货币市场年内经历了多轮跳水行情,目前比特币徘徊于40000美元左右,较去年11月高位回撤逾40%。如果有股东再次提及有关加密货币的问题,也许芒格将再次表达自己的反感并建议投资者远离。

看点5:退休计划

上周美国最大的公共养老基金加州公务员退休基金提交的一份监管文件引发了媒体关注,该机构将在本次股东大会上投票支持一项股东提案,计划罢免巴菲特的伯克希尔-哈撒韦董事长职位,但仍将让他继续担任CEO。提案称,如果一个人同时担任CEO和董事长,那么这两个职位的角色就将“大大削弱”。

伯克希尔-哈撒韦董事会明确表示,反对解除巴菲特董事长职位这一提议,表示“只要巴菲特担任伯克希尔-哈撒韦公司的CEO,他就应该继续担任董事长职务”。外界普遍认为,提案将会被压倒性优势否决。因为除了有董事会的支持,巴菲特持有伯克希尔-哈撒韦约16%的股份,同时控制着32%的投票权。

随着今年8月将迎来92岁生日,人们在寻找巴菲特退休的蛛丝马迹。首先,在上文提到的专访中,巴菲特认为他的健康状况非常良好,但承认年龄已经开始对他造成了一些影响,偶尔会“忘了名字,无法像以前那样快速阅读”。他称自己是一台“正在衰退的机器”,但仍然“感觉很棒”。被问及接班人问题时,巴菲特说,有一个人已经就位,显然指的是伯克希尔-哈撒韦副董事长阿贝尔。

其次,暂停两年之后,巴菲特的午餐拍卖再次回归。2000年时,巴菲特开启首次慈善午餐拍卖,在过去20次拍卖中,“股神”已筹集超3400万美元善款。当地时间6月12日,第21届慈善午餐拍卖活动将通过eBay举行,起拍价为25000美元,拍卖中标者可以携带多达七位客人在纽约曼哈顿的Smith & Wollensky牛排馆与巴菲特共进午餐。有报道称,这将是巴菲特最后一次举办这项活动,但并未公布具体原因。

这也可能是本次股东大会的最大悬念,巴菲特是否将公布自己的退休计划?

“股神”非神!巴菲特六十年投资生涯“翻车集锦”:可汲取哪些教训?

“研究事业与人生各方面的失败要比研究成功要重要的多。”巴菲特曾在1985年的股东信中写道。

在“股神”巴菲特在六十余年的投资生涯中,尽管他曾创造过投资可口可乐、美国运通、美国银行、穆迪、苹果等众多伟大企业的成功投资故事,但“奥马哈先知”毕竟不是全知全能的神,他也犯下过不少错误。

但与很多喜欢用文字装点和掩盖自身错误的企业家不同,巴菲特往往会坦率地承认错误,并且积极回顾和反思自己的失败。这或许才是他能够成为真正的投资大师的原因。

本文盘点了巴菲特在投资生涯中的几个故事。这其中既包括巴菲特本人不断追悔的错误,也包括一些引起市场争议的“错误”。读者或许能从中汲取教训,总结经验。

一、因“贪便宜”和“赌气”而犯下的最大错误

尽管如今伯克希尔哈撒韦公司已经是享誉全球的成功企业,但巴菲特本人也承认,他在1962年时收购伯克希尔哈撒韦的举动,本身就是他投资生涯最初的一个巨大错误。

在1962年巴菲特接手伯克希尔哈撒韦之前,这家公司还只是一家前景灰暗的纺织公司。尽管年轻的巴菲特当时也明白纺织业已经是夕阳行业,但还是觉得,这家公司的有形资产价值被市场低估,于是大量买入这家公司的股票——这也就是巴菲特早年最喜欢的“捡烟蒂”交易。

1964年,伯克希尔哈撒韦当时的所有者斯坦顿(Seabury Stanton)想要以每股11.5美元的价格收回巴菲特拥有的少数股权,巴菲特同意了。但后来,斯坦顿却又变卦将报价压低到了11.325美元。

巴菲特因此被激怒:他不但拒绝了斯坦顿的报价,而且还以更高的价格在市场上大举收购,直到最终获得了伯克希尔哈撒韦的控股资格。成为新老板后,巴菲特立刻解雇了斯坦顿,出了一口恶气,但同时他也意识到,自己复仇的代价是以高溢价收购了一家糟糕企业,而这家纺织公司也让他背负了超过二十多年的经营压力。

直到2010年,巴菲特在接受采访时仍然对这笔交易感到后悔,称这是他做过最傻的一笔交易。如果当时他将现金流投入其他更有前途的行业,比如保险业,伯克希尔的市值可能会是如今的两倍。

二、误判Dexter鞋业公司的竞争前景

1993年,巴菲特又对Dexter鞋业公司进行了投资。在这一时期,巴菲特已经转变了其“捡烟蒂”的思路,而是改为投资优质资产,而Dexter鞋业公司正符合他的要求:他认为这家公司管理层优秀、拥有“持久的竞争优势”,并且鞋业在人们的日常生活中必不可少,是不会衰败的行业——这也是巴菲特成功投资可口可乐、DQ冰淇淋等公司的经验。

然而令巴菲特没想到的是,在这之后仅仅几年内,价格低廉的“中国制造”产品就席卷了美国市场,Dexter的竞争优势也立刻荡然无存。

巴菲特在1999年股东信中写道:“目前美国鞋履市场的约93%来自海外,对于美国国内生产商来说,要进行有效竞争已经变得极度困难。”

2001年,巴菲特再次在股东信中认错:“Dexter在我们收购之前几年,事实上在我们收购后也有几年,尽管面对海外鞋企残酷的竞争,业务仍然十分繁荣。当时我认为Dexter应该能够继续成功应对国际竞争问题,但结果表明我的判断完全错误。”

而更雪上加霜的是,巴菲特在进行这笔交易时不是以现金交易,而是以伯克希尔的股票进行置换——在1993年,1股伯克希尔股票价值1.5万美元,而到了2022年,1股伯克希尔股票的价值已经最高飙升到了超过54万美元。这意味着,在当年这笔仅仅价值4.33亿美元的交易,到如今让伯克希尔的股东们承受了150亿美元的成本。

这件事也被他本人认为是其投资生涯中“最大的错误”。可以说,在巴菲特60多年的投资生涯中,他最大的一次挫折就是败给了“中国制造”。

三、因割肉不够果断而遭受额外损失

2012年,伯克希尔哈撒韦持有英国零售巨头Tesco的5%的股份。但2013年,巴菲特已经意识到到Tesco的运营出现问题,并将持股比例降至3.7%。

2014年,Tesco被发现夸大利润数据,并遭到了英国金融监管的调查,股价暴跌超过50%,

在2014年巴菲特接受采访时承认,他对Tesco的投资是个“巨大的错误”。

在同一年的股东信中,巴菲特也承认,尽管他在Tesco的交易中最终获利了4300万美元,但由于未能快速抛售Tesco的全部股票,导致伯克希尔哈撒韦额外损失了4.44亿美元。

四、没有咨询芒格的投资教训

能源未来控股公司是一家依靠煤炭发电的公司,2007年,巴菲特买下这家公司的垃圾债,并押注后期天然气价格会上涨,使得煤炭发电公司更具竞争力。

然而没想到的是,在随后几年,由于水力压裂技术的成熟,美国页岩气业务蓬勃发展,供应的增加使得天然气价格暴跌,而能源未来控股公司的竞争力也大幅削弱,最终不得不在2014年申请破产保护。

在2013年的股东信中,巴菲特坦言,这笔交易是一桩“灾难性的投资”。他在这一年出售了价值21亿美元的公司债券,并从中损失了8.37亿美元。

巴菲特承认,他在做出这笔交易时判断错误,并且还提到,他通常在做重大投资决定之前,总会咨询他的好友查理·芒格的意见,但在这次交易中却没有询问,这也是导致其判断错误的原因。

五、错过了投资亚马逊和谷歌的机会

在数十年的投资生涯中,巴菲特此前一直在回避科技类股票,因为他自认不了解科技企业的商业模式,科技股超出了他的“能力圈”。尽管这一守则帮助他避过了很多投资风险,但同时也令他遗憾错过了亚马逊和谷歌的投资机会。

2017年2月,巴菲特亲口承认,他已经关注了亚马逊很多年,很后悔错过了投资亚马逊的机会。

用他自己的话来说:“我当时太傻了,没有意识到杰夫·贝佐斯可以到达如今这么成功的地步…很明显,我本应该在很早之前就买入亚马逊的股票,因为很久以前我就想要这么做。但是,很遗憾,我没有将自己的想法付诸于实践。我错过了良机。”

相对于亚马逊,巴菲特对于错过谷歌的后悔显然更深。因为伯克希尔·哈撒韦旗下的保险公司Geico就是谷歌广告业务的早期客户,因此本应该能比其他投资者更早预见谷歌的业务增长,然而巴菲特却错过了这一投资机会。

在2017年和2019年,巴菲特和芒格都曾表示,数年前没有买入谷歌的股票,是他犯下的一个大错。

芒格在2019年的股东会上表示:“我们可以在自己的业务中看到谷歌广告的效果有多好,而我们只是坐在那里吮着大拇指,所以我们感到羞愧。我们正在努力赎罪,也许买进苹果就是在赎罪。”

六、暴跌中清仓航空股引争议

近年来,巴菲特也偶尔有一些争议性的交易操作引起了大量关注和讨论。

比如2020年初,在新冠疫情刚刚在全球爆发时,美国航空股股价经历了暴跌,而巴菲特也在这一下跌趋势中将其持有的近10亿美元的四大航空股全部清仓。

但令人没想到的是,在巴菲特清仓后不久,航空公司股价就快速反弹,一度升回疫情前的股价水平。

这令不少人惊讶“股神”竟然也做出了“割在最底部”的韭菜操作,但巴菲特本人却并不认为这一操作是个错误。

在2021年的股东大会上,巴菲特表示,他觉得他的行动没有任何问题,因为新冠疫情已经改变了他对航空业的看法。

他解释称,美国航空股的反弹,很大程度上是由于美国政府对航空业提供的援助,而假如伯克希尔没有抛售航空股,这些援助可能就并不会到来了。

“如果有一个非常、非常富有的股东持股8%或者9%,这些航空公司的结局很可能截然不同……一个实际售价不到1000亿美元的行业亏了很多钱,他们失去了未来盈利的能力。”他表示。

尽管在去年承受了诸多争议,不过一年后再来回看,巴菲特的这一操作也许的确不能算作是“失误”。

自去年中期抵达高位后,美国航空股股价便开始震荡下滑。而如今,尽管新冠疫情对美国旅游业的影响开始渐渐消退,但在高通胀和劳动力市场趋紧的环境下,油价飙升和人员短缺又为航空业前景蒙上了另一层阴影。

从长远来看,新冠疫情对于人们旅行和生活习惯的影响可能仍然难以快速消失。航空业这样充满不确定性的行业赛道显然并不符合巴菲特的选股审美,因而“股神”果断割肉或许也在情理之中了。

七、错误减持“心头肉 ”苹果公司

这两年真正让巴菲特后悔的,并非清仓航空股,而是卖出了部分苹果苹果——尽管他仍然非常看好这家公司。

2020年第四季度,伯克希尔将其所持有的苹果股份减少了3.7%至约9.44亿股。在次年5月的股东会上,巴菲特承认:他们出售部分苹果股票的举动是个错误决定。

巴菲特表示:“这是一个令人难以置信的品牌和产品,它对人们来说已经是不可或缺的。”尽管当时苹果股价已经创下历史新高,但他仍然认为,苹果的股价仍然是“非常非常便宜的”。

事实也证明,股神并没有看错。尽管在2021年股东会时,苹果股价已经创下历史新高,但其涨势仍未停止,在接下来的大半年时间内又疯狂上涨了近40%。尽管今年苹果股价因科技股热潮降温而有所下滑,但年初至今苹果7%的跌幅也跑赢了同期标普500指数10%和纳斯达克指数17.7%的跌幅。

如今,苹果已经是巴菲特毫无疑问的第一重仓股,在其投资组合中仓位占比超过了40%,并在六年间为伯克希尔带来了超千亿美元的回报。对巴菲特来说,苹果俨然已经成为媲美“可口可乐”的投资硕果,唯一令巴菲特遗憾的,可能就是如果两年前不减仓,如今苹果带来的回报还能更多。