今天的A股,受人民币贬值影响,离岸人民币一度跌逾600点。午后又跳水了,不过整体分化比较严重,沪指震荡小V微涨,但创业板却跌超2%,宁王一度跌超5%。

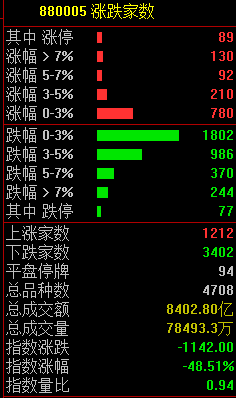

两市近3500股飘绿

大小指数今日明显分化,沪指低开高走,盘中涨超1%,随后上演冲高回落走势,创业板指较为弱势,一度跌超2.7%。截止收盘沪指涨0.58%,深成指跌0.23%,创业板指跌1.83%。

房地产板块快速反弹,深深房A直线拉升涨停,华发股份、信达地产、新能泰山涨停,金融街、滨江集团、中南建设、中交地产、深物业A、沙河股份等跟涨。

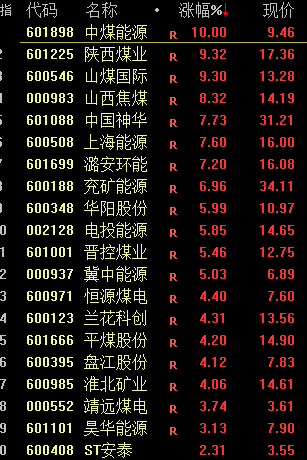

煤炭板块强势上攻,中煤能源回封涨停板,上海能源冲板,陕西煤业、山煤国际、中国神华等均回升

券商股午后跌幅扩大,中银证券逼近跌停,华安证券、国盛金控跌超6%,中信建投、中金公司等大市值券商亦普跌逾4%

离岸人民币跳水杀跌600点

日本央行重申宽松震撼汇市

28日,反映国际投资者预期的离岸人民币对美元汇率盘中跌破6.59、6.50、6.61、6.62、6.63、6.64和6.65关口,日内一度贬值超过600个基点。

在岸人民币兑美元一度跌破6.6关口,为2020年11月以来首次,日内一度跌逾400个基点。

面对不断贬值的人民币,25日晚间央行曾经出手维稳,为提升金融机构外汇资金运用能力,中国人民银行决定,自2022年5月15日起,下调金融机构外汇存款准备金率1个百分点,即外汇存款准备金率由现行的9%下调至8%。但时至今日,再度突然杀跌,让之前的涨幅已经全部回吐。

为何今天人民币汇率突然杀跌,还得从日本央行说起。

4月28日,日本央行表示,将无限量购买必要数量的日本国债,使其收益率接近于零。日本央行将在每个工作日进行固定利率操作,其基准利率维持在-0.1%不变、将10年期国债收益率目标维持在0%附近不变,符合市场预期。

在全球加息浪潮中,日本央行决定维持其货币刺激政策不变,并暗示未来一年物价快速增长的局面不会持续下去,消息后,日元兑美元汇率大幅下滑。日元对美元汇率28日持续下跌,达到1美元兑换130日元。创2002年4月以来新低。

近期日元快速贬值,也使日本央行持续了九年的超宽松货币政策再次受到外界关注。市场分析人士普遍认为,日本和美国货币政策相背而行,使得日美两国之间利差扩大,这是引发本次日元贬值的直接原因。

与此同时,美元指数升破103.5至2017年1月来新高。

美元走强推动其他非美货币走弱,欧元兑美元EUR/USD跌破1.05关口,为2017年3月以来首次;英镑兑美元GBP/USD跌破1.25关口,为2020年7月以来首次。

招商证券分析称,概括来说,人民币汇率走弱的原因有四:季节因素、美收紧货币政策的溢出效应、日元贬值冲击、临时性支撑因素减弱。预计以上影响人民币汇率的负面因素将持续,维持人民币汇率短空长多的基本判断。要看清人民币汇率的走势,离不开对美元走势的判断,而美元的背后,重要的是欧元和日元,实质上是美国与全球其他经济之间的对比关系。

兴业研究分析称,日元贬值是本轮人民币汇率修复高估的“导火索”之一,关注亚洲货币共振。本质驱动力仍在于人民币汇率相对美元指数、相对国内基本面、相对中美货币政策分化升值超调后的修复。近期跨境资金流动、境内美元利率收紧提供了修复高估的条件。此外人民币汇率目前承担起缓解经济压力、放松货币环境的“自动稳定器”功能。

东吴证券分析称,2022 年年初以来日元兑美元汇率贬值了10%,如此快的贬值速度甚至超过了1997 年亚洲金融危机爆战,而当时正是日元的率先快速贬值拉开了亚洲货币战的序幕。如果我们再放眼自2021 年以来的这轮亚洲货币的贬值潮,人民币汇率自3 月以来的这波贬值仅持续了一个多月,而其他主要亚洲经济体的汇率贬值都至少持续了一个季度,因此从幅度上来看显然人民币汇率的贬值相形见绌,即使经过上周的快速喜下跌,但仍无法阻挡日元相对人民币贬值到近30 年的低位。

东吴称,从历史上看,亚洲货币贬值的“传染性”很强,一方面亚洲地区经济体拥有“出口导向”的共性,另一方面汇率是一个“以邻为壑”的经济变量,在经济下行的环境中,跑得慢也意味着承受的压力会更大,而日元往往最先抢跑。