近日,“个人存取现金超5万元要登记”话题登上微博热搜,在互联网上引发了激烈讨论。网民的关注点,主要在两个方面:一,“存款自由”和“取款自由”是银行客户的权利,登记制度是否有必要?二,登记资金来源和用途,是否会泄露个人隐私?

“个人存取现金超5万元要登记”的规定,从去年的传闻到下个月起开始施行,指的是由中国人民银行、银保监会、证监会联合印发《金融机构客户尽职调查和客户身份资料及交易记录保存管理办法》。

该《办法》规定,商业银行、农村合作银行、农村信用合作社、村镇银行等金融机构为自然人客户办理人民币单笔5万元以上或者外币等值1万美元以上现金存取业务的,应当识别并核实客户身份,了解并登记资金的来源或者用途。

央行有关负责人出面澄清,此举主要为遏制洗钱等违法犯罪活动,并且客户隐私会严格按照《商业银行法》等法律予以保护。

对现金交易进行管理是国际标准

1989年,“七国集团” (G7) 发起成立金融行动特别工作组 (The Financial Action Task Force,简称FATF) 。作为一个政府间的国际组织,FATF旨在制定打击洗钱的政策。截至2021年,该组织拥有39个正式会员,中国是其中之一。

成立之后的第一年,FATF发布了40条关于打击洗钱活动的建议,并且在2003年进行了修订。例如,《建议10》提到,在满足一定条件的情况下,金融机构应当对客户采取尽职调查措施;可疑情况包括“进行偶尔的交易”、“有洗钱或恐怖融资嫌疑”或“交易高于指定阈值”等;在《建议32》中,要求各国应当采取措施,通过申报制度或者披露制度,检测不记名现金的跨境运输。

在欧盟内部,根据反洗钱的相关规定,无论是企业主还是个人,只要以现金方式支付或收取超过1万欧元 (约7万2千元人民币) 的,必须进行尽职调查;金融机构需要识别客户身份、受益人身份或代表其进行交易的任何人;如果发现可疑活动,需要上报金融情报机构 (FIU) 。

在英国,不同银行没有统一的固定金额触发反洗钱审查:有的规定存款超过2万英镑 (约17万2千人民币) ,则会转交给相关部门进行调查;有的要求一年内只要现金存款不超过8000英镑 (约6万8千人民币) ,则不会被询问。但是,在国外著名问答网站Quora上,英国网友强烈建议,即便在银行存入1000英镑现金,也要提前想好问题答案:你从哪里得到的这笔钱?

在对现金交易的管理上,英国有明确规定。凡是超过1万欧元的现金交易,必须要在英国税务海关总署 (HMRC) 注册。

存取款登记只是一种手段,并不是目的;它主要是针对现金交易进行管控,进而检测可疑的交易行为。一位英国从事银行合同法和信用欺诈的从业人员表示:银行重点关注客户账户是否保持了一致性。比如,一位客户每个月会固定在银行存入2000英镑,突然有一天存入了2万英镑,而且这笔资金来自于海外,这就非常可疑。

对现金交易监管最严格的是美国

在《办法》公布后,笔者去就近的银行网点咨询具体实施办法。工作人员告知,“只是要求登记电话、职业、用途,非常简单,不复杂”。当询问每次只取4万,多次取款,从而不触发申报要求,是否可行;银行员工表示:“根据规定,不超过5万无需登记,所以‘少量多次’可以。”

由此看见,相关规定更多表明了监管方向,但没有考虑到诸多的细节。从全球来看,现金交易管理最严格的是美国,所有你能想到的漏洞都被堵上了。

根据1970年颁布的《银行保密法》 (Bank Secrecy Act) 规定,银行必须报告超过1万美元 (约6万3千人民币) 的现金交易,包括存取款。而通过“少量多次”规避申报的做法,在美国称为“Smurfing”,表面意思是“洗钱的人”,但“少量多次”,并不意味着客户一定在洗钱,只能说客观上是一种“洗钱“技术,即大额款项化为多笔小额交易。

不过,如果一个人连续10天每天存入银行9999美元,这可能涉嫌刻意逃避申报,被认定为违法行为。

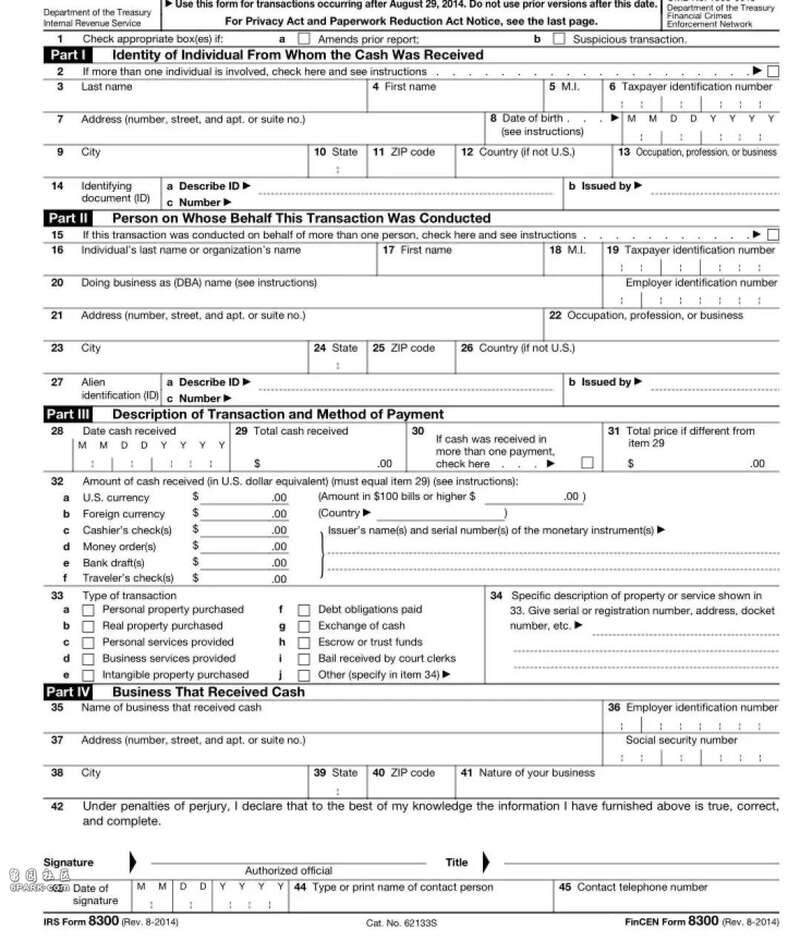

在美国,超过1万美元的现金交易,接收方需要在交易后15日内填写一份名为“8300”的表格。美国监管的严格之处在于,对每一个可能产生歧义或者漏洞地方都做了说明。

比如,什么算是现金?根据规定,现金包括美国货币和国外货币,甚至连硬币也算是现金,还包括银行本票、汇票、旅行支票。

图:8300表格(部分)

在交易时间上,美国也进行了相关规定:如果多笔关联付款发生在24小时之内,其总和超过1万美元,依然需要提交8300表格。

其他更为复杂的情况,在美国国税局网站上给出了示例。比如A支付9000美元现金买了一辆车,在未来12个月内又支付了1500美元购买配件。如果第二笔交易不属于原始交易的一部分,则无需提交8300表格;再比如,如果C用7000美元现金与4000美元银行汇款购买了1.1万美元的商品,无需提交8300表格,因为电汇不是现金交易,总额低于1万美元。

在详细的规定之下,交易者几乎无空可钻。当然,也降低了对法规的理解成本。

解决洗钱的真正方法,应是技术更新

现金交易和银行转账等线上交易相比,最大的特点是无法追踪,这也是犯罪分子偏爱现金交易的原因。

但是,保存大量现金有巨大风险,犯罪分子也不可能随身带几百万现金招摇过市。 所以,如何让这些现金注入合法的金融体系之内就成了一种“刚需”,这个过程就叫洗钱。

大众认为,这些人赚的是脏钱,合法的钱是干净的钱,所以该过程被形容为“洗”。那么,钱是如何洗白的呢?

一般分三步:首先是把脏钱注入合法的金融体系,第二步是隐藏资金来源,最后一步是可以从合法账户把钱提出来。在这过程中,最关键的是第一步,比如某犯罪集团拥有一家餐厅,可以通过夸大、虚增餐厅收入把脏钱变成餐厅合法所得,由此把钱“洗”干净。

洗钱是犯罪的发动机,因此反洗钱可以有效打击犯罪。从全球来看,那些最邪恶的犯罪背后,都有洗钱的影子,如贩毒、人口贩运、恐怖主义、走私与欺诈。根据联合国毒品和犯罪问题办公室 (Office on Drugs and Crime) 的数据,全球每年的洗钱规模约占全球GDP的2%-5%,即8000亿美元-2万亿美元之间。

打击洗钱犯罪的必要性毋庸置疑,关键在于如何才能更有效地进行打击。

美国的《银行保密法》已经出台50余年,期间经历了多次改革。1986年的《洗钱控制法案》将洗钱列为联邦犯罪,加重刑事处罚;“9·11事件”之后,其关注焦点转向了恐怖主义融资;最近一次更新是在2020年,纳入了对文物交易的监管。

但是,对《银行保密法》的质疑一直没有停止。批评者认为,其要求收集大量的数据,生产和维护数据的负担,拖累了金融机构的效率。许多反洗钱专家认为,在调查金融犯罪时,政府真的能够从如此多的信息中“大海捞针”吗?再者,随着技术的发展,真正解决洗钱问题的方法,应该是技术工具的更新,而古老的《银行保密法》可能无法跟上这种趋势。

吉布森·邓恩 (Gibson Dunn) 是一家位于美国的全球知名律师事务所,成立于1890年。在2021年,该所曾撰文指出,按照法规要求,金融机构需要上报现金交易,并且及时报告可疑交易,这带来了沉重负担。2019年,美国金融机构提交了超过1600万份现金交易记录以及270万份可疑交易记录。根据该律所的分析,其中很多报告是不必要的。比如1万美元现金交易门槛是1970年设定的,按照通货膨胀调整,现在应是6万美元,该阈值迟迟不调整,导致“强制性报告”数量激增,加大了金融机构的工作量。

在发达国家,关于“现金交易报告制度”的争论,大多从“效率”这一角度出发,即如何更有效地反洗钱、如何平衡金融机构的成本与收益,鲜见质疑该政策是否侵犯客户隐私的讨论,这与其明确的法律规定和良好的法治环境有关。新西兰就明确要求银行有义务保护客户机密与隐私,只有某些情况下例外。例如,当法律强制要求,包括反洗钱,适用于国家安全与公众安全的情况并获取客户本人同意时。

在中国,也有类似的相关法律法规。因此,在理论上,公众不必过度担心《办法》泄露个人隐私。

刘军系商业与科学媒体作者。