去年“闯祸”不少的华尔街空头们,这次摊上事了!

根据多家外媒援引知情人士消息,美国司法部(DOJ)正在收集数十家投资公司和研究机构涉嫌参与做空的信息,这是美国政府调查潜在滥用交易(优势)的行动之一。此外,据悉,目前司法部已经向一部分公司和机构发出了传票。

此次美国司法部可谓是重拳出击,名单涉及范围非常广。

据彭博社消息,这份名单中除了包括此前已曝光的几家知名做空机构,例如安森基金(Anson Funds)、浑水资本(Muddy Waters Capital)、 香橼(Citron)、Marcus Aurelius Value以做空中概股著称的Carson Block以及梅尔文资本管理公司(Melvin Capital Management)等,现在更是扩大到了30多家机构,甚至包括了一些著名的机构研究人员和本身并非激进型卖空基金的公司。

调查早在去年就已全面开展

据彭博社消息,早在2021年初,美国联邦调查局(FBI)就已经直接从华尔街“做空大户”香橼的创始人Andrew Left的家中检获了他的电脑。

“当你并未被指控任何事情,那么为自己辩护就非常困难了,”Left回应采访称,他表示自己因为此事“非常沮丧”。据悉,当时FBI和司法部进行这项调查时,并未指控任何人有违法行为,也未发出传票,只是在做信息收集。

根据彭博社报道称,这项针对做空机构以及个人的调查最早在去年12月就已经全面开展。

同样被传即将或者已经遭受了调查的还有梅尔文资本管理公司的创始人Gabe Plotkin、曾经的全球最大的卖空对冲基金Sophos Capital Management的创始人Jim Carruthers以及私募股权机构Orso Partners的创始人Nate Koppikar等。

而2022年伊始,美国司法部的调查名单更长了。据悉,除了上述几家知名做空机构,现在还包括了Atom Investors, Bonitas Research, Connective Capital Management, Falcon Research, GeoInvesting, Gotham City Research, GrizzlyRock Capital, J Capital Research, Oasis Management等在内的公司,以及著名的研究人Nate Andersonand以及他所在的Hindenburg Research,Fraser Perring 以及他的Viceroy Research。

但是,许多公司的代表,包括Falcon、GrizzlyRock、J Capital、Oasis、Valiant和White Diamond,都表示调查人员尚未联系他们。Oasis的发言人Taylor Hall也表示:“我们很难对我们不了解的事情发表评论。”

值得注意的是,这些公司的代表们都坚称他们没有做任何非法或不正当的事情,并不喜欢自己的名字被金融媒体抹黑。

要求调查的投诉增多

美国司法部承压

事实上,美国证券交易委员会(SEC)和司法部多年以来一直在追查对冲基金的“扭曲和做空”行为,即发表具有误导性的不实信息,以压低有关公司股价,影响和操控市场情绪,并从这一过程中大量获利。

这项调查由美国司法部欺诈部门与洛杉矶的联邦检察官共同主导,其正在探究对冲基金是如何利用研究公司进行买卖,特别是在研究公司发表影响股票的报告之前。根据此前报道,他们正在检查名单上公司的几十支股票的交易,以及这些对冲基金和研究人员之间的财务关系。

根据彭博社12月的报道,对冲基金Sabrepoint Capital被曝光在2018年向一名研究人员支付每月9500美元的保证金,鼓励他深入研究房地产公司Farmland Partners Inc。随后,该研究人员在著名投资信息网站Seeking Alpha上化名发表一份有关房地产投资信托Farmland Partners的文章,导致该公司股价单日下跌39%,单日市值蒸发近1.15亿美元。

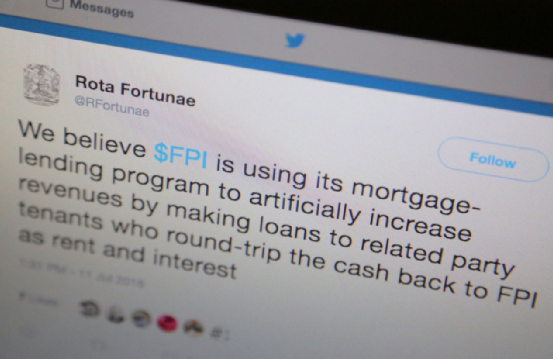

(Quinton Mathews当时化名发布的一则指控Farmland公司的推文,来源:路透社)

Farmland公司随即提出了诉讼,迫使Quinton Mathews公布自己的身份并撤回不实文章,这才与其达成和解。在Quinton Mathews发表的声明中,他坦言,这篇文章里许多关键陈述(可疑的第三方转账、破产风险等)都是不正确的。

据悉,包括瑞幸咖啡、高途、跟谁学、加州银行、Mallinckrodt在内的众多知名的空头目标得到了调查人员的密切关注,数十家公司将进入了调查名单,这些公司的共同点是近一两年内股价都遭遇暴跌。

而对于开展此次调查,美国司法部坚称,是因为近年来他们接到越来越多来自投资者的投诉,这些投诉要求政府调查卖空者和他们联合研究机构的“阴谋”。

事实上,长年以来,美国众多散户投资者一直要求当局加强对冲基金的监管,颇有点“天下苦机构空头久矣”的感觉,而这种呼吁在去年散户狂买游戏驿站、AMC等股票大战华尔街空头们之后,更是甚嚣尘上。

控诉也来自大型企业的高管们。比如特斯拉创始人埃隆·马斯克就曾强烈抨击卖空者和做空行为,指责他们恶意中伤企业以获利。

去年年初,马斯克就曾力挺散户大战机构空头。马斯克在推特中写道:“你不能卖掉不属于自己的房子,不能卖掉不属于你的汽车,但你却可以出售不曾拥有的股票!?这太离谱了,做空就是一种骗局。”

(来源:马斯克推文截图)

空头日子不好过

业内要求披露更多空头头寸信息

SEC和司法部的调查让去年日子本就不好过的空头们更是“雪上加霜”。

去年美联储施行宽松货币政策“大放水”,美股不断走高,空头们哭惨的状况尤为明显。而这种氛围在年初的散户联合大战华尔街空头中被推向了巅峰,首当其冲的老牌做空机构香橼被大量散户和混迹其中的对冲基金联合绞杀,使得香橼被迫宣布不再寻求做空机会,而是专注于做多。这一战损失惨重的还包括Melvin Capital,Citadel和Point72。

美国学术界和业内也一直呼吁政府彻查空头,披露更多空头头寸信息。

2020年初,美国哥伦比亚大学法学教授Joshua Mitts发布研究报告,报告指出,卖空者的报告可能会引发“恐慌性抛售”。Mitts检验了2010年至2017年间匿名卖空者的1700多份报告,得出的结论是,这些报告促成了超过200亿美元的股票价格错配。此外,研究还指出,看跌报告的确会给空头留下赚钱机会。

Mitts因此联合其他十余名美国著名证券法专家联合敦促SEC建立更完善的空头监管政策,要求空头们披露自己的平仓时间。若发现有空头在发布负面报告,造成股价下跌的那段时间内立即平仓获利,呼吁将其以“操纵市场”定罪。而美国证监会目前对空头头寸的披露要求仅是需披露每家公司的空头利息总额。

业界呼吁更严格监管的声音也颇多。美国SEC主席Gary Gensler也表示,GameStop事件将促使SEC对规则进行审查。“SEC工作人员正在研究措施,包括加大对‘卖空’行为的披露。”

但反对声也存在。不少专业的市场参与者则认为,卖空交易从某种程度上能确保股票的公平定价。