北京时间22日凌晨,美国三大股指全线收跌,市场对美联储今年将不得不多次加息以抗击通胀的预期升温,这令股市承压。

从周跌幅看,美三大股指本周均下跌4.5%以上。

从历年1月表现来看,纳指今年1月至今累计已下跌11.99%,创下自1972年以来最差。道指和标普500分别下跌5.70%和7.73%,也创下自2009年以来的最差开年记录。

美股集体下跌,高增长科技股首当其冲

周五道指跌1.3%报34265.37点,标普500指数跌1.89%报4397.94点,纳指跌2.72%报13768.92点。迪士尼跌6.92%,波音跌4.15%,纷纷领跌道指。

标普500指数的11个板块几乎全军覆没,通信板块收跌将近3.9%,表现最差,日用消费品板块收涨0.02%,是唯一上涨的板块。

科技股重挫。美国流媒体巨头Netflix周五收盘大跌21.79%,股价报397.5美元,创2012年7月25日大跌25%以来的最大单日跌幅。市值一夜蒸发490.6亿美元,约合3100亿人民币。

该公司在周四盘后公布的四季度财报显示订阅用户增长放缓,并遭多家投行下调目标价。

财报显示,Netflix预计今年一季度订阅用户数增长250万,大幅不及市场预期的增加626万,2021年同期为增加398万。

Netflix表示,来自其他公司的竞争加剧是用户增长放缓的原因之一,尽管该公司曾表示,苹果和迪士尼等不会对用户增长产生实质性影响。

财报过后,多家华尔街投行下调了Netflix的目标价。瑞银将该公司目标价从690美元下调至575美元,高盛将其目标价从580美元下调至450美元,富国银行将其目标价从800美元下调至600美元。

Netflix是本季第一家公布财报的大型科技企业。苹果、微软和特斯拉定于下周公布财报。

亚马逊股价周五收盘大跌5.95%,股价报2852.86美元,本周跌幅达12%,因大盘抛售令科技股承压。这标志着亚马逊自2018年12月21日当周下跌13.4%以来最差的单周表现。

热门中概股多数下跌,红黄蓝跌24.35%,华富教育跌20.82%,叮咚买菜跌15.37%,魔线跌14.8%,嘉楠科技跌13.69%,第九城市跌12.5%;涨幅方面,品钛涨55.31%,天美生物涨9.66%,尚乘国际涨8.3%,海亮教育涨7.77%,新濠影汇涨4.25%。中概新能源汽车股全线走低,蔚来汽车跌6.08%,小鹏汽车跌6.23%,理想汽车跌4.35%。

本周,道指跌4.58%,标普500指数跌5.68%,纳指跌7.55%。道指创2020年11月以来最大周跌幅,标普500指数和纳指均创2020年3月下旬以来最大周跌幅。

而从月跌幅看,纳指1月以来累计下跌11.99%,创下50年来最差开局。道指和标普500的1月表现,也创下自2009年以来的最差记录。

纳斯达克综合指数历史上的月跌幅排名

几十年来不断预测市场泡沫的著名投资者Jeremy Grantham表示,美国股市正进入他一年前所预测的历史性崩盘,即便美联储干预也无法阻止最终近50%的暴跌。

美联储加息,市场资金正从美股流入A股?

进入新年以来,美股市场一直受到国债收益率飙升、以及对美联储迅速收紧政策以应对通胀飙升前景的困扰,对利率敏感的高增长科技股首当其冲。

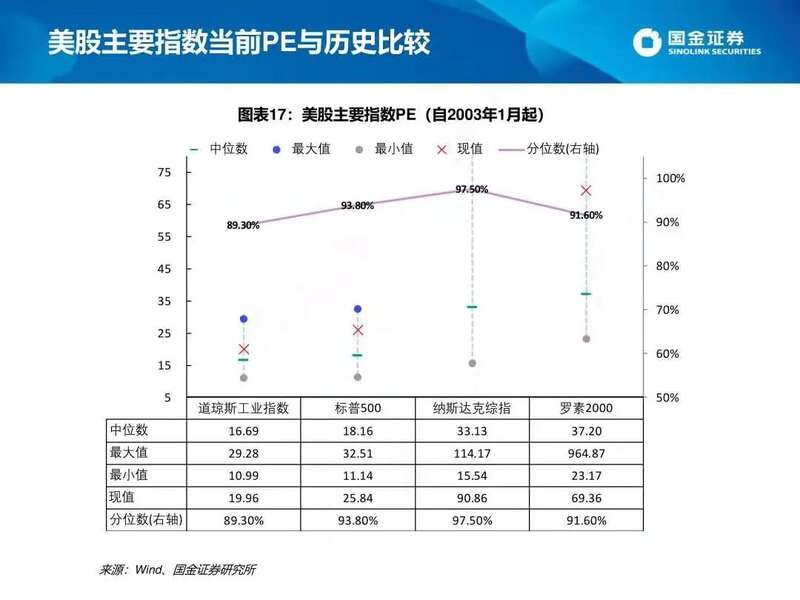

数据显示,代表新型行业的纳斯达克指数当前估值位于历史高位。

此外,投资者对美联储今年将不得不多次加息以抗击通胀的信心日益增强,这令股市承压。上周,美联储主席鲍威尔(Jerome Powell)称快速通货膨胀是全面经济复苏的“严重威胁”,数据显示12月份消费者价格指数较上年同期飙升7%。

美东时间周五,美国银行公布的每周资金流动报告显示,随着美联储不断释放鹰派信号,市场已经在为利率上升做准备,投资者正将资金从债券中抽离资金,并转而投入股市。此外,美股市场资金正流向中国和新兴市场股市。

美银援引资金流向监测机构EPFR数据的数据显示,今年前三周,全球股票基金的资金流入为520亿美元,与去年同期相当,而债券和信贷基金的资金出现了小幅流出。

"利率上升和企业利润下降,对信贷和股市来说是一个糟糕的组合,美联储已经远远落后于(通胀)曲线,"美银首席投资策略师Michael Hartnett在报告中称。

事实上,随着美国通胀持续飙升,近期包括前财政部长劳伦斯·萨默斯(Lawrence Summers)、前白宫首席经济学家杰森·弗曼(Jason Furman)以及货币经济学家约翰·泰勒(John Taylor)等多位经济学家都表达过类似观点,即美联储的动作已经落后于通胀。

美国和英国的货币市场显示,市场预计美联储2022年将有四次加息。

从不同地区的股市来看,新兴市场出现了自2021年3月以来最大的周资金流入,达到52亿美元,中国股市也出现了大量资金流入。而美国股市则出现了四周以来的首次资金外流。

尽管股票资金流还没有明显的避险情绪出现,不过现金流水平正在上升。据称,美国银行的“私人客户”管理着3.3万亿美元资产,其中现金占比11.3%,而其客户持有的前10只股票的平均贝塔系数均高于历史平均水平,这表明它们更容易受到市场波动的影响。

国际货币基金组织(IMF)总裁格奥尔基耶娃也表示,美联储加息可能会给一些地区本就已经疲弱的复苏 “泼冷水”。

格奥尔基耶娃周五在达沃斯论坛的视频会议上表示,美国加息可能对背负高额美元债务的国家产生重大影响,因此,美联储应该清楚地传达其政策计划,以防止出现意外,这“非常重要”。美国利率上升可能会提高各国偿还美元债务的成本。