前言“如果我们要以停电为代价维持出口,国家的复苏将受到威胁。”

印尼财政部长的呼吁,给这个元旦带来了不小的震动:印度尼西亚政府突然去宣布,今年1月全月停止煤炭出口,从而缓解国内煤炭紧张,以及可能的供电不足。受到影响的煤炭出口国包括中国、印度、韩国和日本,其中中国市场份额更是超过60%,是印尼煤炭的最大客户。

一方面,作为全球最大的动力煤出口国,印尼本土电厂缺煤令人匪夷所思。另一方面,中国刚经历过限电风波,卡在年初断供中国煤炭,很容易让人理解为印尼对华“下眼药”。虽然印尼官方表态是对内开刀,但是具体政策执行又像是刀口向外。一时之间,谁是谁非,很难说清。

印尼年初断煤,会让我们春节“挨冻”吗?

印尼煤炭,比自家便宜

中方选择印尼煤炭,原因就两个字:便宜。客观而言,印尼的煤炭品质较差,中等级别占比62%,低等级别24%,发热量超过6100kcal/kg的煤炭占比仅有14 %。不过印尼煤炭资源总量达1437.3亿吨,储量388.1亿吨(2010年统计数据)。储量充足加上品质一般,让印尼的煤炭市场,更加青睐要求不那么高的动力煤,而不是要求更加苛刻的焦煤。

另一方面,印尼作为后发国家,尽管最低工资每年涨幅远超5%,但就算在印尼首都雅加达,这一数字也仅有305美元(约合人民币1943元)。爪哇各处的最低工资水平,连这个数字的一半都不到。足够低廉的人力成本,也让印尼能够借助低价,开展出口主导的煤矿产业。

作为对比,随着供给侧改革的不断深入,我国煤炭产能正在向“集中化”和“深入化”转型。截至2020年底,全国煤矿数量减少到4700处,平均单井规模由每年35万吨增加到每年110万吨。煤矿主要产地也限制在山西、内蒙古、陕西等处。不过由于供暖季后产能收紧,我国动力煤价格2020年5月后持续走高。集中于北方的煤矿产地,也为动力煤运输带来了一定的压力。

以5500大卡动力煤410元/吨价格计算,在运送到秦皇岛港时,由于运费和港口杂费等原因,平仓价就已经达到了582元/吨。如果再运到广州港,价格就会超过610元/吨。如果直接从澳大利亚等国进口,这个价格很可能会压到580元/吨。要是印尼等国,实际报价可能更低。

也正是由于成本问题,华南动力煤市场中,印尼煤炭价格一般比国产低100元。南方电厂由于运输成本等原因,采购印尼煤炭的意愿更高。从印尼一方的视角看。2021年上半年,按照最终货款计算,印尼出口煤炭市场中,中方占比达到26.1%。印尼去年对华供应的1.78亿吨煤炭,也占据了我国进口煤炭的61%。

然而从全国煤矿市场角度来看,印尼的煤炭对于中国而言,更像是“佐料”而非“主菜”。按照2019年的单位GDP煤炭消耗系数估算,去年国内煤炭消耗量预计达到44.7亿吨。煤炭下游市场中,约有60%会用来发电,可以粗略估算出,国内动力煤消耗量在27万吨上下。印尼供应的煤炭量,也只占中国市场的6.6%。

可以看出,印尼对华的煤炭贸易整体属于偏向中方的买方市场。除非印尼官员的精神健康问题需要中方关注,不然官方没必要通过自断外贸的方式向中方表达主权姿态,所谓的“印尼主权问题引发煤炭断供”更是无从谈起。

断供源头,是本国电网

能逼着印尼官员拿煤炭说事的,只有两拨人:国家电力公司和印尼煤炭商人。

从历史记录看,2020年,印尼煤炭产量5.64亿吨,出口4.05亿吨。2021年煤炭产量预计6.09亿吨,出口4.35亿吨。这种“出口主导,三七分成”的结构,催生出了印尼能源部门的一个重要话事人:印尼煤炭开采协会(ICMA)。

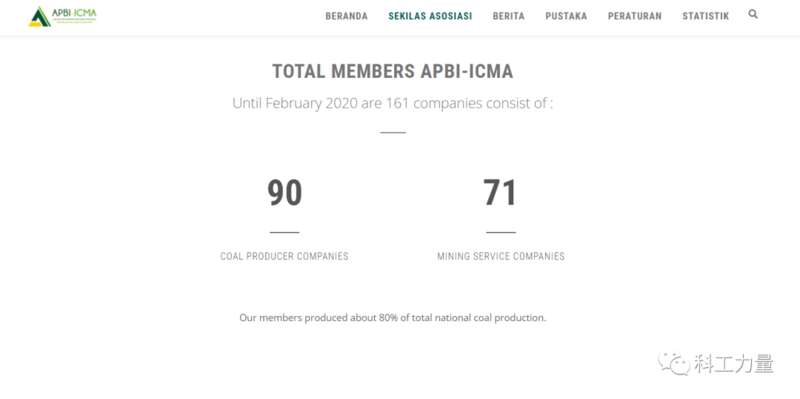

尽管官网声明指出,ICMA是一家“非政府、非营利和非政治组织”,但是这个组织旗下覆盖了90家煤炭生产企业和70家矿业服务公司,占据印尼煤炭产额80%。在印尼,ICMA的意见,就是印尼煤炭行业的意见。

不过ICMA的市场发言偏向煤炭出口,印尼本土市场的代言人,就变成了消化动力煤的印尼国家电力公司(PLN)。印度电力市场分为三类经营主体:PLN,独立发电商(IPP)和私营电力公用事业公司(PPU)。

但是由于IPP只能将电力卖给PLN,PPU主要负责工业区用电。因此PLN可以控制全国超80%的发电端需求,加上印尼常年以来超过50%的电力需要火力发电。最终的结果就是:PLN的意见,就是印尼本土煤炭需求的意见。印尼这次对外断供煤炭,很显然是PLN代表的本土派压倒了出口派。

PLN感到不爽的深层原因,是煤炭厂商没有遵守“国内市场义务”(DMO)政策。根据该政策,煤矿企业必须以最高70美元/吨的价格向国内市场供应年产量25%的煤炭。不遵守规定的企业将被禁止出口煤炭或被罚款。然而从实际的执行力度来看,印尼的DMO产量只占实际产量的21%,严重低于PLN的预期。

(PLN旗下的理工学院)

根据PLN的对外表态,想要维持电力安全,公司的煤炭储量需要满足至少20天的需求。然而2022年1月1日,PLN在预期需求510万吨的情况下,只收到了1.1万吨的煤矿。根据印尼的声明,如果煤炭不足长期得不到缓解,将会有20个发电站停电,规模达到10.85兆瓦,影响超过1000万户居民的电力供应。

由于煤矿企业的履约态度过于恶劣,印尼总统在1月3日的会议中发出了最后通牒:“如果煤矿企业依旧无法履行DMO,印尼政府将吊销这些煤矿的经营许可。”

有了总统的重磅表态,尽管煤炭行业协会嘴上仍有怨言,实际行动中却已经向PLN服软。ICMA主席潘杜·沙里尔(Pandu Sjahrir)表示,组织中10家规模最大的企业已经在帮助PLN减轻供应压力,作为“暂时性的解决方案”。PLN虽然在周二获得了750万吨煤炭,却还是“不依不饶”的表示,公司需要满足20天的最低供应极限。至于这个极限有多少,PLN一直没有做出表态。

今年之后,断供是常态

印尼的煤炭断供,引发了能源市场的质疑。以印尼知名动力煤生产商Adaro的经历为例,这家厂商发言人表示,2021年该公司约27%的产量销往了国内,已经满足了DMO的要求,但是这家公司的煤炭货船依旧被印尼官方拦截。部分完成装货,准备出港的货轮只能送到印尼电厂,Adaro也很难向国外的客户解释。

如此高压的执行手段,意味着印尼政府在发起出口禁令之前,并未与煤矿企业进行沟通。同样的情况,在去年出现了不止一次,据路透社报道,去年8月份,由于DMO政策执行原因,印尼34家煤矿的出口许可被暂停。

(Adaro南加里曼丹的煤矿——印尼最大的煤矿之一)

有意思的是,印尼政府在8月份的煤炭基准价格定价达到了130.99美元,在此之后,这一基准价格持续走高,甚至在今年11月达到了215.01美元的巅峰。印尼煤炭巨头Bayan Resources的2021年业绩已经接近翻倍。

但是对于煤炭企业而言,这次DMO禁令带来的麻烦,已经远远超过了他们能够承受的范围。在部长发布会期间,行业协会指出,完成装货的母船不少属于外籍船只,矿山主无权调动母船。不少8月份被DMO限制出口的厂家,在这次禁令中再次被禁止出口,很可能存在业务违约风险。

作为印尼重要的煤矿出口方,韩国和印度的市场反应颇为值得玩味:韩国工业部表示,1月份印度尼西亚煤炭中的55%将按时交付。印度的国营煤炭公司股价则在周一上涨了6.33%。

(印度煤炭公司将在今年修建35座大型工厂,预算1500亿卢比)

比起这两个国家的反应,经历过“煤超疯”的中国显得轻松得多。截至目前,全国电煤库存达1.66亿吨,同比增加3485万吨。由于国内前期保供政策的支持,以及春节期间动力煤需求的下降,对国内电厂煤炭库存总体可控。

不过从长期需求来看,印尼电网的需求短时间内不会松口,PLN历年数据显示,自2014年以来,印尼电力用煤需求已经从8000万吨迅速上升至1亿吨以上。尽管印尼承诺2023年起停建新的燃煤发电厂,但是由于城市化等原因,印尼电力用煤将达到1.6亿吨。未来的几年里,印尼煤炭市场“互掐”将成为常态。