【文/观察者网 吕栋】盈利前景不明叠加竞争者众多,“印度支付宝”上市首日遭遇暴跌。

当地时间11月18日,估值接近200亿美元的印度移动支付公司Paytm在孟买证券交易所(BSE)和国家证券交易所(NSE)上市,该公司最大股东为蚂蚁集团。让印度股民惊讶的是,自视“印度支付宝”的Paytm,在创下印度最大规模IPO纪录的同时,也成为该国上市首日表现最差的公司之一。

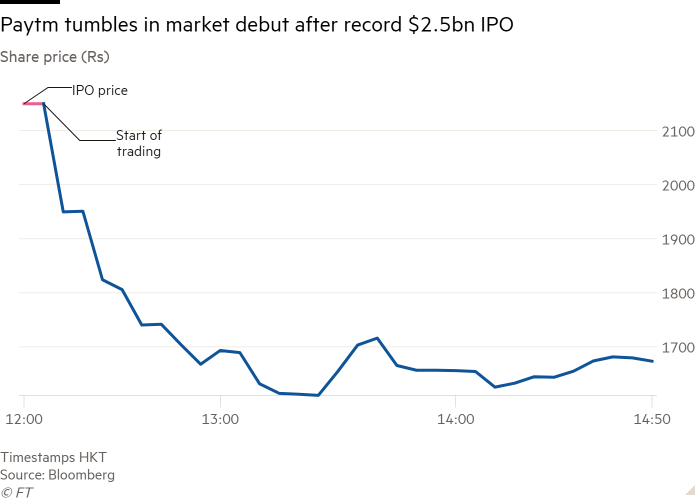

Paytm本次IPO发行价定为每股2150卢比(约合人民币184.7元),融资1830亿卢比(约合人民币157.2亿元)。当天开盘后,Paytm股价一度暴跌至1585卢比/股,跌幅超过21%,收盘时下跌逾27%。

Paytm上市当天股价走势

早期,Paytm以手机充值和账单支付起家,现在已经发展成涵盖数字支付、数字钱包、保险、信贷等业务的一站式金融服务平台,约有一半印度网民是Paytm用户。从融资额来看,Paytm已成为印度资本市场史上最大IPO,超越2010年印度煤炭公司创下的纪录,后者在上市过程中募集1520亿卢比,当时约合34亿美元。

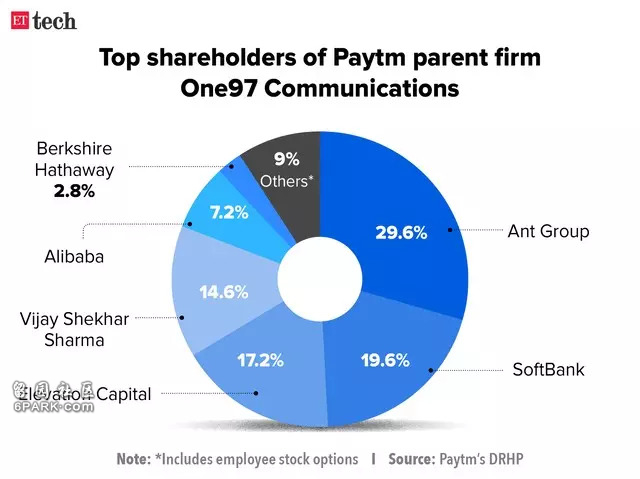

招股书披露,Paytm背后有多个知名投资公司,包括蚂蚁集团、阿里巴巴、伯克希尔哈撒韦以及日本软银集团。其中,蚂蚁集团通过Antfin (Netherlands)Holding B.V.(蚂蚁集团境外股权投资平台)持股29.6%,为Paytm上市前最大单一大股东;软银集团持股19.6%;阿里巴巴持股7.2%。此外,Paytm基石投资者还包括全球最大公募基金管理公司贝莱德和加拿大养老金计划投资委员会等。

CNBC等报道指出,根据当地监管要求,一般印度上市公司的单一大股东(无论国别)的持股比例不能超过25%。换句话说,如果要通过印度监管部门的审查,蚂蚁集团需要在Paytm IPO过程中减持部分股份。而据英国《金融时报》报道,在Paytm上市当天,蚂蚁集团和软银均出售了一些股票。

Paytm IPO前各股东持股情况

尽管之前一些投资者曾质疑Paytm的盈利能力,以及其高达毛利润约27倍的市场估值,但上市首日该公司股价下跌的幅度(使Paytm的IPO估值蒸发了逾50亿美元),还是令许多人感到震惊。

不过,Paytm创始人兼CEO维贾伊·谢哈尔·夏尔马(Vijay Shekhar Sharma)对此却不以为意。他在上市仪式上激动地流下了眼泪,并表示对股价下滑没有感到不安,也不后悔在印度上市。他说:“一天的表现并不能决定我们的未来。”

耐人寻味的是,夏尔马却在Paytm上市当天便大手笔套现。数据显示,他以每股2150卢比的发行价出售了约187万股股票,套现40.2亿卢比(约合5400万美元)。

与Paytm上市首日的暴跌形成鲜明对比的是,此前在印度资本市场亮相的其他互联网公司都备受热捧。例如,2021年7月23日上市“印度版大众点评”Zomato,上市首日股价飙涨逾80%,11月16日上市的印度线上保险平台PB Fintech首日涨幅超11%。

针对此次Paytm IPO估值为187亿美元,一些投资者和分析师已经表示出担忧。研究机构LightStream Research分析师希法拉·桑苏丁(Shifara Samsudeen)称:“Paytm的财务状况不太乐观,增长前景似乎有限。显然,他们缺乏一条明确的盈利途径。”

Paytm创始人兼CEO维贾伊·谢哈尔·夏尔马在上市现场落泪 图源:路透社

招股书显示,Paytm2021财年的运营收入从2020财年的328.08亿卢比(约合28.33亿元人民币)下降至280.22亿卢比(约合24.20亿元人民币),降幅为14.6%;2021财年的亏损从2020财年的294.24亿卢比(约合25.41亿元人民币)下降到170.10亿卢比(约合14.69亿元人民币),降幅为42.2%。

事实上,夏尔马早在2019年曾表示,Paytm会等到盈利再考虑上市,但该公司在招股书中警告称,“我们预计在可预见的未来将继续产生净亏损,未来我们可能无法实现或维持盈利。”

与此同时,Paytm的市场地位也面临严峻挑战。随着印度国家支付公司(NPCI)开发出用手机跨行转账的统一支付界面(UPI),用户转账时并不需要像Paytm的移动钱包那样需要预存金额,也无需担心不同钱包之间互转的风险。UPI的出现大大降低市场参与门槛,导致竞争格局更为激烈。

由于好看印度的市场前景,Paytm的海外竞争者蜂拥而至。考虑到入局UPI支付无需申请预付工具(PPI)牌照,谷歌、沃尔玛、Facebook、三星电子、小米、Realme等企业均在印度推出了支付应用。

目前,Paytm拥有5000万月度活跃用户。Paytm的支持者表示,随着印度消费者收入不断增加、互联网普及率不断提高,金融科技服务得到更广泛的接受,该公司处于有利地位,能够实现增长。

但批评人士认为,激烈的竞争环境,给Paytm的财务表现带来更大的挑战,该公司几乎没有竞争优势。麦格理资本证券(印度)有限公司(Macquarie Research)分析师表示,Paytm“参与了太多的业务,商业模式缺乏重点和方向”,将该股12个月的目标价定为1200卢比,这一价格较发行价将下跌逾40%。