核心提示:

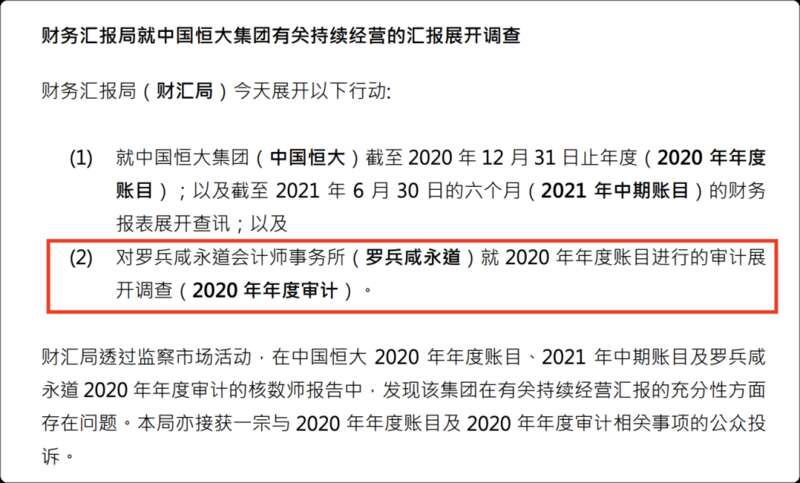

1,近日香港财务汇报局发布公报,就恒大集团有关持续经营的汇报展开调查,包括对其2020年度账目,以及2021年中期账目的财务报表展开查讯;同时对普华永道会计师事务所就2020年度账目进行的审计展开调查。

2,恒大财报的审计问题并不是普华永道第一次被质疑,瑞幸、海航、苏宁、美国TBW等企业的财报背后都有普华永道的身影。10月15日,普华永道还曾因为两名高管的“辱华”行为致歉。

3,近年来,“四大”多次陷入审计丑闻中。除了普华永道外,德勤、安永、毕马威近年来也是“麻烦”不断。

4,会计师事务所作为资本市场乃至市场经济“看门人”,诚信公正至关重要。对于“四大”来说,如果不能守住立身之本,当好“看门人”,安达信或许就是前车之鉴。

______________________________

2012年2月,广州恒大足球队在2012年中国足球协会超级杯凭借克莱奥在上、下半场的进球2比1击败2011年中国足协杯冠军天津泰达,历史上首次获得超级杯冠军。

恒大的“铁杆球迷”许家印百忙之中赶到现场观看比赛,夺冠之后许家印十分开心。在不久后恒大队的一场会议上,许老板意气风发的说到:“什么时候把中国运动员的年薪拉到10亿人民币了,中国足球就达到欧洲水平了。”

三个月后,风头正盛的许老板和他的恒大,却遭遇了一件烦心事。

2012年6月20日,著名做空机构香橼研究发布了一份长达57页的研报,称恒大地产已资不抵债,并列举众多款项指责公司用欺诈手法掩饰资金面的紧张。当日,恒大股价也应声下跌11.36%。

这或许是恒大首次被质疑债务问题。不过,许老板并未慌张。6月21日,许老板主导组建了一支由普华永道会计师和一些律师事务所人士组成分析团队,打响了一场恒大保卫战。

21日中午12:30,恒大发布了第一则澄清公告,称香橼报告不实,并“稍后进一步发出澄清公告。”下午13:30,许家印在总部召开电话会议,超过50位香港、内地机构的投资经理参与电话会议,恒大所有管理层集体出席。会议后,许家印赴港,二把手夏海钧飞浙江,向公司最大的供应商亚夏股份澄清资金面的问题。

6月22日中午,恒大发布长达9页的澄清公告,对香橼指责进行逐条详细反驳。同一天,许家印出席香港举行的全球投资者大会,与香港众多投行见面。随后香港八大投行接连发布评级,力挺恒大。

最终,香港证监会裁定香橼在报告中使用夸张的言词、散布虚假信息做空,判定其创始人莱福特在五年内禁入香港市场。

九年后,时过境迁,物是人非。当恒大再次遭遇债务危机的质疑时,许老板和普华永道,都已无力再打一场“保卫战”。

恒大事件再牵扯出普华永道

近日,香港财务汇报局发布公报,就恒大集团有关持续经营的汇报展开调查,包括对其2020年度账目,以及2021年中期账目的财务报表展开查讯;同时对普华永道会计师事务所就2020年度账目进行的审计展开调查。

财汇局认为,普华永道在中国恒大2020年度审计报告中,发表了无保留意见,也没有提及恒大经营的重大不确定性。据此财汇局质疑,恒大账目有没有遵守适用的财务汇报准则,以及普华永道有没有遵从审计准则。

公开资料显示,财务汇报局(FinancialReportingCouncil)是根据《财务汇报局条例》而成立的独立香港法定组织,其职责主要为就有关上市实体可能在审计或汇报方面的不当行为进行调查,及其可能没有遵从财务汇报规定的事宜展开查讯。

此前,财务汇报局曾针对中国恒大报表发出调查报告,指出在2020年度报告中,恒大尽管提到会妥善管理集团流动性风险等,然而截至2020年末,恒大所报告的现金及现金等价物为1590亿元人民币,但未涵盖其流动负债1.507万亿元,以及于2022年到期的借款达1670亿元。并且恒大在2020年度报告中,没有就实施缓解计划的影响前后是否会出现持续经营的重大不确定性作出明确声明。

而普华永道在2020年度审计报告中出具了“无保留意见”,并没有提及持续经营的重大不确定性,香港财务汇报局就此质疑普华永道的专业性,并批评香港的审计素质“远低于标准”。

也有声音认为,普华永道面对超2万亿资金规模的恒大,竟没有发现这家巨头隐藏的经营风险,也没有及时警告公众,如果不是能力有问题,那么就是合伙作假蒙骗投资者。

不过,普华永道并非去年才开始担任恒大财报的核算师。凤凰网《风暴眼》了解到,自2009年赴港上市后,中国恒大此后每年财报的核算师都是普华永道,双方合作已有12年。

审计问题频出,曾“踩雷”瑞幸、海航、苏宁

恒大财报的审计问题并不是普华永道第一次被质疑。2020年普华永道曾因瑞幸咖啡造假事件被调查,原因是瑞幸咖啡首席财务官兼首席战略官Reinout Schakel曾任职于普华永道。

如果说牵涉瑞幸咖啡造假事件比较冤,那2016年因审计问题被Taylor, Bean & Whitaker(TBW)的破产受托人美国联邦存款保险公司(FDIC)告上美国联邦法院则实属不冤。

2016年,TBW的破产受托人美国联邦存款保险公司(FDIC)状告普华永道,指责其在担任殖民银行审计期间未充分履行审计职责,导致原告直接损失30亿美元。要求索赔金额55亿美元。

最后2018年7月,美国联邦法院裁定,普华永道会计师事务所必须向联邦存款保险公司支付6.253亿美元(约41亿元)的赔偿金,由于其在审计过程中疏忽大意,未能发现阿拉巴马州Colonial Bank(下称:殖民银行)的重点客户存在大规模欺诈舞弊行为,从而助推该银行于2009年宣告破产。

据相关媒体报道,事情起源于2009年,TBW创始人Lee Farkas和殖民银行高管相互串通,殖民银行与TBW之间持续了数年的舞弊行为。殖民银行为TBW提供了大量房屋抵押贷款供其进行证券化,是TBW最大的客户,也是TBW 的母公司。TBW破产前曾是美国第十二大抵押贷款公司,也曾是美国政府国民抵押贷款协会(Ginnie Mae)的第五大房地产抵押贷款支持证券(MBS)发行商。

随着被监管当局(而非审计员)发现有超过30亿美元的虚假抵押资产,TBW 被调查,之后创始人Lee Farkas被判30年有期徒刑,7名高管被刑事指控,TBW也迅速破产倒闭。殖民银行也因此受牵连宣布破产。

由于TBW 的审计机构是德勤,而殖民银行的审计是普华永道,两家都被受害方FDIC告上了法院。2012年,TBW破产计划的受托人FDIC起诉德勤和普华永道,理由是其在审计中有疏忽,并要求德勤支付70亿美元的赔偿金,普华永道支付55亿美元的赔偿金。

2013年,审判前几周,德勤同意和解,双方同意不披露和解金额。普华永道也曾和FDIC私下沟通,但因FDIC要价太高,普华永道不得不选择上庭,最后支付了上文41亿美元的赔偿金。

前段时间的海航事件中,也有普华永道的影子。2020年,普华永道对海航控股的财务报告进行了审计,出具了“否定意见”的内部控制审计报告。与此同时,媒体报道普华永道还收购了海航在香港价值4.3亿港元的房产。这被投资者质疑是“事后诸葛”,“苏宁易购的账也是他们审的,本来苏宁2019年就是巨亏的,完全靠‘财技’搞出来了利润。再联想到之前的G外高桥,这么大的审计机构也不一定保险啊。”

值得注意的是,普华永道不久前刚刚因为两名高管的“辱华”行为致歉。据《环球时报》10月中旬报道,在普华永道澳大利亚公司上月底举行的活动中,一名人力资源主管在问答游戏环节模仿并嘲笑中国口音,另一名负责企业文化多样性和包容性的高管装扮成“来自武汉的蝙蝠”。

两人的举动引发员工愤怒。此事在社交媒体引发极大争议。之后普华永道宣布成立了“员工和道德行为小组”,对该事件进行调查。

单次审计费用高达上亿元,阿里、腾讯皆为其客户

作为四大国际会计师事务所之一,普华永道已经有上百年的发展历史。

普华永道前身为1849年成立的普华会计师事务所(Price Waterhouse)和1854年成立的永道会计师事务所(Coopers & Lybrand),1998年于伦敦合并成为了如今的普华永道(PricewaterhouseCoopers)。

普华永道在中国的渊源可追溯到1902年6月2日。当时Arthur Lowe注册成为香港的第一位职业会计师,他创办的会计所最终在1965年成为普华的成员所。

改革开放后,普华曾经和大华合资成立普华大华,吸引合并北京张陈会计师事务所为其中国成员所。吸收广州羊城会计所为联营所。普华大华从法律上演变为普华永道中天。

1998年,普华和永道合并。2002年,普华永道在香港和中国大陆的部门合并,2002年7月1日并入了安达信在中国大陆和香港的业务。2013年6月7日,改制为特殊普通合伙,并更名为普华永道中天会计师事务所(特殊普通合伙)。

普华永道官网信息显示,其在中国内地、香港地区及澳门地区成员机构根据各地适用的法律协作运营。整体而言,员工总数超过20,000人,其中包括逾800名合伙人,分布于北京、上海、香港、澳门等20多个城市。

除了恒大以外,普华永道服务过的中国企业还有很多。在2021年中国市值百强的企业里,其参与审计的公司高达32家,位居“四大”榜首。腾讯、阿里、中国平安、中国移动、小米、美团、顺丰、交通银行、中信银行等皆为其服务客户。

在金融圈内,普华永道也是出了名的高额审计费单位。据媒体报道,2018年其审计业务收入高达51.7亿元,2019年单是中国平安就向其支付审计费高达1.2亿元,2020年阿里巴巴也支付了1.49亿元的巨额审计费。

根据普华永道发布的2021财年业绩,截至2021年6月30日,普华永道全球营收增长4.9%,收入达到451亿美元,其中审计收入约170.7亿美元。

对于肩负着审计重责的会计师事务所来说,诚信和公证无疑是其立身之本。据了解,普华永道名字中的“永道”二字来自著名香港会计师容永道(1927-2013),含义为“永远讲道德、道理和公道”。

凤凰网《风暴眼》发现,普华永道官网上也写到,其企业使命是“解决重要问题,营造社会诚信”,其价值观中放在第一位的也是“诚信”二字。

只是不知道在恒大、瑞幸、海航、G外高桥等事件中频频踩雷的普华永道,是否真的践行了其使命和价值观呢?

“四大”屡陷审计丑闻,“看门人”遭遇信任危机

在全球的会计师事务所中,普华永道与毕马威、德勤、安永牢牢占据行业第一梯队,几乎垄断瓜分了大型跨国公司的全球合并会计报表审计业务,号称“四大”。

但近年来,“四大”却多次陷入审计丑闻中。除了普华永道外,德勤、安永、毕马威近年来也是“麻烦”不断。

今年2月,德勤就曾被自己的内部员工举报。举报信通过多达55页的PPT文件,举报德勤种种不合规事项,包括审计程序未执行、被要求仿制客户公司公章及财务章、合伙人接受客户大额礼物、计提减值审计粗糙等。德勤内部举报信也引起证监会、财政部的高度重视,并采取了约谈主要负责人、要求认真自查等措施。

而在全球范围,德勤也曾多次因审计违规事件遭受巨额处罚。2020年9月,英国审计监管机构宣布,对审计失职的德勤处以1500万英镑罚款,因其对被惠普收购的软件公司Autonomy的审计工作存在严重和连续的失误。

2018年1月,拥有约200年历史的英国建筑巨头Carillion因背负巨额负债、遭银行拒绝贷款而破产清算。倒闭前的Carillion最后一份年度财报由毕马威签核,并信誓旦旦写下“至少再活三年”。

结果财报出具后不到3个月,Carillion轰然倒塌,其4万多名员工被迫面临失业,投资者血本无归。英国会计监督机构财务报告委员会在6月的一份报告中指出,毕马威在审计Carillion时存在巨大纰漏,虽然各方都有错,但毕马威的审计确实是失职了。

2020年,阿联酋最大的私立医疗服务提供商NMC Health、中国的咖啡连锁店瑞幸咖啡、德国的支付公司Wirecard都陷入了令人震惊的财务丑闻之中。而它们的审计机构都是安永(及在各国的分支机构)。

美国一家旨在确保审计质量的非营利性公司PCAOB,检查四大时发现了惊人的失败率:德勤的审计错误达到20%,普华永道为23.6%,安永为27.3%,毕马威更是高达50%。

实际上,在2002年之前,“四大”原本应该是“五大”,还有一家“安达信”也曾是全球顶尖的会计师事务所。只不过,安信达在2002年因卷入美国能源类公司安然公司的财务丑闻后倒下。

会计师事务所作为资本市场乃至市场经济“看门人”,诚信公正至关重要。对于“四大”来说,如果不能守住立身之本,当好“看门人”,安达信或许就是前车之鉴。

参考资料:

1、《普华永道香港被调查,“四大”已多次陷入审计丑闻》,红星资本局

2、《恒大御用核算师普华永道被查,万亿资产风险为何没有提前预警? 》,AI财经社

3、《41亿元!普华永道领会计师事务所有史以来最大罚单》