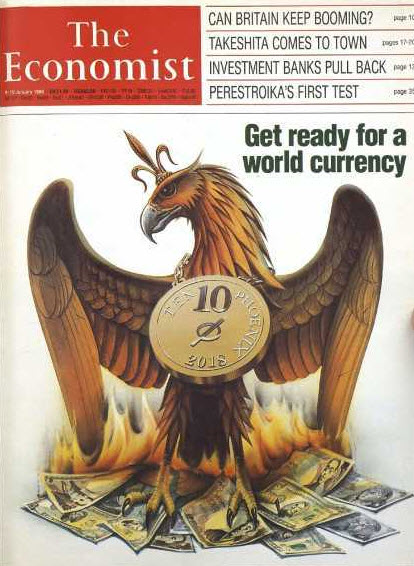

在《经济学人》1988年的一期杂志封面上,一只凤凰从多种发达经济体货币中浴火崛起,脖子上挂着一枚硬币,上面写着“2018年”。

该期杂志上有一篇著名文章预测,未来全世界不再使用美元、日元等“发达国家货币”,而是使用新的统一货币。

如今,30年期限已至,关于“新货币”的讨论果然开始出现。

资料图

近年来,随着加密货币横空出世,也有人认为比特币就是这枚“凤凰币”。然而在英国央行(英格兰银行)行长卡尼(Mark Carney)看来,未来能够取代美元的不是加密货币,也不是SDR(特别提款权)。

而可能是人民币。

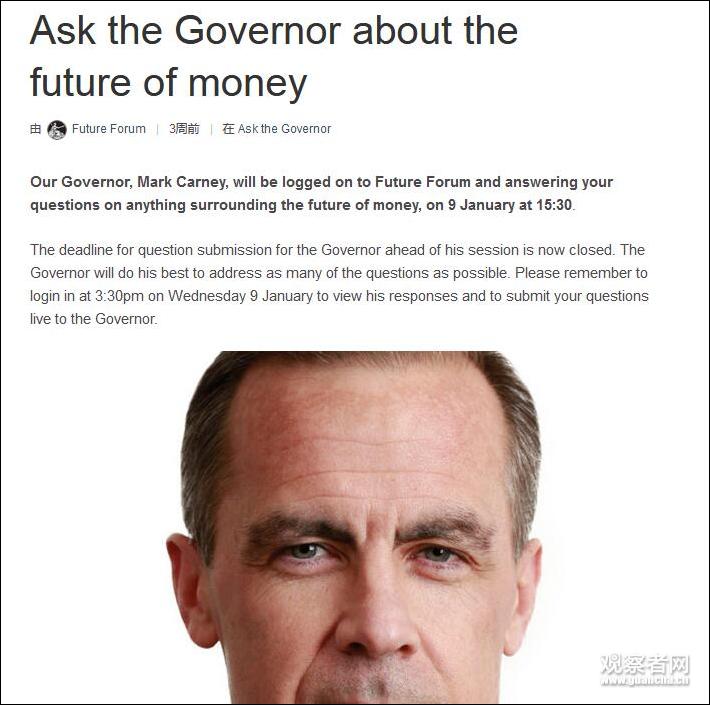

英国央行官网在去年12月17日开设“关于货币未来,向行长提问”的问答直播贴,不少网民早早就把问题准备好,等待卡尼回复。1月9日,卡尼上线,对部分问题进行了作答。

观察者选取部分问答编译如下:

问:是否认为有生之年会看到某种国际货币基金组织(IMF)SDR(特别提款权)之类的会成为一种全球货币?如果是的话,是否会是由数字货币、区块链或者黄金背书的?

卡尼:国际货币基金组织(IMF)当初成立SDR,是为了特殊的目的,也就是补充IMF成员的官方储备,从而解决其支付平衡的问题,并不是为了成为大众接受的支付方式。因此,SDR并不是大家所熟悉的“货币”。

但我认为最终而言,会出现美元之外的其它储备货币。全球金融系统的发展滞后于全球经济(格局变化),尤其是发达经济体,相对其(实体)经济活动,其金融资产比例过高。

譬如说,新兴市场国家占到全球活跃度的60%,但其在全球金融资产中的占比只有约三分之一。目前全球一半的国际贸易是通过美元支付的,而美国在全球贸易中的占比不到10%。在全球秩序重构的情况下,这种背离会变小,在此期间,其它储备货币会出现。我认为那可能是已经存在的某个国家货币,比如人民币。

卡尼是一名加拿大人,曾担任加拿大央行行长,他也是英国央行首位外籍行长 资料图

问:我最近成立了自己的会计公司,想问下有没有可能以后大家都接受用加密货币进行支付,加密货币会不会成为一种主流货币?

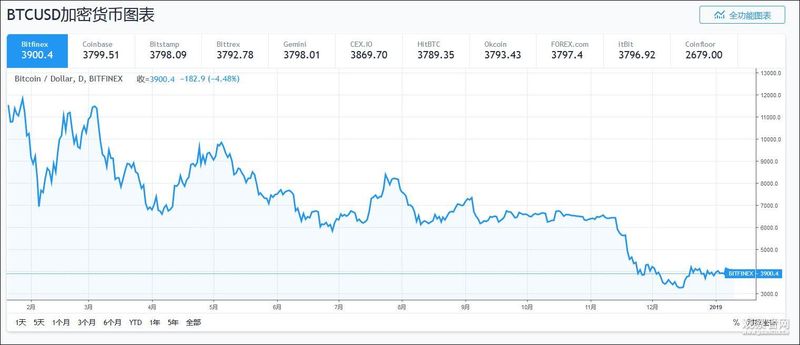

卡尼:英国央行不认为加密货币具备成为货币的条件。加密货币在短期的内保值能力相当糟糕,譬如去年(2018年)11月,比特币在2周不到的时间内,贬值40%。

加密货币现在的支付能力有限,数字资产在英国的主流商业地区以及网上零售中,都不被接受作为支付手段。并且近期开始引发了对消费者和投资者保护、市场透明度、洗钱、资助恐怖主义、避税以及逃避制裁等问题的担忧,这都是各国官方试图解决的。

近12个月比特币(美元)走势图

问:随着各国央行在长达10年的周期内实行接近于0的利率政策,并且实施各种各样的量化宽松(QE)计划。在您看来,在不久的将来,有多大可能出现通货膨胀大幅上升的情况?

卡尼:我认为,发达经济体过去10年的表现表明,(零利率和QE等)这些政策是对一场极其危险的经济危机所作出的正确回应。

2008年的金融危机导致经济萧条和大规模失业风险,最不富裕人群受到的影响最大。税收收入大幅下降,社会福利成本大幅上升,“大到不能倒”的银行的巨额账单到期等等一连串事件,使得发达经济体的财政政策面临严重压力。在增长面临严重逆风的情况下,货币政策成为我们为经济提供支持的“唯一选择”。

如果货币政策委员会没有采取行动会如何?使用银行主要预测模型进行的模拟表明,央行货币政策措施使真实GDP水平相对于趋势水平提高了约8%,并在(危机)峰值时将失业率降低了4%。如果采取这样的行动,实际工资水平会降低8%,也就是每年人均减少约2000欧元,150多万人会因此失去工作。简言之,(宽松)货币政策一直非常有效。

如果没有货币政策的支持,我们可能陷入需求不足的局面,导致通胀率过低,而不是过高,以及失业率高得令人无法接受。

长期接近零的利率也是对全球经济结构发展的必要回应。

目前,一系列强大的力量正在抑制经济学家们所描述的“均衡”利率,只有允许这种(接近于零的)政策利率持续数年,才能使经济活动发挥其潜力,并保持低通胀和稳定。这些因素包括人口变化、潜在增长放缓、信贷息差扩大、预期投资减少、资本相对价格下降、收入不平等加剧、私人部门持续去杠杆化和公共投资减少等。

因此,换句话说,低政策利率不是央行官员的反复无常,而是强大全球压力的结果。如果在过去10年提高实际利率,最终就会导致失业率上升和物价下跌。

导致目前全球“均衡利率”水平的许多结构性因素,可能会持续多年。正因为如此,货币政策委员会预计,未来银行利率的任何上调都可能是渐进的,而且幅度有限。

问:中美间的贸易摩擦是否会加剧美元的贬值,同时让人民币占据主导地位。

卡尼并未对此作答,称“抱歉时间到了”,感谢大家的提问,并表示自己学到了很多,随后结束了本次直播。

问答全文英文原版点此。

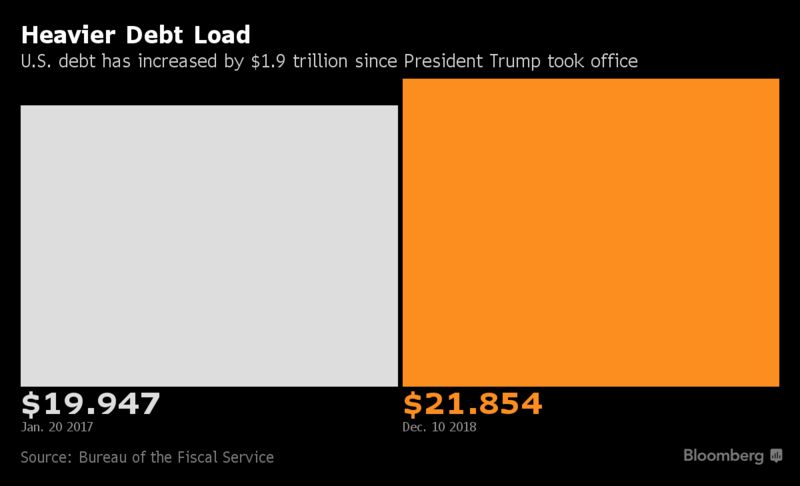

观察者网注意到,特朗普上任以来的扩张财政政策以及减税措施,进一步扩大了美国政府的财政赤字。截至2018年12月中旬,美国政府联邦债务更达到21.9万亿美元的新高。彭博社指出,自特朗普上任以来,美国整体债务攀升了1.9万亿美元。

美国报业辛迪加表示,“如此不计后果的开销会削弱美国经济,并影响美元在全球金融中的作用。”

美国独立金融评论网站Zero Hedge今天(10日)表示:1971年美元和黄金脱钩,人民币要想成为主导,就得和黄金结合在一起。

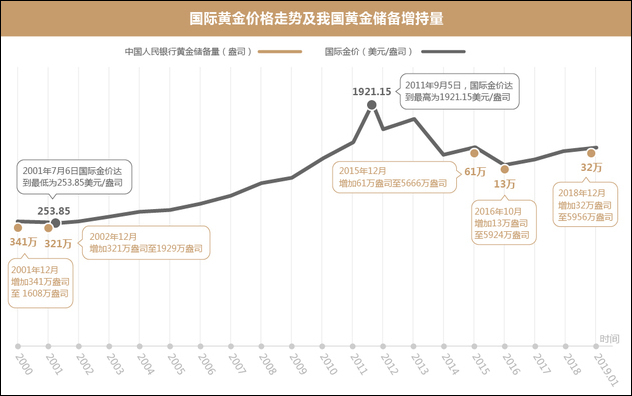

中国是全球最大的黄金需求国,中国央行的黄金储备则在全球排名第七。事实上,就在刚刚过去这个12月,中国央行宣布两年多以来第一次增持黄金储备。

图自每日经济新闻

据央行数据显示,2018年12月末中国黄金储备5956万盎司(约1688.5吨),11月末为5924万盎司(1679.4万吨),为自2016年11月以来首次上升。

同时,根据世界黄金协会发布的报告,包括波兰、匈牙利、印度、印度尼西亚、泰国、菲律宾等国均在2018年重回黄金市场,去年第三季度,全球央行黄金储备增加148.4吨,同比上升22%。

对此,世界黄金协会表示,美元主导的体系将逐渐转向多元化体系。

央行前行长戴相龙曾表示,“人民币国际化不是人民币取代美元,而是要让人民币在国际货币体系中取得与中国经济实力相适应的地位。”

现任央行行长易纲在去年4月也指出,人民币国际化它也是一个水到渠成的过程。“我们要使得人民币、美元、欧元、日元和其他货币的竞争是平等的,企业可以自由的选择他用哪种货币,最方便用哪种货币。”

近年来,人民币国际化稳步推进,从2009年跨境贸易人民币结算试点开始,人民币跨境使用逐步扩大,已成为全球第五大支付货币。

中国银行国际金融研究所外汇研究员王有鑫9日对《证券日报》记者表示,我国大力推动人民币国际化业务一方面可以规避外贸和国际投融资活动中的汇率波动风险,降低企业成本,实现金融稳定。另一方面也是完善国际金融体系的重要举措,在贸易战背景下可以降低金融制裁风险。