李嘉诚家族加速“抄底”,近期频频出手增持自家股票。

今年以来,李嘉诚家族多次对旗下地产上市平台长实集团(1113.HK)通过场内增持,并对长实集团实施了大量的回购。除了长实集团外,李嘉诚家族在长和(0001.HK)也有所行动,不断加速回购进程。

长实集团获李嘉诚家族持续增持

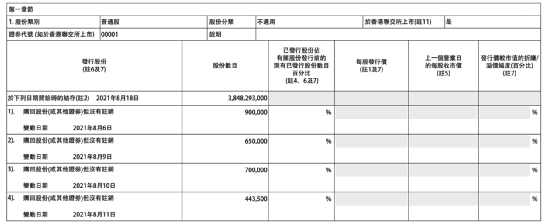

根据联交所最新权益披露资料显示,2021年8月12日-8月17日,长实集团(01113.HK)获李嘉诚家族在场内以每股均价51.47-52.04港元合计增持151.6万股,涉资约7843.4万港元。增持后,李嘉诚最新持股数目为16.68亿股,持股比例上升至45.78%;李泽钜最新持股数量为16.7亿股,持股比例为45.85%。

今年以来,李嘉诚家族不断增持长实集团股份。若与年初相比,李嘉诚的持股数量由13.26亿股上涨为16.68亿股,持股占比也由35.9%增至45.78%,涉资约177亿港元;而李泽钜的持股数量由13.29亿股上涨至16.7亿股,持股占比也由35.97%升至45.85%;李嘉诚基金会的持股占比也略有抬升,由年初的10.69%上升为11.06%。

不过,值得注意的是,贝莱德今年以来多次减持长实集团。根据联交所资料显示,贝莱德于6月4日场外减持长实1626万股或0.44%,每股平均价51港元,套现8.29亿港元。此次减持后,贝莱德于长实的最新持股量降至4.76%。今年4月24日,贝莱德也在场内以每股平均价46.6786港元减持约55.61万股,涉资约2595.75万港元。

长实集团连续实施大量回购

除了场内增持外,李嘉诚家族还对旗下地产上市平台长实集团实施了大量的回购。长实集团6月4日晚间在港交所公告称,以每股股份51.00港元的价格回购3.8亿股股份的股份回购要约完成。

公司指出,多年回购完成的3.8亿股已于6月5日注销,已发行股份总数由40.27亿股削减至36.47亿股,控股股东集团持有权益总额由占全部已发行股份约41.29%增加至约45.60%。

随后,长实集团连续多日发布公告,表示回购公司股份。6月15日斥资4514.4万港元回购87.2万股股份;6月16日耗资1.057亿港元回购203.6万股;6月17日耗资1256.77万港元回购24.2万股。

对此,摩通发表报告表示,长实集团经常为市场带来惊喜,在3.8亿股的股份回购要约完成后,近日连续三日于市场上回购股份,共涉资1.64亿港元。报告补充,长实股份回购更为其今年度2.07港元的保证每股派息提供潜在上升空间,即使撇除股份回购的因素,该行仍维持长实“增持”评级,目标价为67港元。

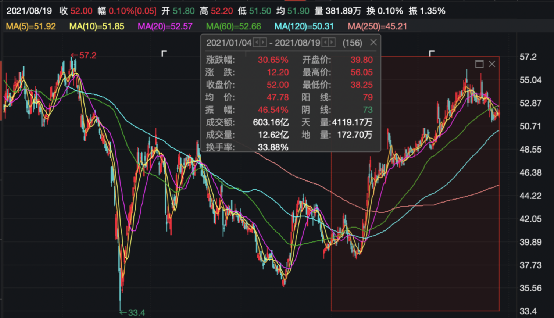

或是受益于集团持续回购与李嘉诚家族的场内增持,长实集团今年的股价表现跑赢同业。数据显示,今年以来,该股累计涨超30%。截至8月19日收盘,该股报52港元,总市值1895亿港元。

长实集团上半年收入下滑但利润增长

李泽钜:未来会继续在香港买地

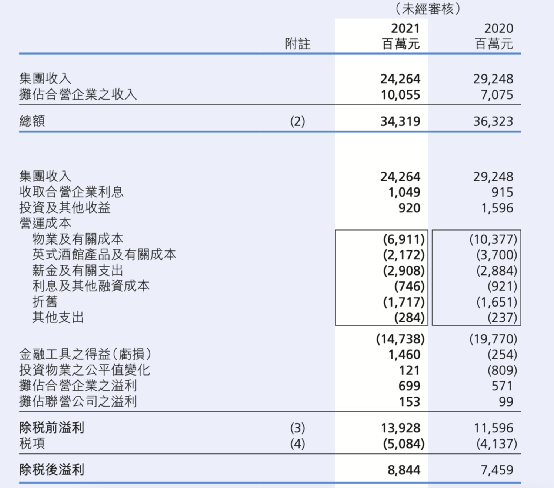

8月19日,长实集团发布2021年度中期报告,收入下滑但利润增长。财报显示,今年上半年,长实集团实现营业收入242.64亿港元,比2020年同期的292.48亿港元减少了17%;归母净利润83.55亿港元,较2020年同期的63.6亿港元增加了31.37%。每股溢利为2.25港元,较去年同期增加30.8%。

据了解,今年上半年,长实集团营运成本大幅缩减,录得营运成本合计147.38亿港元,较上年同期的197.7亿港元下降25.45%,因此净利润同比上涨。

分业务来看,长实集团的大部分收入来自物业销售。财报显示,今年上半年长实集团物业销售总额147.89亿港元,占比约43.09%。但作为长实集团经营的重要一环,地产业务受疫情影响尤其严重。

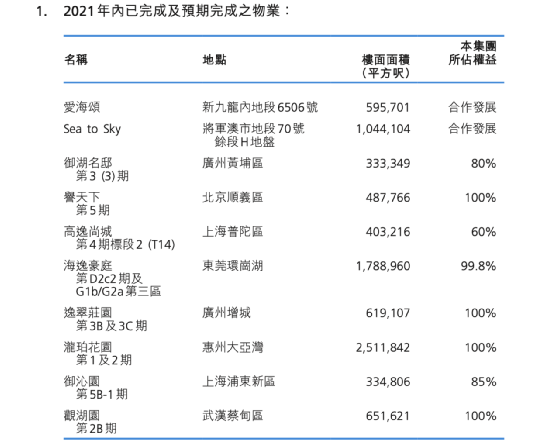

分项目来看,主要包括在香港的物业销售项目共2个;及内地的东莞海逸豪庭、广州逸翠庄园、上海高逸尚城及上海御沁园等6个项目。

从地区来看,今年上半年,长实来自内地的收入占比近42.91%,录得147.26亿港元,同比增长27.09%;来自香港地区的收入为45.09亿港元,同比减少55.42%。

展望未来,长实集团主席李泽钜表示,新冠病毒将仍为全球共同挑战。各国应对疫情策略及经济基础不尽相同,经济情况仍充满不确定性,内地因严格落实防疫管控措施,经济稳步改善。

不过李泽钜强调,看好楼市前景,未来会继续在香港买地。他指出,香港楼市有一定刚性需求,预期疫后通关经济活动增加,将有利物业市场,料楼市中长线平稳向好,并将继续以房屋政策为主导。集团过去经历多番市场波动,根基稳固,并具充裕现金流,可随时运用于投资规模较大项目,将继续物色地产及可提供固定收益优质资产,对疫后业务恢复及增长感到乐观。

李嘉诚又回来了?

斥百亿香港买地,有意出售伦敦房产

看好楼市不只是说说而已,长实集团近期频频拿地。8月17日,香港地政总署公布,长实集团以7.16亿港元中标元朗流业街与涌业路交界地块。

据了解,该地块占地约16.37万平方尺,邻近山贝涌口村,可建楼面面积约7.86万平方尺,估计可以兴建约120个单位。该地块此前获得包括长实、其士国际、远东发展等十余家开发商入标。此次长实集团中标,每平方尺楼面地价9112港元,高于市场预期。

此前,长实集团在香港以102.8亿港元中标九龙东启德第4E区2号住宅地,每平方尺楼面地价约15861港元。资料显示,这幅地皮为启德跑道区内最后一幅住宅用地,是罕有的市区海景地皮,位处启德跑道前排,地盘面积约11.78万平方尺,可建总楼面约64.8万平方尺。市场估值约84亿至106亿港元,每平方尺楼面价约1.3万至1.64万港元。

与此同时,长江实业集团有意出售瑞银集团伦敦总部大楼。今年6月,据彭博社报道,瑞银集团伦敦总部所在的这栋大楼是位于英国伦敦金融城的写字楼5 Broadgate,最早由英国地产公司British Land Co.和新加坡主权基金GIC共同开发并持有。2018年6月,长实集团斥资10亿英镑收购了这栋大楼。彼时有报道称,该大楼每年的租金回报率约为3.95%。

彭博社援引知情人士称,长实集团与多个潜在买家进行了初步磋商,买家的出价只有高于10亿英镑的价位,长实集团才会同意出售。目前尚未达成协议,交易也不一定会进行。

大行看法不一

花旗、高盛下调长实集团目标价

对于中期业绩,瑞信发布研究报告称,维持长实集团“跑赢大市”评级,目标价由61.6港元升5.5%至65港元。报告中称,公司上半年核心盈利减少8%至76.61亿元,主要由于缺乏中国香港物业销售入账,完成该行全年预测的36%,低于去年同期。公司上半年中国内地与中国香港合约销售170亿元,表现合预期,至6月底未入账销售415亿,当中有超过200亿将会于下半年入账。该行表示,虽然物业出租表现平淡,同比减9%,但基础设施和公用事业项目投资,进一步多元化了收入来源。

不过,近日花旗发表报告下调长实集团股份目标价,由51港元降至50.7港元,基于资产净值折让保持于50%,投资评级则维持中性。花旗认为,经过向李嘉诚基金会收购资产及回购3.8亿股股份后,长实集团年初至今股价表现跑赢同业。该行认为集团目前估值合理,股息收益率为3.9%。该行预期,集团在未来三年难以突破2019年的核心盈利(287亿港元),并估计集团今明两年将分派最低保证股息每股2.07港元。而集团潜在的盈利上升或来自出售非核心资产的收益,但中国的合约销售放缓亦可能令盈利有下行风险。

高盛也将长实集团目标价由59港元升3.4%至61港元,调低长实物业销售入账步伐,维持长实集团(01113)“中性”评级。该行表示,投资物业方面,表现好于预期,管理层也预计写字楼前景已经过了最差时期;其他业务方面,该行指税前溢利上升,主要由于英国酒馆业务亏蚀减少,以及基建贡献增加,管理层有信心英国酒馆业务在英国解封后,进一步改善。

长和8月份以来连续回购

合计回购486万股

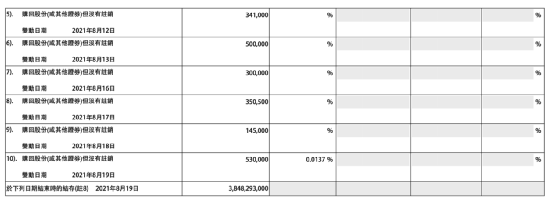

除了长实集团外,李嘉诚家族在长和也有所行动,不断加速回购进程。8月19日晚间,长和在港交所公告称,8月19日斥资3052万港元回购53万股,回购价格57.4-57.9港元。

8月18耗资845.03万港元回购14.5万股;8月17日耗资2030.24万港元回购35.05万股;8月16日耗资1735.02万港元回购30万股……根据长和披露的数据,8月6日以来,公司共回购股份486万股,粗略计算合计涉资约2.8亿港元。

长和中期纯利增加40%

大行维持其“买入”评级

8月5日,长和发布2021年上半年业绩报告。报告期内,公司收益总额为2123.86亿港元,同比增加11.82%;普通股股东应占溢利为港币184.4亿元,同比增加40%;每股盈利为港币4.75元,中期股息每股0.8港元。于2021年上半年之普通股股东应占基本溢利较去年同期增加58%。

公司表示,于2021年上半年,随着尤其是欧洲地区的疫苗接种率提高及逐渐放宽行动限制,主要经济体的复苏动力持续增强。然而,不确定因素仍然存在,因不同地域(特别是亚洲)及疫苗接种率滞后的国家出现多轮感染以致疫情威胁未除。集团于上半年录得稳固表现,显示核心业务成功应对不断转变的营商环境。整体而言,集团业务较去年同期大幅增长。

李泽钜表示,在宏观指标理想、主要经济体重启进度良好以及宽松货币与财政政策支持下,环球经济汇聚增长动力,令全球从疫情中平稳复原。然而疫情导致各方面流通量降低而出现之相关通胀风险及供应限制,对未来持续带来危机与不确定性。不过,集团不断按照市场情况成功调整营运策略,发展稳定,若无意外,预期于2021年全年将有稳健表现。

近日,里昂发布研究报告称,重申长和 “买入”评级,目标价由74港元降至67港元,下调今明两年经常性纯利预测分别15%及11%,以反映对“3欧洲”毛利率及零售业务店铺增长假设下降。报告中称,公司上半年业绩逊预期,经调整经常性纯利同比增长60%,但仅占该行今年全年预测的39%。虽然集团的港口及零售业务有所复苏,但零售及电讯业务仍逊预期,主要由于折旧及摊销成本较预期为高。

同样,高盛也维持长和(00001)“买入”评级,目标价从87港元削3%至84港元。报告中称,公司中期盈利184亿元,撇除部分出售收益等,核心盈利同比上升60%至122亿元,主要受益于外汇强劲。报告指,除了和电亚洲外,其他业务都看到强劲复苏,零售增长35%、港口增长21%、加拿大能源业务扭亏等。该行表示,虽然受疫情影响,但据中期业绩显示,公司部门都实现了强劲复苏,并保持其强劲市场地位。同时公司借机会将出售资产并简化业务,相信长和将以更强劲的盈利能力和更强劲的资产负债表走出低谷。

不过,长和的股价表现却不如长实集团,长和在3、4月份强势反弹后便开始震荡下跌,年内该股涨6.28%,当前股价与2015年的历史高点相比,已经累计跌超67%。截至8月19日,该股报57.5港元,总市值2212.77亿港元。