太阳底下没有新鲜事,美联储的政策周期不断轮回。

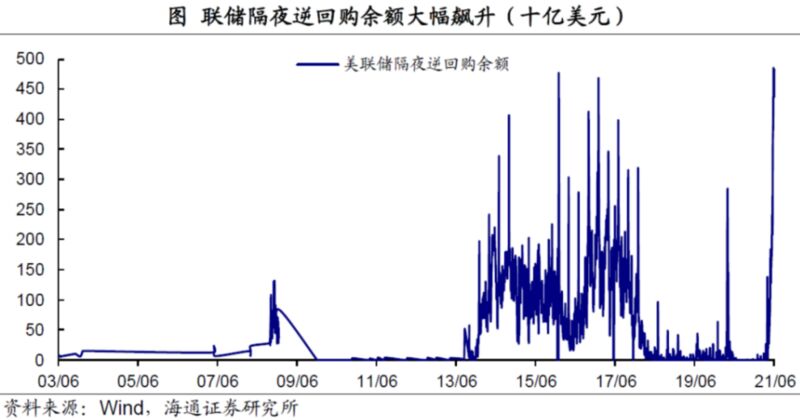

市场嗅觉最敏锐的永远都是资金,近期美国市场资金出现疯狂“流回”美联储现象。当地时间6月18日,美联储通过隔夜逆回购工具吸纳了7471亿美元(约合人民币48000亿元)的资金,前一天的逆回购规模更是高达7560亿美元,刷新历史记录。分析人士称,这意味着,美国金融体系的流动性已经到了严重过剩的程度,或刺激美联储收回市场流动性。

其实,美联储已经开始释放这种信号。首先是接连上调了隔夜逆回购工具利率、超额准备金利率各5个基点,其次还释放了2023年可能加息不止一次的信号,直接引发资本市场剧烈波动,美股、大宗商品遭遇“惊魂”一周,而美元指数却在狂飙。

那么,美联储的史诗级宽松政策是否真的要收紧了?

48000亿资金“涌入”美联储

水漫金山,美国的市场资金都在寻找一个“泄洪口”。

美国时间6月18日,高达7471亿美元的资金通过隔夜逆回购工具“涌入”美联储,连续2个交易日超过7000亿美元。

而在前一天,68家市场参与者通过隔夜逆回购工具将7560亿美元资金存入美联储,这刷新了历史纪录,这已经是连续8个交易日规模超过5000亿美元。美联储周三的逆回购中接纳了5209亿美元,周二逆回购工具使用规模为5096亿美元,周一曾以5839亿美元规模创新高。

美联储的隔夜逆回购具有回笼流动性的功能,货币市场基金、银行等机构投资者将现金存入美联储,进而换取美国国债等高质量抵押品,期限只有一天,也就是说,今天买入国债等抵押品,减少现金,明天再卖出,回笼现金。

当地时间6月17日,美联储的议息会议将隔夜逆回购利率从0%调升至0.05%,彻底刺激了机构投资者参与隔夜逆回购的热情,当日美联储吸纳了7560亿美元的流动性,刷新了历史纪录。

其实,在利率上调之前,尽管隔夜逆回购利率只有0,但仍然吸引了大量市场资金参与,此前的6个交易日的交易规模都超过了5000亿美元。分析人士称,隔夜逆回购工具的使用量急剧增加表明,美国市场中追逐短期收益率的资金几乎无处可去,即使是0.05%的超低利率,现金也疯狂回流到美联储,反映的问题是美国金融体系的流动性已经到了严重过剩的程度,或刺激美联储收紧货币政策,回收流动性。

牛津经济研究院的分析师卡纳万表示,美联储的隔夜逆回购的使用量增加规模令人吃惊,这不会是本轮飙升的结束,前端现金泛滥很有可能在未来某个时刻将对逆回购的需求推高至1万亿美元。

而美联储突然提高隔夜逆回购利率,也有意吸引更多资金参与进来,进而收回市场过剩的流动性。摩根大通分析称,美联储管理利率的上调是否能彻底改变美元融资市场流动性过剩的现象,目前还有待观察。

美联储把市场“吓懵”了?

每一次天量资金的动向,都会牵动着资本市场的走势,美股直接上演了“惊魂”一周,道琼斯工业平均指数由周一最高34820.91点,跌至周五最低32271.93点,单周跌幅达3.5%,创下自2020年10月以来最大单周跌幅。另外,标普500指数、纳斯达克指数周跌幅分别为1.91%、0.25%。

大量资金从市场回流美联储的同时,美联储也开始释放货币政策边际收紧的信号。北京时间6月17日,美国联邦公开市场委员会(FOMC)会议决定,美联储保持接近零的政策利率和QE购债规模不变,但上调了两大管理利率,明显上调了2021年的通胀预期,虽然重申通胀上升主要来自暂时的因素,但释放了两年后,即2023年较有可能加息不止一次的信号。

相比市场预期,美联储预计加息的时间点会更快到来。

华尔街分析人士表示,美联储并非马上就会采取鹰派行动,但最鸽派的时期已经过去,投资者将重新基于利率逻辑交易,市场预期美联储态度转变将导致经济增长放缓,于是抛售大宗商品、周期股,买入成长股。

反馈到市场,美元指数持续狂飙,周五一度触及92.41,为4月中旬以来的高位,本周累计涨幅1.9%,为14个月以来的最大周涨幅。

与此同时,大宗商品则遭遇一轮凶猛的抛售潮,从金属、能源到农产品集体上演跳水。一周来计,纽约期金暴跌6.1%,跌穿1800美元/盎司,年初至今累跌7.2%。此外,铜价和银价周跌幅分别为9.5%、7.8%;木材和玉米期货价格更是暴跌15%、17%。

投行杰富瑞(Jefferies)外汇全球主管贝彻特尔表示,短线来看,美联储正缓慢调整航向,大宗商品市场正在挤泡沫,疫情很大程度已经成为过去,美国经济增长动力正在恢复,这些因素都助于提振美债和美元。

美联储真的要收水了?机构吵翻了

美联储的史诗级宽松政策是否要收紧?将对全球资本市场产生怎样的影响?成了周末市场讨论最激烈的话题。

其实,令市场风声鹤唳的是美国圣路易斯联储主席布拉德的一句话,他在周五盘前表示,美国通胀上升速度快于此前预期,美联储最快将于2022年晚些时候首次加息。

而在此之前,布拉德一直被认为是最鸽派的委员之一,也就是最不支持加息的委员。他忽然“放鹰”支持加息,令市场大感意外,加息时间点也较美联储预期的提前了一年。

那么,美联储的货币政策是否真的要转向了?

复盘历史可以发现,美联储的货币政策由松转紧可分为三个阶段:讨论—释放信号—宣布实施,当前大概率仍处于讨论阶段。

海通证券认为,随着美国经济的修复,美联储或在第3季度开始释放明确的缩减QE(Taper)信号,宽松政策逐渐退出。其实美联储缩减QE的条件已经具备,首先,美国的核心通胀水平已经明显高于2%的目标,要应对通胀,应该收紧货币政策了;其次,美国就业恢复偏弱,要改善就业就应该减少刺激;最后,美联储逆回购余额大幅飙升,反映的问题是美国金融体系的流动性已经到了严重过剩的程度。

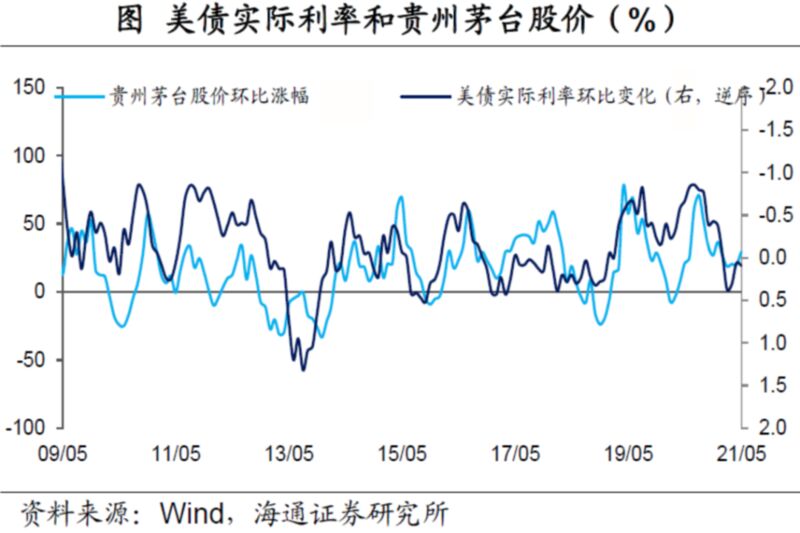

海通证券进一步表示,美债实际利率不仅影响黄金的价格走势,它和茅台股价走势也有一定的相关性,下半年需要重点关注美元、美债走势对中国核心资产的影响。

但中泰证券首席经济学家李迅雷认为,这次美联储的议息会议,不谈近期举措,只给了一个2023年年底前加息两次的“远期合约”,更像是一种预期引导,过去美联储的每一次加息,通常选择在经济状况比较好的时候,甚至高烧的时候,而如今连“低烧”都没有,谈加息明显是言之过早,当前的市场反应过度了。

李迅雷表示,目前通胀的冲高阶段基本接近尾声,如果通胀从明年开始显著回落,同时经济增速也同步向下,那时是否还有加息的必要?

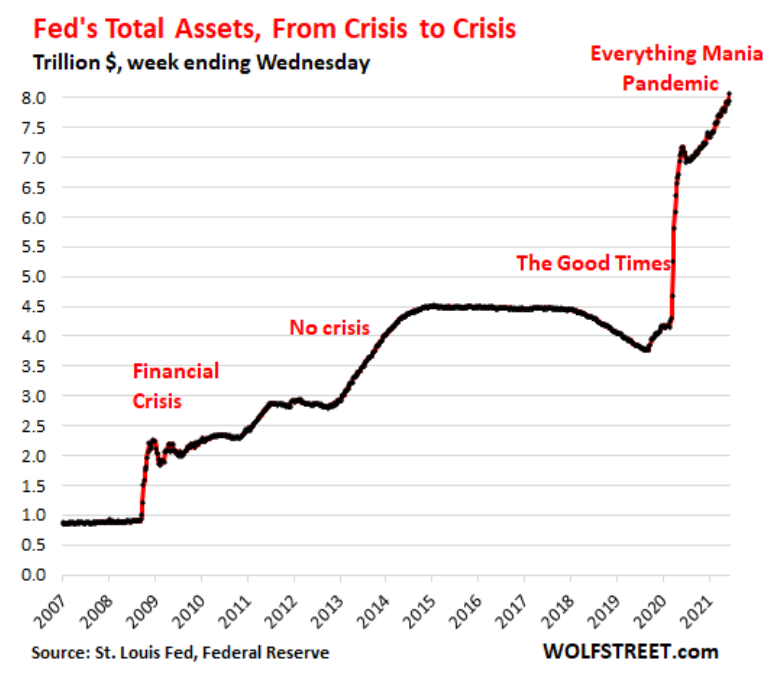

其实,美联储扩表的进程仍在继续。截至6月16日,美联储的资产负债表上的总资产比前一周增加了1120亿美元,达到了8.064万亿美元的新纪录。

自疯狂印钞以来的15个月里,美联储在现有资产基础上又增加了3.75万亿美元的资产,自2019年9月回购市场爆发并引发大规模纾困以来,其资产增长幅度超过一倍。