疫后市场复苏之际,永辉超市却一夜回到了解放前。一代超市巨头何出于此?2021年,第一个让人想象不到的跌落,居然是永辉超市。

作为中国连锁百强企业的第六名,永辉超市2020年第一季度的利润仅为2300多万,同比下滑超过98%。就算是在11年前的2010年,其一个季度的净利也在超过了9000万。

疫后市场复苏之际,永辉超市却一夜回到了解放前。

01遭不住的新租赁准则

永辉超市是中国大陆首批将生鲜农产品引进现代超市的流通企业之一,被国家七部委誉为中国“农改超”推广的典范。

自2010年开始,永辉超市各个季度都在快速增长。从雪球统计来看,这些增长最高接近50%,最低也有9.8%。

只是2021年第一季度,永辉超市营收下滑了9.99%至263.34亿,归母净利更是下滑98.51%,从15.68亿元直接坠落到了0.23亿。

众人纳闷,一代超市巨头何出于此?

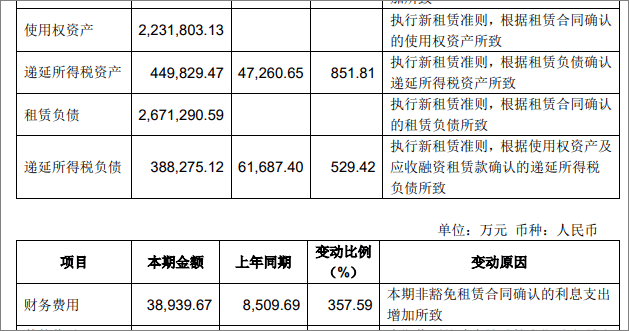

永辉超市方面给出了一份财务指标重大变动表,显示一季度财务费用为3.89亿元,较上年同期增长357.59%。此外,其递延所得税资产与负债分别暴涨851.81%、529.42%。

这些指标的大幅度膨胀背后,永辉解释为新租赁准则的推行。新租赁准则是2018年由财政部修订的,并要求A股上市公司在2021年1月1日开始实施。

这个新准则让各个上市公司的财报制作发生了新变化:

首先是,除了一些短期租赁,公司所有的租赁都将公布到报表中,这样一来,承租人的资产负债表将随着现时经营租赁的租金承诺而相应大幅度膨胀。

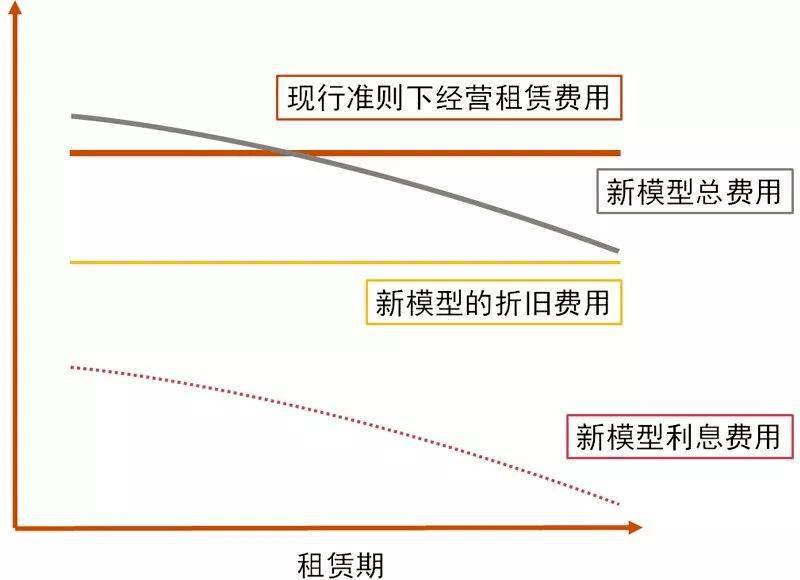

其次是,承租人的费用分摊方式,将由现行的直线法变为与融资租赁一致的 “前大后小”模式,即在租赁期的前半段时间内的总费用要高于现行准则下直线法确认的经营租赁费用。

大概可以那一张图来说明:

看着图,我们就可以说一句人话了。那就是,新准则实施后,公司本来可以慢慢分摊的费用,现在一开始就要多给很多。

像极了我们还房贷时的等额本息与等额本金。

但新租赁准则不能为整个的业绩下滑背锅。15亿秒变0.2亿的戏码背后,永辉有其更为现实的问题。

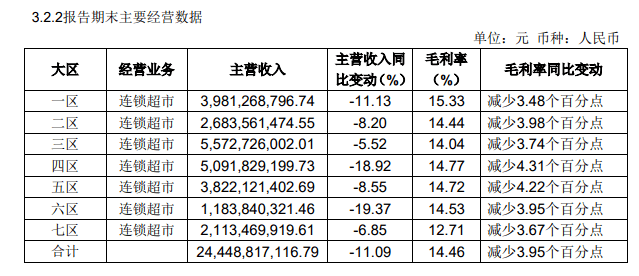

Q1财报显示,永辉7个大区的连锁超市,累计了244亿的营收水平。但是相较于2020年一季度,各个区域的营收和毛利率都出现了不同程度的下滑。

特别是毛利率,下滑幅度悉数超过了10%。

在新租赁准则的借口背后,我们发现永辉似乎真的不行了。

02洋超市都搞不赢的生鲜买卖

在研究永辉为什么慢慢不行之前,我们要先聊聊超市企业的竞争策略。

这个行业一般存在两种竞争策略:

第一是总成本领先战略。比如沃尔玛、家乐福等超市,通过全球市场的规模效应,在上游采购方面获得了极低的价格。

这样一来,沃尔玛、家乐福的总成本将远低于同行。

第二是差异化经营战略。

这就要讲到永辉超市。

1995年,福州第一家啤酒特约经销商张轩松开始目光瞄准零售业,并开出了一家面积大约100平方米的超市。为了快速抢占市场,便宜的价格成为了张轩松的大招。那时候,市面上一条毛巾大概是3元,但张轩松只卖2.3-2.5元。

看得见的实惠,是永辉超市成长初期的关键。

到了1999年,张轩松就遇到了敌手。当时,台湾连锁零售业巨头好又多、世界500强企业麦德龙、沃尔玛相继进入中国市场,并在1年之内开了10多家福州大卖场。

洋超市逼得国内超市品牌喘不过气来。

这个时候,张轩松发现大卖场的一个薄弱点,那就是生鲜。

2000年7月,福州第一家专业化生鲜超市——永辉屏西生鲜超市开业。张轩松将将传统农贸市场直接装到了超市里面,将摊主经营变成了超市统一经营,还没有了以前那种潮湿、脏乱差等问题。

2001年末,主打生鲜的永辉还得到了时任国家副总理的李岚清亲自考察,并直接将“农改超”叫做“永辉模式”——生鲜随之成为永辉的品牌标签之一。

03带动高毛利销售的赚钱经

生鲜,其实是一个难度很大的品类。据2018年生鲜零售市场现状调查报道显示,这个行业各个环节跑下来的普遍损耗率超30%。

其中,生鲜冷链物流平均每单的成本达到了30元,占到公司销售成本的30%-40%。也正是如此,后来的生鲜电商尽管比较火,但88%亏损、7%巨额亏损、4%持平,只用1%盈利。

在这样的背景下,永辉生鲜的损耗率尽管只有3%-4%,但其毛利也并不高。

永辉生鲜就像外婆家的麻婆豆腐、街边摊位的1元蛋挞,它们的主要作用不是赚钱,而是吸引顾客到来消费,从而买点其他毛利高的东西——比如食品。

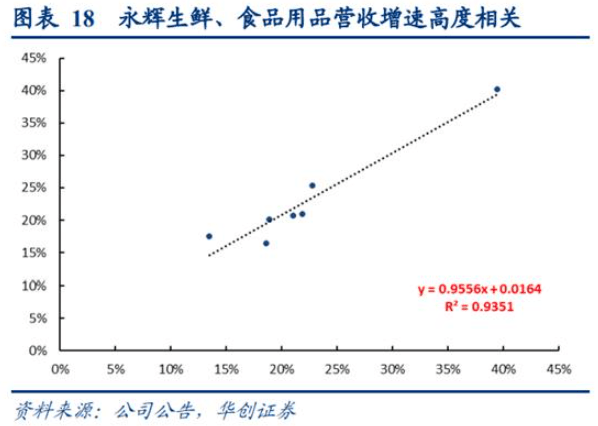

数据显示,永辉食品用品毛利率较生鲜业务高4%-5%,而永辉生鲜和食品用品业务营收增速存在高度相关性(R2=0.94)。

我们不难发现,这也是永辉超市的经营本质——即以生鲜业务为优势、特色,形成聚客效应,带动高毛利产品的销售。

这一本质展露最为明显的,是2016年之后。

当时,永辉超市营收主要由三大类别组成:生鲜、食品和服装。其中,服装业务毛利最高,曾一度超过30%。

2017年4月,永辉在重庆南坪万达店,率先开出类似于主题百货业态的品牌店铺组合体。其中,永辉服装商行推出 4-5个自有品牌,对标 ZARA 的拿典、无印良品和宜家的DD尚品以及童装品牌 TUTU。

据悉,永辉品牌店铺组合体面积 200- 400 平方米不等,300个SKU起步。当时永辉方面的希望是,用2-3个季节来验证其单店盈利模式,而后快速复制。

买生鲜的人顺便买点食品,也可能顺便买件衣服,至少永辉是这么想的。

可惜的是,这一举动并没有让生鲜吸引来过多的生意。甚至在2018年财报中,服装已没有单独拿出来讲,而是并入了食品用品类。

生鲜引流的路似乎走不出头了。

0420年基本盘惨遇震荡

从2001年第一家永辉生鲜超市开业以来,永辉的赚钱方式已经连续20年维持着生鲜引流、食品变现的套路。

摆在这个超市品牌面前的首要问题是,如何在生鲜这头的驴后面,多安排几个犁头。

从市场的验证来看,就算是生产队的驴,生鲜也没有拉动服装,也在其他用品上发力甚少。随着盒马鲜生等“餐饮+零售”的业态出现,就连一直稳定的食品也遇到了对手。

随之,永辉超市推出了超级物种、永辉生活等新业态,更在社区里打入小店永辉mini。只可惜,目前超级物种和永辉生活大量关店,整个业务进退维谷。

最令人担忧的是,永辉超市的基本盘——生鲜,也受到了20年来最大的威胁。

钛媒体APP文章就曾报道,传统商超的生鲜品类龙头永辉超市,正在遭遇社区团购的全面冲击。

2020年疫情加速了社区团购的成长。通过前置仓模式,永辉旗下永辉生活APP就曾在疫情期间接到每天超30万单的到家业务。

但涉及到家,就会联系到物流和损耗。

数据显示,2018年,永辉超市生鲜及加工业务的毛利率为14.86%;2019年下降至13.22%;2020年下降至10.51%。

而毛利持续下滑的原因,就是来自于到家业务推广拉新。

艾媒咨询的数据显示,2020年国内社区电商的规模预计达到720亿元,2022年有望达到千亿级别。

目前,社区团购成为资本市场的宠儿。苏宁推出“苏小团”,滴滴上线“橙心优选”,美团重金打造“美团优选”,拼多多推出“多多买菜”,京东则是筹备“京东优选”,而阿里巴巴跟腾讯投资了十荟团、兴盛优选和食享会。

而从疯狂的补贴来看,这像极了10年前的千团大战——疯狂砸钱补贴,最后谁没钱了谁退出。据业内人士表示,当前社区团购烧钱的门槛已经达到了100亿元,特别是在社区团购平台全员冲刺IPO的这个阶段,社区团购烧钱大战再度开启。

回过头来想一想,在这样的竞争中,永辉超市的生鲜还具有优势吗?