卖得贵,还卖得好,这是一个奇葩。2021年的财报季比以往数年更引人关注。

库存高企、亏损加剧、资金周转紧张……2020年疫情的影响下,这些字眼在今年的财报评论文章中,我们也早已见怪不怪。

但在这其中,一家向来低调的企业公布了财务数据:营收超过100亿,净利超过23亿,两项指标都相较于2019年有所增长。

他就是公牛集团,一个卖插线板的公司。

这个数据,放在阿里、腾讯等互联网大佬面前可能相形见绌,但对于放到传统制造型企业中,公牛的净利几乎超过了99%的企业。

一个卖插线板的传统品牌,为何一年能赚20多个亿?在这背后,公牛集团又是如何成为了中国最低调的行业冠军?

这是全行业都在思考的问题。

01

比同行贵一半为什么还有人买?

一直以来,我们对于做传统生意都是两种模式:

1.要么薄利多销。比如双童吸管,利润0.0008元的小东西,这个品牌一年却卖出2亿,占领全球30%的市场。

2.要么保价限量。比如贵州茅台,年产能提高到5.6万吨后,表示“相当长时间以内就不在考虑扩建了。”以至于,不断抬升产品价格,并限制品类及经销商数量,在物以稀为贵的作用下,净利润与市值不断攀升。

但公牛插线板是一个另类。

自1995年以来,公牛的价格要比市场均价贵50%-60%。这样看来,它应该跟着茅台走保价限量;但从销售规模来看,公牛又是全球第一。

2018年财报数据就显示,公牛转换器天猫市占率66.39%;墙壁开关插座天猫市占率26.08%。

卖得贵,还卖得好,这是一个奇葩。

为什么大家都愿意买这么贵的公牛插线板?这背后是品牌心智的作用。

公牛创立之前,创始人阮立平还在做农业生意。小到卖猪肝、卖桃树,大到为慈溪引进第一批草莓,阮老板在当地人眼中一直都是能干人。

直到上世纪80年代末,慈溪几百家个家庭作坊开始做起插座生意,阮立平则与亲戚朋友一起帮这些作坊推销产品。

但见过大世面的阮立平,对于这些插座接线板颇有微词。“30个中有10个是坏的!”这样的插线板卖出去,是要出问题的。

在那之后,阮立平凑了2万块钱,打算自己搞插线板,并且要搞“最安全”的插线板。

后来有人总结,公牛的成功是“定位的成功”,率先踩中了“安全”这一用户痛点。通过长期的品牌营造,公牛在消费者心中塑造了一个产品形象:公牛安全插座。

注意,这并不是“公牛插座很安全”。有财经杂志还曾专门评论道,前者是一个品类,后者是一个广告。

品类的心智抢占直接影响消费决策。当人们每一次买插座想到“安全用电”时,就会自然而然想到公牛;甚至有人表示“世界上有两种插座,一种是公牛安全插座,一种是其他插座”。

这应当是特劳特定位理论在中国企业中的最佳实践案例。

当然,这也一定程度上体现在营销上。

2020年,公牛销售费用战总营收的比重为5.15%,同行业正泰电器占比4.84%;而生产小米插线板的动力未来,销售费用仅占比1.89%。

02

别被营销数据骗了

卖得贵还卖得多,公牛似乎胜在了营销。但你真的这么认为,你就被公牛骗了。

我们可以大致回顾一下,在常见的社会化媒体渠道中,我们到底见过多少公牛的营销?在完美日记、元气森林等新消费品牌的刷屏广告中,公牛这样的制造型企业似乎没有多少存在感。

而对比过去几年的数据,公牛销售费用之于营收的占比大约在9%左右;正泰电器大约在6%左右;新三板上市的昊达智能却长期在13%左右。

这样一看就不难发现,所谓的定位营销的套路,不过是公牛的一场“骗局”。那这个品牌连续10多年来称霸中国市场,靠的到底是什么?

这要从渠道体系说起。

在整个电器开关领域,普遍采用的渠道模式都是“经销为主,直销为辅”。公牛也不例外,只是在经销的过程中,这个品牌与其他同行有些不同。

在全行业都在进入KA渠道,以及经销商主打专卖店时,公牛则以五金日杂店、办公用品店、超市、建材及灯饰店、数码配件店等小而散的网点为主。

通过这些小网点的累积,公牛线下终端数量超过了110万个,是同行业100倍甚至1000倍。

这里其实有一个常人难以理解的矛盾。一般的产品,要想卖得贵,就必须从更豪华的商场、更精致的装修等方面入手,提升品牌溢价。但为什么公牛可以做到,渠道既散又乱,溢价还比同行高很多?

这里有一个品类现象。

传统依靠高投入实现高溢价的,一般是家电、珠宝这种低频消费品。而插线板、转换器、开关其实是生活必需品。这类商品对于消费者第一个决策因素,是不是离自己最近,能够随时随地都买得到。

想象一下,如果夜里家中来了客人,需要在客房里多添置一个插线板供电,你是驱车到某一个专卖店或是商超购买?还是直接到楼下便利店或是五金店购买?

像夫妻店一样构建插线板线下渠道,唯有公牛砌垒起了“就近购买”的渠道竞争力。

这种渠道竞争力带来的直接影响,就是毛利率。2020年,公牛的毛利率超过了40%,而正泰电器毛利率27.76%;动力未来几年来的毛利率也就20%左右。

渠道,让公牛成为插线板里的扛把子。

03

100万渠道的掌控之术

在这里,我们仍需强调,消费品的经营依旧是渠道为王的经营。

以往,假设人们在夫妻店买一瓶洗手液,它的价格是13元。它的价格组成其实是至少7次的搬运,以及3元左右的租金、人力和各环节的利益分成。追溯到洗手液制造,它的成本不过3元。

在渠道具象化的非互联网时代,一瓶杂牌洗手液需要10元左右的渠道成本。不然,它就无法达到消费者手中。

现在,你可以在淘宝上买到这样一瓶洗手液,假设价格是7.9元,他的价格组成则是由3元成本+4元物流+0.9元平台抽成组成。如果是8元就好,这样工厂就能赚0.1元。

你看,其实打包的4.9元渠道成本依旧存在。尽管是成本降低了,在社会生产劳动率普遍提升的情况下,基本都是终端消费者少花钱,消费品创业者依旧不赚钱。

在渠道抽象化的现在,流量即渠道。不管是抖音带货化妆品、快手带货牛肉干,这一片渠道抢占是有必要的。并且,在当下阶段,他很可能就是你个别劳动生产率高于全社会的关键。

在新消费时代的主推下,渠道作用似乎大于品牌。

回到公牛身上,这家公司的核心竞争力正是流通渠道的多与广。而“价高”的优势,使渠道终端的盈利越发依赖公牛电器的产品,卖得多、卖得贵,盈利就高,有利于形成渠道忠诚度。

只是,实现这一成绩的前提是,经销商要给予配合。在整个行业都在往专卖店、KA渠道砸钱时,公牛的经销商为什么愿意跟着这样一个新模式走?

要知道,这背后的沉没成本可能是千万级别的投资款。

掌控100万渠道终端,搞定各地经销商,公牛用了一招:销售折扣。

就像传统快消品牌一样,只要经销商完成了销售任务和市场开发KPI,总部就会给到一定的进货折扣。在经销体系中,这也被称为返点。

这些返点反应在会计处理上,一般有两种方式,第一是并入销售费用,第二是直接冲减收入。前者会压低净利指标,后者则会抬升净利指标。

公牛选择的方式正是直接冲减收入,这也让我们能够一探这个品牌对经销商的扶持。在公司招股说明书上显示,2015-2017年,公牛集团冲减收入4.26亿元、6.06亿元、8.10亿元——这些返点,相当于公牛净利润的50%。

不难看出,公牛算得上对经销商支持力度最大的一类企业。

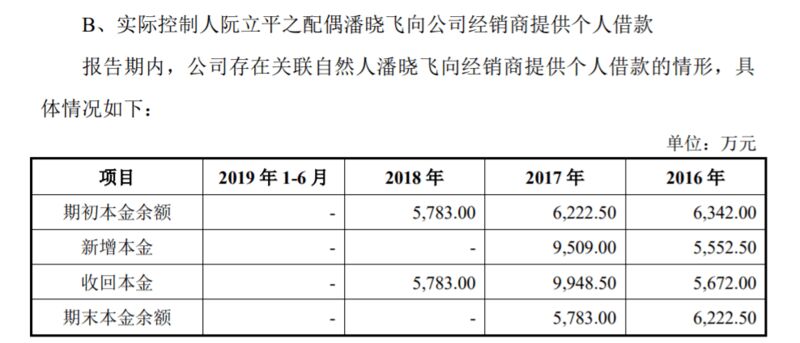

据称,阮立平的妻子潘晓飞,还曾多年来一直向经销商提供个人借款。2017年一份数据显示,为了让经销商采购公牛的产品,潘晓飞一年借出去了9500万。

这背后展现的是公牛财务团队的技术。如果公司直接向经销商借款,那么公牛就会出现集体性的“先货后款”现象,反映在财报上就是应收账款的大幅提升。

应收账款其实反映的是一个话语权问题。这个指标数值越高,说明企业在下游渠道的话语权越低,往往是客户先赊购,卖完货了在结账,甚至长时间压账期。

资金周转率可见一斑。

通过冲减收入和个人借款等财技,公牛财报上的应收账款低、净利率高,给到资本市场的信号就是利好。截止目前,这家公司股价接近200元,市值超过1000亿。

04

结尾

作为一家市值1000亿的企业,我们不敢保证它是一家毫无问题的企业,内部组织结构、渠道之间的灰色往来、供应链的利益勾结,可能都会出现在每一家企业上。

但我们需要看到的,是人家成功的关键点:抢占用户心智、抢占经销商心智、抢占终端渠道商心智。一个品牌的最终成功,其实就是整个产品的流通链路上,每一个环节都在为你的品牌提供推动力。

这背后考验的是品牌力、商品力、渠道力等综合在一起的系统能力。

至少从目前来看,公牛做到了。