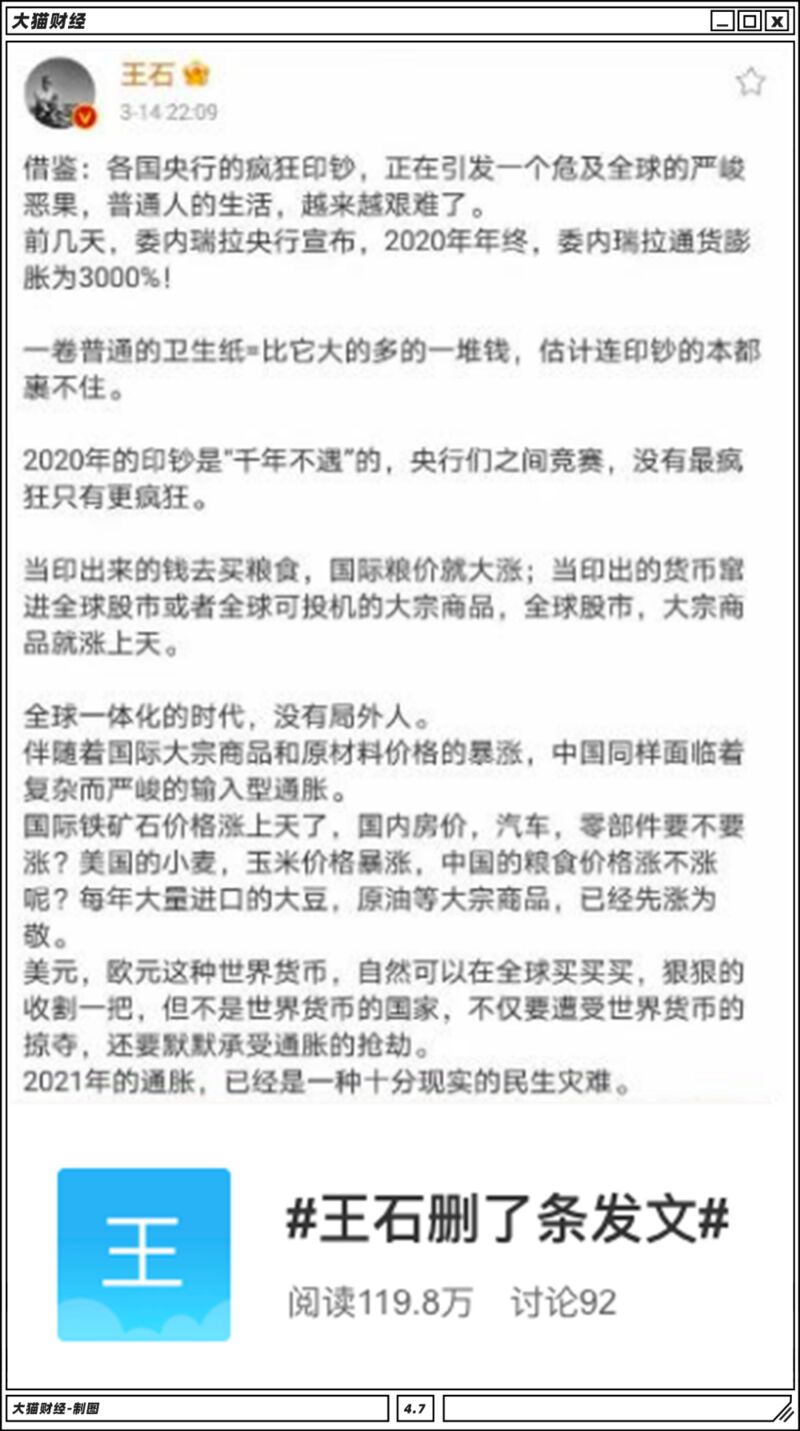

前阵子,对国内外形势“忧心忡忡”的王石发了条微博。

这条微博讲了啥呢?

主要就是聊了聊疯狂印钞和大通胀之间的关系,不少人支持,也有不少人跳出来冷嘲热讽,老王没过多久就把微博给删了。

不过说句公道话,他的担心也不是完全没有道理,只不过没说清楚地方。最起码在中东和南美的一些地方,这样的“民生灾难”已经成了现实。

比如说阿根廷,本来他们就闹过几次“国家破产”,如今对老美的疯狂放水更是一点抵抗力都没有,水果的均价涨了228%、土豆涨了114%、就连最不短缺的肉类都涨价了103%,实在有点难熬。

同在南美,背着资源魔咒的巴西也很难。

以美元计价的大宗商品都在疯涨,输入性通胀压力很大,加上他们又没忧患意识,时间一长主食的价格就压不住了——大米和黑豆分别涨了70%和40%。

最惨的还是土耳其,通胀这大问题就不说了,关键他们内部还闹起了别扭。咋回事呢?

打从去年11月份开始,土耳其央行就开始大幅加息对抗通胀,基准利率先是从10.25%上调至15%、随后又被上调至17%,就在前几天他们又把利率上调了200个基点。

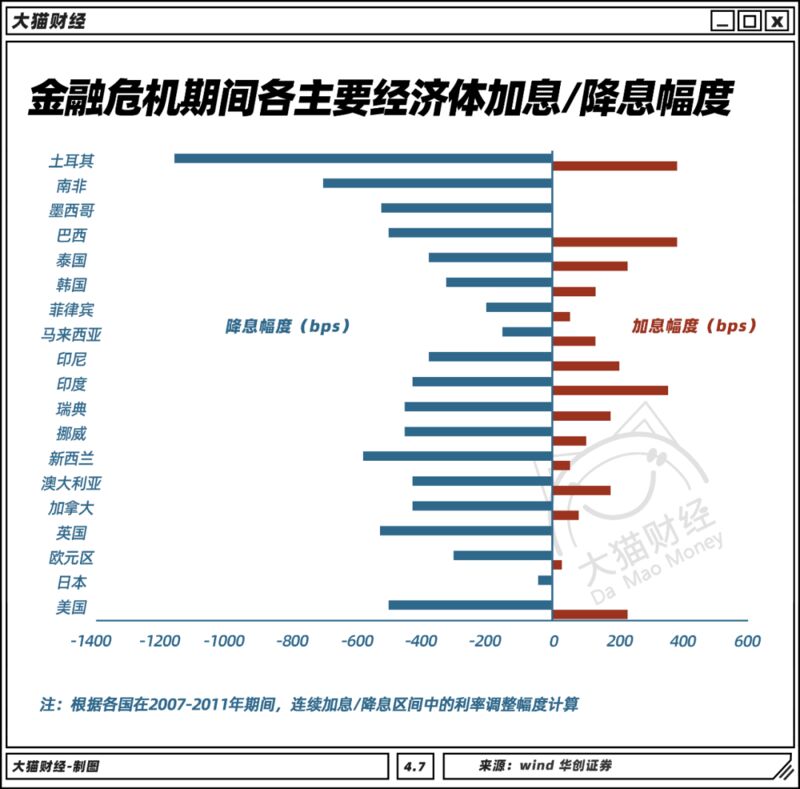

这也是没有办法的事情,之前经济不景气的时候,几个新兴国家里就数他们的降息幅度大,又要打仗、又要四处搞事,只能靠低利率刺激经济、吸引外资来饮鸩止渴。

等到经济稍有起色,赚够钱的外资就想跑路换美元,所以土耳其只能不断加息来避免本国资产价格崩盘,也算正常操作吧。

可埃尔多安不这么想,他觉得土耳其央行行长是罪魁祸首——没有低利率的帮助,哪能促进经济的的增长?你没事就提加息,通胀冒头了都怪你!

所以上周六,上任刚满4个月的央行行长就被埃尔多安给撸下去了,这已经是他两年内开掉的第三位央行行长了,简直是闻所未闻。(戳链接阅读)

市场上的各路资金也算是身经百战了,用脚趾头想都知道这国家不靠谱,所以土耳其里拉当天就咔咔开始跳水,紧接着股市也在崩盘中触发了熔断,交易所也不得不暂停了交易。

就一个字——惨!

说起来,土耳其这个被免掉的行长真是有点冤枉。

作为一个没有完整工业体系、金融防火墙形同虚设,又严重依赖外资发展经济的新兴国家,仰人鼻息式的发展轨迹是个很难摆脱的诅咒,无论换谁上去发号施令,能做的事情都有限。

为啥呢?这就得从石油美元体系的建立说起了。

其实往前推几十年,老美自己也特别不靠谱。

你翻翻历史课本就知道了,讲经济危机那几章都快成特写镜头了,通缩是它通胀也是它,就连他们牵头搞的布雷顿森林体系,也是被他们自个玩坏的。

上世纪六十年代后期,因为黄金储备严重不足。当时基辛格领着沃尔克几个人研究了好久,决定“耍赖”,于是就在戴维营会议后宣布了美元跟黄金脱钩。

不过当年的这批人都是实干派,这边的事还没干完、那边新的体系已经在构想中建立起来了。在老油条们的斡旋施压下,现如今咱们熟知的石油-美元体系就慢慢成熟了起来。

虽说后来也有过几次危机,但彼时的美联储已经初步掌握了输出通胀的收割工具,随着几次地区战争的尘埃落定,再没有哪个国家能对呼啸而来的美元说不了。

当近乎所有事关工业命脉的大宗商品用美元计价的时候,接下来的事情就简单了。说是收铸币税也好,说是放水收割全世界也罢,总之一场人类史上最夸张的“财富大掠夺”就这么开始了。

有人总结出来了一个公式:

美国爆发危机——美国降息——资源国降息——通胀抬头——资源国加息——美联储加息美元回流,反正美元一进一出,新兴市场就要脱层皮。

这样的亏,咱们也吃过。

至于那些过度依赖国际资本的国家,比如亚洲四小龙、金砖五国等等,有一个算一个,都被搞得很惨,没有例外。

想要对这样的收割说“不”,那只能靠实力说话了。

上周末谈判的事,大家也都知道了,那是相当的硬气。

同样是在辛丑年,为啥这一次咱们的腰杆就硬起来了呢?

原因也很简单——

全球唯一的正增长主要经济体、飞速扩张的疫苗覆盖率、外贸出口数据也是比较喜人,毫不谦虚地说,这一次咱们又成了全球经济复苏的唯一引擎。

以这个为前提,宏观政策方面的操作空间就比较从容了。

前几天,易行长在提到货币政策的时候,给的判断是工具手段充足、利率水平适中,所以有较大的调控空间。

所以咱们完全不用那么紧张,不过这不代表就能高枕无忧了,也要加强对重点领域、薄弱环节的定向支持,比如最近经常被提到的碳达峰、碳中和。

这个词最近提的比较多,啥意思呢?

用白话讲就是通过各种手段消耗掉自身排放的温室气体,要么植树造林、要么另辟蹊径,找到更好的清洁能源实现替代,这其实是21世纪能源革命的“雏形”。

为啥这个事很重要呢?从历史来看,每次能源革命背后都是一次权力的新老交替。

英国靠着蒸汽机一脚迈进了船坚利炮的日不落时代,美国则靠着高效的“生产、运输、消费”体系最终在厮杀中脱颖而出,这才有了二战中疯狂爆产能的底气。

虽说现在咱们坚守住了“放水”的底线,但只要石油美元体系还存在一天,输入性通胀的压力就存在一天,被美元收割的恐惧就依然不会化解,所以还是要未雨绸缪。

像咱们搞的碳交易、限产以及政策方面给的支持,就是配合。往小了说是想办法解决过剩产能、摆脱能源依赖;往大了说是逐步实现碳中和、搞新产业做大蛋糕。

以中国的体量来说,如果在能源层面实现某种层面的自给自足,那对很多国家来说都是一件相当可怕的事情,所以有的人就很慌——

前几天,沙特阿美的CEO就在会上表了个态:“未来50年确保中国能源安全仍是公司头等大事”。至于这句话到底怎么解读,那就仁者见仁了。

这个事还不能太慢,为啥呢?

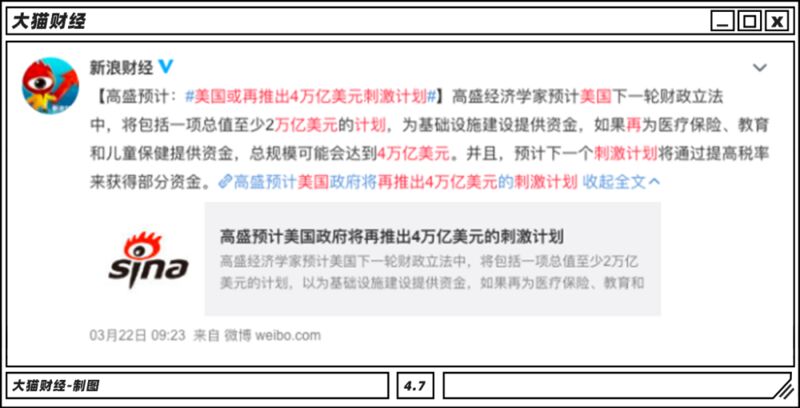

前几天,高盛的经济学家做了个预测。

按照他们的分析,美国下一轮财政立法中可能包括一项总值至少2万亿美元的计划,以此为基础设施建设提供资金,如果再算上医疗保险、教育和儿童保健的资金需求,总规模可能会达到4万亿美元。

这钱从哪来呢?除了加税就是印钱,如果是你,你会怎么选?

除了这个,纽约时报又在这时候捅出来了一个消息,说有经济顾问正在考虑草拟一个花费近3万亿美元的庞大基建计划。虽说白宫很快站出来做了个不痛不痒的澄清,但这事恐怕不是空穴来风。

一边是按不住的通胀风险,一边是忍不住印钱的美联储,一大票扛不住的国家不得不开始加息。

土耳其加息200个基点、巴西加息75个基点、俄罗斯加息25个基点,印度、马来、泰国、南非、尼日利亚等等也都紧跟着动了心思。

按照部分研究人员的说法,这可能是全球加息周期的开端。

虽说咱们肯定不会搞急转弯,但针对这些情况也要有应对的办法,最起码制造业的发展和产业升级是不能停的。

前工业部长苗圩总结的就很到位:基础能力薄弱、关键核心技术受制于人,“卡脖子”“掉链子”风险明显增多,制造业占GDP的比重下降得过早、过快,不仅拖累增长、影响就业,还有产业安全隐患。

更重要的,是要防范风险。

从目前的形势来看,咱们的思路比较清晰,一是地产方面继续严格调控,二是股市方面提高IPO辅导要求,总之是要压制住膨胀的资产泡沫。

目的也很简单,不多不少就四个字——争取时间。