“卡脖子”问题的根源在于基础研究薄弱。

创新药的问题,从来都不只是一个科研问题。

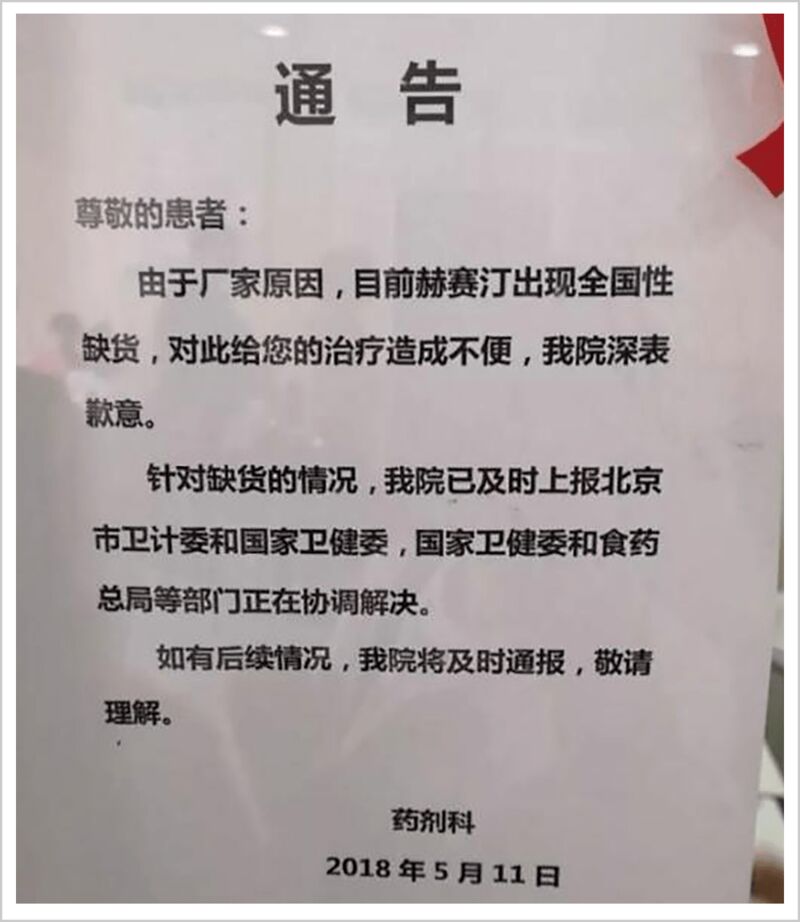

2018年3月起,全国多地医院都挂出一个消息:赫赛汀缺货。

赫赛汀是瑞士罗氏制药研发的乳腺癌靶向药,2002年9月在中国上市,因为效果显著,被不少乳腺癌患者当作“救命药”。

但它和很多进口药一样,不便宜,一瓶440毫克的药价格高达24500元,一个患者一个疗程下来就是四五十万元,令很多乳腺癌患者“高攀不起”。所以自上市以来,赫赛汀在中国的销量一直都较平稳。

到2018年,赫赛汀怎么就成了紧俏药?

原来,2017年赫赛汀被纳入医保。通过谈判,其价格一下子跌了七成,降到7200元/瓶,很多此前用不起的患者都买得起了,需求猛增。突如其来的市场井喷,让罗氏制药始料不及,产能自然跟不上。

赫赛汀供应短缺,折射的是我国创新药能力的不足——

由于赫赛汀在我国的专利还没到期,国内制药企业不能生产仿制药;且我国药企创新不足,没有一家药企自主研发出赫赛汀替代药。

于是出现了一个尴尬的局面:全国7000多家制药企业,面对赫赛汀短缺却束手无策。

被卡脖子的,又何止是赫赛汀。在心脑血管、肿瘤、肝病、白血病等领域,高端药我们基本都依赖进口。2018年前瞻经济学人做过一个统计,我国肿瘤药市场,半数市场被进口药瓜分,而高端靶向药,几乎全部靠进口。

中国有7000多家药企,近17万药品批号,是制药大国,但与第一梯队的制药强国美国相比,研发能力差距十分显著:

研发投入上,美国制药公司是中国的百倍。2019年,美国研发Top30制药公司总投入是中国Top30制药公司的100多倍。

2020年,美国投入最高的药企强生的研发费用为121.59亿美元,对比中国投入最高的百济神州为12.9亿美元。中国研发投入Top30药企的研发总投入,不敌美国一家药企。

创新药数量上,2014年-2019年,美国每年平均产生创新药43个,中国仅4.2个。目前全球在研创新药物2万个,美国占50%,中国只占3%。

从市场规模来看,预计2020年美国创新药市场规模接近4000亿美元,中国为美国的十分之一,400亿美元左右。2020年第三季度全球畅销药Top10,美国占了8种,中国榜上无名。

以对全球医药创新贡献来看,麦肯锡2016年分析数据显示:美国对全球医药研发贡献50%,中国还不到5%。2019年麦肯锡与RDPAC(中国外商投资企业协会药品研制和开发行业委员会)把中国的数据提升到4%-8%,与美国差距依然显著。

因此,中国华生生物园(香港)管理有限公司CEO刘建亚指出:

“如果将美国的新药创制能力看成青藏高原,那我们国家该领域的能力只能相当于桂林,虽有一些独立山峰,但总体上相差甚远。”

十年十亿美元。

这是创新药研发的“双十定律”,指的是一款原研药从研发到上市,平均要耗时十年、花费十亿美元。其实这都已经是过去式,根据斯塔夫研究所最新发布的数据,现在研制一款新药是“15年25亿美元”。

这反映出,高投入、回报周期长是创新药行业的特点。此外,还要加上一点:成功率低。数据显示,目前创新药投资成功率仅3%。

但美国成熟的资本市场和丰富的融资渠道,为创新药研发提供了源源不断的资金。

美国生物科技巨头安进公司1980年成立的时候,公司既没产品,也没研究方向。成立三年,研究过怎么让养殖场的鸡长得更快,还研发过一种可以合成靛蓝染料的大肠杆菌,不过都没折腾出动静。

1900万美元启动资金很快花完,没有搞出名堂的安进1983年在纳斯达克成功上市,又融到4000万美元。一直到1989年公司第一款产品重组人红细胞生成素(ERYthropoietin,简称EPO)获FDA批准上市前,安进公司前后已融到几亿美元。

既无研究方向,又没产品,就敢砸几个亿进去,资本和企业为什么敢冒这个险?

因为一款创新药一旦成功上市,美国有一套由专利保护+自主定价+医保构建起来的体系,确保这款药能给公司带来巨大的回报。

有人说,在美国,做药就是做专利。一款新药在临床试验前试验前,可获得20年的专利保护期,在这期间,其他企业不能仿制。临床加上市审批按十年来算,一款创新药还有十年的独家销售期。

再加上美国药企又拥有自主定价权,可以通过高价收回研发成本。

安进公司的EPO上市之后,由于其孤儿药的身份长期具有排他性,为公司带来了可观的销售额。根据Evaluate Pharma2019年发布的数据,截至2018年,EPO的累计销售收入已达到1079亿美元。虽然Evaluate Pharma预计,2019年-2024年EPO累计销量收入不超过80亿美元,但上市30多年里,EPO带来的收益持续不断地为安进的新药研发输血。

另一个例子是默沙东的明星药——K药(可瑞达),这款肿瘤免疫治疗药2014年9月获批在美国上市后,100mg/4ml的价格高达4800美元(约合33000人民币)。而其他国家通过集中采购,价格反而低于美国本土,比如在中国的定价为17918元。

这几年随着K药适应症增加,全球销量持续上升。2018年、2019年、2020年的销售额分别为71.71美元、111亿美元和143.8亿美元,在公司全年总收入的占比从17%上升到30%,是默沙东不折不扣的“现金奶牛”。

▲预计2025年K药为全球最畅销药销量收入将达到222亿美元

默沙东早就收回了K药的研发成本,又有源源不断的资金投到新药的研发中,以确保K药专利悬崖到来之前,找到下一个“现金奶牛”。

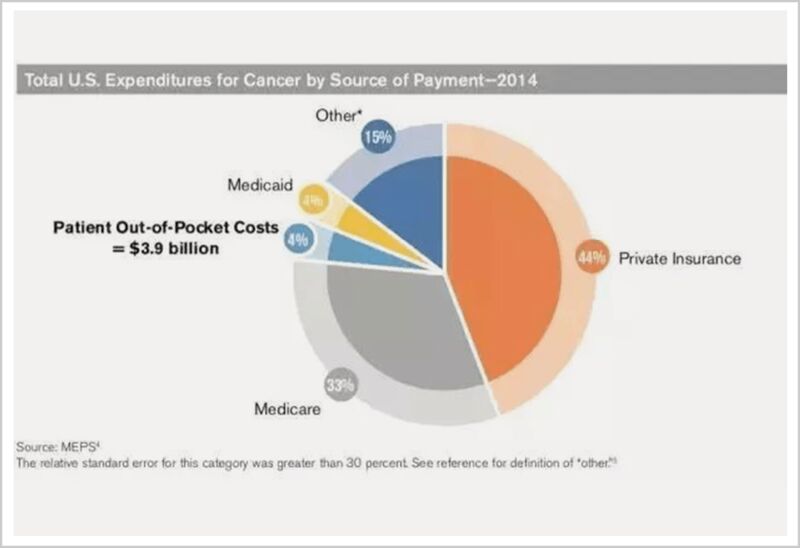

这么贵的药,美国人如何承受?完善的医疗保险体系来兜底。

下面的图表是2014年美国癌症医疗费用的结构图,这一年美国癌症相关的医疗费用为887亿美元,患者支付近40亿美元,约占4%。其他的,由商业保险、政府医保项目、雇主等共同承担。

资本、专利保护、自主定价和医疗保障体系,构成了美国医药产业的顶层设计,让创新药这门生意就像一个永动机,不断地重复“研发—上市—获利—研发”的良性循环。

聚焦最前沿的领域、研发首创药物,意味着独享红利,这驱使美国药企不断在最新领域投入研发,造就了今天在全球医药行业美国说第二没人敢说第一的江湖地位:

在美国《制药经理人》发布的全球Top50制药企业排名中,2017-2020年美国上榜企业分别为17家、16家、17家、15家,占比在30%以上;

美国上市药企中,市值过千亿的公司达63家,市值过万亿的有9家;

生物医药方面,美国占了两个“一半”和一个全球90%:全球一半生物医药公司和全球一半的生物医药专利。生物医药产品销售占全球生物医药产品市场的90%;

每年全球上市的创新药,美国的数量和率先上市率均为全球最高。2007年-2015年,全球上市的新分子实体率先在美国上市的比例为56.3%。

在当今创新药研发格局中,美国是在前面领跑的老大,其他国家只有在后面追的份儿。

长期以来,中国医药界一直有一个疑问:我们到底能不能搞创新药?

2011年8月12日,人民大会堂,我国首个创新药——浙江贝达药业研发的盐酸埃克替尼宣布上市,堪称当年民生领域的“两弹一星”。与会的各界人士心情激动,心里盘旋已久的问题终于有了答案。

随后,创新成为医药产业的主旋律,一系列政策相继出台:

启动药品审批改革,加速创新药审评审批。以前我国新药审批时间动辄数年,国内药企研发的积极性不高。

恒瑞董事长孙飘扬就吐槽:20年专利保护期,研发加临床就干掉14年,只能卖6年,那我搞啥?还不如仿制药赚钱。

加快审批后,审核时间从原来的几年缩短到最快几个月,“救命药”还能优先审批,上市创新药数量持续攀升。

加入ICH(人用药品注册技术国际协调会议),推进临床结果国际互认,把中国药企推向国际市场,与国际医药巨头同台PK,逼着中国药企练好内功,提高研发能力。

医保目录动态调整,推出“4+7”带量采购和医保谈判,把医保目录5年一调整改为1年一调整,加速创新药上市后快速放量。

在我国,医保用药占到医药市场60%-70%的份额,是药企的“金主爸爸”。“金主爸爸”的钱怎么花,对药企有风向标的作用。

过去,医保一直面临一个问题:用200个人的看病钱给一个人吃靶向药,公平吗?

这个问题背后,是到底要鼓励谁:质量低、没有竞争力的仿制药,还是昂贵、高质量的创新药?

2018年国家医疗保障局(医保局)成立后,推出“4+7”带量采购和医保谈判,才让问题有了答案:

一边通过“4+7”带量采购,批量采购竞争力充分的仿制药,把价格大幅降下来。比如,2020年上万元的心脏支架被砍到700块的白菜价;

另一边,把通过集中采购省下的钱,用来在一年一度的医保谈判中引进创新药、临床急需药品等“救命药”。

这是在倒逼整个医药行业创新:要么把仿制药做到“人无我有、人有我优”,要么做创新药,通过医保快速放量。

那些两头都不靠的药企,就面临着被淘汰的命运。中国医药企业管理协会会长郭云沛预测,到2022年,我国的仿制药药企将减少1000家,产业将进一步集中——这条路,美国、日本等医药发达的市场也走过。

资本市场也积极响应政策——

2018年4月,港交所发布新修订的《新兴及创新产业公司上市制度》,允许未盈利的创新药企上市,打开了创新药企融资的大门;

同年底,科创板落地,资本源源不断地输入创新药研发这只“吞金兽”。

信达药业董事长俞德超说,政策是创新药的“阳光”和“雨露”。政策与资本双管齐下,我国创新药企业就像打通了“任督二脉”——

药企研发热情高涨,研发投入持续快速增长,2015年-2017年研发投入复合增长率13.5%,恒瑞医药、复星医药等龙头企业的研发费用在收入中的占比超过10%。

2018年,中国迈入肿瘤免疫疗法元年。

这年12月,我国首款PD-1单抗、君实生物的特瑞普利单抗(拓益)获批上市,比全球首款PD-1单抗、BMS的O药在我国上市仅晚了6个月,而价格只要O药的三分之一。

几天之后,信达生物的信迪利单抗(达伯舒)通过国家药品监督管理局批准,宣布上市,经典型霍奇金淋巴瘤病患者看到了希望。

5个月后,恒瑞医药的卡瑞利珠单抗(艾立妥)上市,这也是我国第三款自主研发的PD-1肿瘤免疫药。从“在审批”到获批上市,仅用了24天。

2019年12月,中国PD-1抑制剂再落一子,百济神州替雷利珠(百泽安)宣布获批上市。

至此,全球10款获批PD-1药物,4款来自中国。在肿瘤免疫疗法这个前沿赛道,中国药企获得了入场券。

2020年的医保谈判过后,加上2019年就已纳入医保的信迪利单抗,4款国产PD-1药全部纳入医保目录,四家跨国医药巨头默沙东、BMS、阿斯利康和罗氏全军覆没。

这意味着,从2021年3月1日起,免疫治疗进入平价时代,越来越多的肿瘤患者将能以1万-2万元/年的价格,接受PD-1免疫治疗。

中国创新药开始走向世界。

2019年,百济神州新药泽布替尼(百悦泽)被FDA授予“突破性疗法”,获批在美国上市。这是首款中国自主研发在FDA获批的创新药,中国创新药“出海”实现零突破。

随后,石药集团高血压专利药马来酸左旋氨氯地平(玄宁)在FDA获批,拿到进入美国市场的通行证。

2020年,FDA给与君实适应症为鼻咽癌的PD-1单抗治疗方案“突破性疗法”+“孤儿药”双重认证,这意味着,君实PD-1单抗可享受快速通道认定、税收抵免以及鼻咽癌适应症7年美国市场独占期。

中国药企新药研发积极性高涨,管线布局丰富——

癌症肿瘤、糖尿病、心血管、抗病毒、自身免疫性疾病、肝病、肺癌、乳腺癌、丙肝、神经系统疾病……前沿医疗领域,中国药企都早已布局。

而且,不少创新药,像恒瑞医药的阿帕替尼非小细胞肺癌、肝细胞癌适应症,复星医药的重组赖脯胰岛素、信达药业治疗自身免疫疾病的阿达木单抗等创新药,都已经进入临床三期。

预计未来十年,我国创新药上市将迎来一个爆发期。

中国药企与跨国医药巨头的合作加强,创新从国内新到全球新。百济神州、信达生物、华领医药等药企,与辉瑞、罗氏、礼来等跨国医药巨头合作研发,参与到跨国巨头全球研发战略中。

中国医药产业进一步集中,有望出现医药界的“华为”。

2020年,“研发一哥”恒瑞医药市值首次突破5000亿元,赶超拜耳。同年恒瑞登上美国《制药经理人》杂志2020年全球制药企业Top50榜,位列第43位。

原始创新何时出现?

中国创新药发展起来后,大家又不约而同地进一步追问。

我国的创新药,说到底还是追在别人后面跑。

贝达的埃克替尼,是在原研药吉非替尼上市8年、专利快到期后,对已成功产品的模仿式再创新。

现在拥挤的PD-1赛道,是企业在原研药临床2期、3期数据发布,有成功迹象之后,才立项跟进。这种创新能够缩短与原研药上市的时间差距,比原研药晚大约4年,可以与原研药PK。

但归根到底,是一种追随创新。

原始创新,是要跑在所有人前面,扮演引领者的角色。这就要进入药物研究的上游,发现新靶点、新作用机制,也就是生命科学和生物技术前沿的基础研究。

而强大的基础研究,是美国医药创新的源头。

2018年,宾利大学一个研究小组分析指出:美国国家健康研究机构(NIH)7年、上千亿美元资助的基础研究,促成了210种新药的诞生。

而基础研究对美国医药创新的促进作用,当属美国的“波士顿模式”。

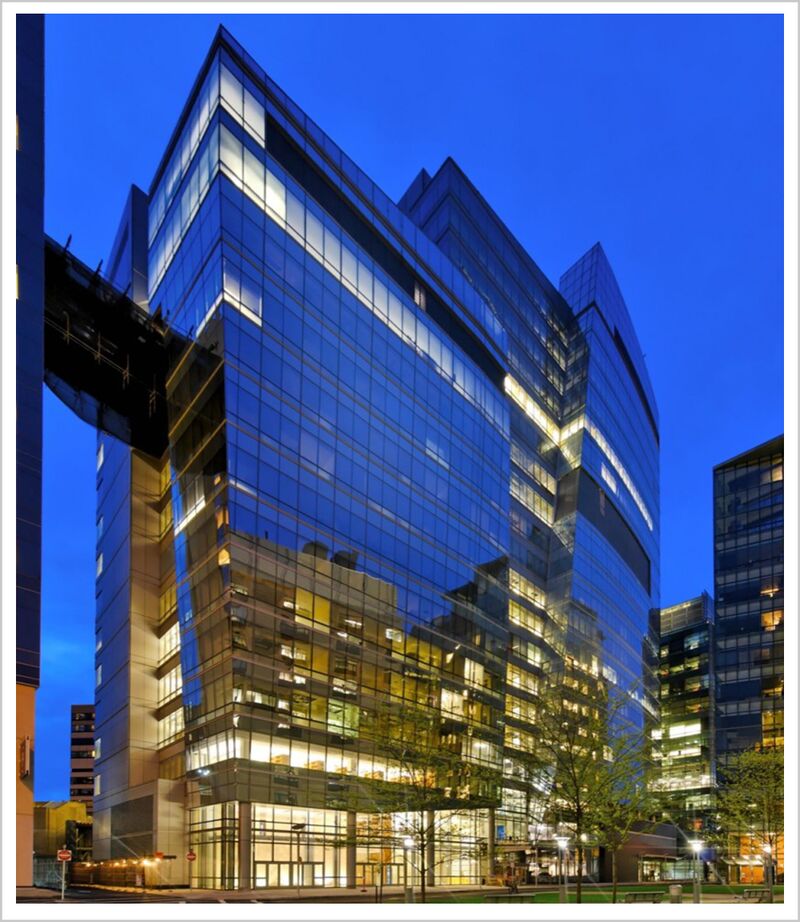

波士顿是美国制药大公司研发中心的聚集地,这里聚集着艾伯维、默沙东、诺华、辉瑞、赛诺菲、阿斯利康等跨国制药巨头的研发基地,是全球最具规模的生物医药创新区域。

▲波士顿生命科学中心

有人说,“美国Top20的制药公司不是在波士顿,就是在去波士顿的路上”。

制药公司在波士顿扎堆,是因为这里聚集了哈佛大学、麻省理工、波士顿大学、塔夫茨大学等世界顶尖院校,众多基础科学相关研究领域的科学群和实验室,以及知名医疗机构。

▲2020年美国生命科学集群排名波士顿地区排在第一

经过多年的发展,波士顿已发展成为医药界的“硅谷”,形成了各国医药产业争相借鉴的“波士顿经验”:

一方面,大型企业通过风险投资机构,资助大学科研机构,让他们安心埋头搞科研;

另一方面,大学科研机构要么出了科研成果之后,以独立项目的形式成立创新公司,把科研成果转化为产品,要么直接和大型公司合作研发,用大型公司雄厚的资金实力和商业化能力,转化科研成果。

而NIH资助的很多医院、非营利性科研机构,很多都在波士顿地区,像哈佛大学医学院、公共卫生学院、麻省大学医学院等,每年都能从NIH获得上亿美元的资助。

相比之下,我国基础研究薄弱,和芯片、新材料被“卡脖子”一样,医药行业的问题,根源还是在基础研究上,缺乏数学家、化学家、物理学家、生物学家的科研支撑。

要比肩美国、日本、英国等医药研发大国,我们还有很长的路要走:政府要加大对科研机构的投入,医药企业要加强与科研机构之间的交流与合作,为科研机构提供科技成果转化的平台和载体。

说到底,创新药不是单纯的科研问题,而是一个系统性问题。