最近,芯片巨头英特尔似乎“流年不利”,先是7nm芯片再度延期,接着将6nm尖端技术外包,一度震惊市场,股价重挫。英特尔独霸天下的时代要终结了吗?

9月15日,“牙膏厂”英特尔表示,将在2021年推出下一代高性能10nm CPU(10纳米为一米的十亿分之一),比原定的2019年年中延迟了2年。

而7nm芯片更是遥遥无期。早前的7月25日,英特尔宣布,7nm芯片再度延期,当日股价暴跌16.24%,市值一夜蒸发415亿美元。相比3个月前股价下跌约20%,至今徘徊在50美元/股附近。

另据媒体报道,台积电2021年将“承包”英特尔18万片6nm晶圆的大单。

因为产能不足,英特尔已经数次对外表示歉意。

日本野村证券随后发布的一份报告指出,“英特尔间接地承认了它不再具备全世界半导体领先的制程。”

英特尔50年来建立的竞争优势正在被瓦解。

它曾以IDM模式称霸行业,覆盖整个产业链(设计、生产、制造、封装测试)各个环节,在芯片市场上一路所向披靡。

在全球十个国家和地区,英特尔共设有15个晶圆制造厂。每一颗英特尔的处理器、基带、Wi-Fi和蓝牙芯片,都是英特尔自己设计、制造和生产的。

而这种横向扩张、需要大量烧钱的重模式,面对产业垂直分工的浪潮,已经显得有些力不从心。

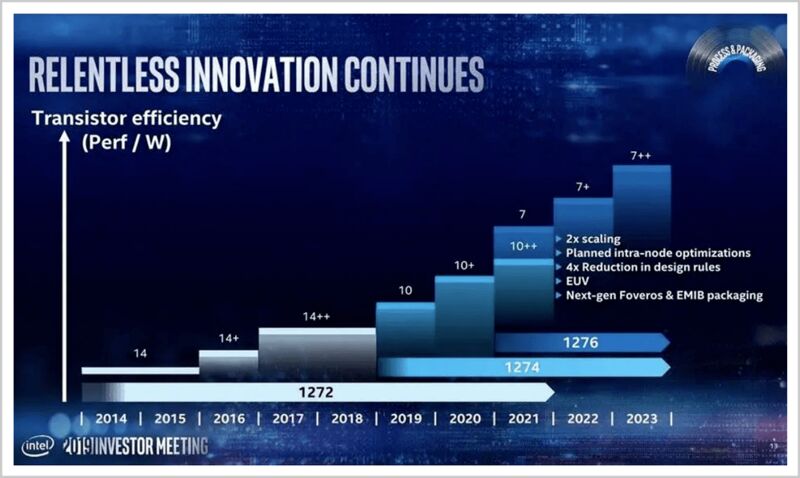

自2014年以来,英特尔在14nm节点足足停留了5年时间。而后英特尔10nm工艺制程因良率、产能瓶颈,又推迟两年面世。这次,7nm工艺制程又延期,让英特尔坐实了“牙膏厂”绰号,给予了对手反超的机会。

▲英特尔芯片的进化之路

来源:英特尔2019年投资合作大会

当前,台积电、英特尔、三星这三匹全球半导体制造的头马中,台积电已经能量产7nm、5nm芯片,其5nm芯片将用于最新的iPhone 5G手机里;三星也已量产7nm芯片,并将在2021年量产5nm芯片;唯有英特尔落单了。

英特尔与竞争对手的分野日益明显。

在高度博弈的市场,有人落后,就有人领先。英特尔备受质疑,股价陷入低迷,市值在2200亿美元徘徊。但自7月以来,昔日小弟英伟达、台积电、AMD等股价则纷纷赶超。

如今,台积电市值已突破4300亿美元,成为全球市值最高的芯片制造商。

▲股价数据截至10月7日,来源:雪球

7月初,英伟达市值历史性超越芯片老大英特尔,达到2513.14亿美元,登上美国市值最高芯片巨头的宝座。截至今日(10月13日),英伟达总市值一路飙涨至3500亿美元,超出英特尔1200多亿美元。

多年来与英特尔相爱相杀的AMD,一改IDM模式,2008年卖掉了晶圆厂,轻装上阵。自2018年开始,AMD就联手台积电。目前,其基于7nm制程的Ryzen 4000芯片上市数月,不断蚕食英特尔市场份额。

就连与英特尔合作15年的盟友苹果也转向ARM自研芯片,与台积电牵手。

9月15日,苹果最新发布的iPad Air抢先使用的5nm A14芯片,正是出自台积电之手。最新数据显示,来自苹果Mac机的芯片订单高达34亿元,占英特尔年度营收之比接近5%。

连锁反应之下,英特尔人事动荡不断。

8月3日,英特尔负责芯片制造的首席工程官文卡塔·伦杜琴塔拉(Venkata Renduchintala)宣布离职。而年初以来,AI产品事业部总经理Naveen Rao、通讯连接业务部负责人Craig Barratt、负责芯片研发设计的明星架构师Jim Keller,纷纷离去。

坏消息接踵而至,唱衰之声不绝于耳。作为Wintel时代的巨无霸,英特尔曾经闯过无数道“鬼门关”,这一次,它能闯关成功吗?

从存储器转向微处理器,是英特尔的第一次生死局。

20世纪80年代初,日本厂家仅用10年时间,就成为存储器产业的弄潮儿。它们以低价优质取胜,从英特尔手中夺走了世界半导体霸主地位。

1984年年中,英特尔业绩全面下滑,订单骤降为零,而库存还在不断积压。迷失了方向的英特尔,在死亡的幽谷中徘徊。

然而,高层管理者还陷在昔日辉煌带来的惰性之中,改革步伐迟迟难以启动。

1985年的一天,时任英特尔总裁的安迪·格鲁夫望着窗外主题公园里旋转的摩天轮,向英特尔CEO戈登·摩尔问道:“如果我们被踢出董事会,他们找个新CEO,你觉得他会怎么做?”戈登答道:“他会放弃存储器的生意。”

安迪目光灼灼地盯着他:“我们为什么不自己动手做这件事呢?”

此前,在所有人心中,英特尔就等于存储器。此后,安迪终于下定决心,彻底放弃存储器。

在这次“凤凰涅槃”中,英特尔断臂求生,关闭7家工厂,解雇8000名员工,亏损超1.8亿美元。

决定转型的第一年,凭借着“破坏性创造”思维,英特尔推出了386微处理器。

1985年,英特尔研制出32位微处理器80386,这款芯片的研制费用超过3亿美元,在当时是一场豪赌,但它推出后却大获成功。

此后,聚焦处理器的英特尔逐步重建业务信心,重新恢复元气。这场变革,让英特尔从崩溃边缘绝地逢生,堪称商业史上经典的转型案例。

随后,英特尔逐渐完成了一统江湖的伟业,垄断了个人电脑和服务器的处理器市场。巅峰时期,全球CPU市场的85.2%都归英特尔所有。

1992年,英特尔再次成为世界上最大的半导体公司,于1994年实现百亿美元年营收,从此奠定了在芯片业不可撼动的霸主地位。

此后,凭借性能优越的x86系列,英特尔垄断个人电脑处理器市场长达20多年。直到今天,它依然是微处理器的代名词。

想当年,英特尔穿越死亡谷,并在PC时代登峰造极,主要得益于卓越的管理者安迪·格鲁夫,一句“只有偏执狂才能成功”的信条贯穿了英特尔多年的发展史,也赢得了与比尔·盖茨齐名的光环。

到了移动互联网时代,英特尔的失误,与第五任CEO保罗·欧德宁(Paul Otellini)脱不了干系。

2005-2013年的8年任期中,虽然欧德宁成功签下苹果这个大客户,却错过了移动时代的船票,留下英特尔史上的最大败笔。

在这个关键阶段,以英特尔为首的RISC与CISC较量的局面出现了分化。

RISC和CISC分别代表精简指令集(Reduced Instruction Set Computing)和复杂指令集(Complex Instruction Set Computing),是两种不同的微处理器设计方式。要完成等量任务,CISC芯片比RISC芯片需要更多晶体管,功耗也更大。

计算产业,也由此分化为新旧势力两大阵营。

毫无疑问,英特尔是CISC旧王国的开拓者和守护者。经过10年奋战,英特尔打赢了摩托罗拉等多家RISC处理器生产商,让“英特尔=电脑芯片”的理念深植人心。

这是优势,也是牵绊。精简指令集的不断演进,给英特尔带来了无穷后患。

在RISC阵营,基于ARM架构的智能芯片逐渐渗透并垄断手机、平板电脑、上网本,英特尔却难以插足。

1997年,英特尔从DEC公司收购了Strong ARM架构,演变出新一代Xscale架构CPU。但遗憾的是,即便耗费近10年,投入了100亿美元,这块业务依然持续亏损。

2006年,英特尔以6亿美元,将包括XScale在内的通信和应用处理器业务打包卖给Marvell。

就在这一年,英特尔与初代iPhone的芯片订单失之交臂。

欧德宁事后回忆称,当时他因苹果报价过低而拒绝,但并未料到,iPhone的出货量会比任何人想象的都要高100倍。

而在另一个版本的传闻中,失去订单的原因在于,英特尔超高的功耗难以满足iPhone的需求。

失去苹果,让英特尔被移动时代抛下成为必然,因为此时的英特尔,还要忙于另一场“世界大战”。

2006年,一度成为英特尔自1985年以来最狼狈的一年。千年小老弟AMD凭借超高性价比,一跃而起,在CPU市场的占有率一度接近50%,几乎和英特尔打成平手。而三年前,英特尔还占据着80%以上的市场。

很快,“霸主”英特尔还以颜色,在同年7月推出酷睿双核处理器,再次将AMD甩在身后,夺回电脑CPU的王座。

虽然在与AMD的缠斗中大获全胜,但英特尔也因此贻误了进入移动芯片市场的战机。

彼时,初代iPhone发布,搭载的是三星设计的ARM架构芯片(SoC),高通也发布了首款骁龙芯片骁龙 S1,宣告智能手机时代来临。

但这次,英特尔却没能成为主角。

骁龙芯片推出一年后,2008年3月,英特尔也推出了面向移动设备的Atom系列芯片,起初专为上网本设计。

但英特尔押错了宝,直到四年后,英特尔才终于下定决心将基于x86架构的Atom处理器用在手机上。

这时,高通骁龙、联发科MTK、三星猎户座等移动芯片群雄并起,都是以ARM架构为基础。只有英特尔试图用x86架构攻入移动市场,由于散热差、兼容性差的软肋,始终不敌以高通为首的ARM处理器。

手机厂商对Atom处理器也支持寥寥。虽然摩托罗拉和联想也曾向英特尔递出橄榄枝,但均以失败告终。

此后,为攻占平板电脑芯片领域,英特尔大力补贴、烧钱,依然不能与苹果、高通、三星抗衡。

2016年,英特尔终于宣布停止开发Atom系列处理器,从此退出移动手机、平板电脑领域。

这时候,移动基带业务就成了英特尔“最后的稻草”。

2010年,英特尔以14亿美元收购英飞凌的无线业务,为苹果提供基带芯片,顺利搭上了2G/3G直通车,并直奔4G而去。

2017年,苹果和高通矛盾激化,双方在全球范围内展开了专利诉讼。英特尔一跃成为了苹果唯一的基带供应商。

但英特尔并没有把握住这个难得的机会。由于在通信领域专利根基尚浅,英特尔远远赶不上一直深耕通信业的高通,研发上力不从心。两年过去后,英特尔的5G基带依旧没有着落。但苹果的5G手机却等不起了,再度投向高通的怀抱。

2019年4月,在苹果和高通达成世纪大和解后,英特尔宣布退出基带业务。

至此,芯片巨人英特尔被打得抬出了移动芯片的战场。

虽然在移动市场惨败,服务器芯片市场的挑战者也来势汹汹,但英特尔在处理器市场的霸主地位,依然是对手难以在短期内撼动的。

自1970年代末期,英特尔推出的8088处理器被IBM采用后,以英特尔X86架构为核心的微处理器就长期执PC市场之牛耳。

来自Mercury Research的统计数据显示,截至2019年Q4,在x86 CPU市场,英特尔占据84.4%,AMD为15.5%;在服务器CPU市场,英特尔占比95.5%,AMD占比4.5%。差距显而易见,AMD一时半会尚不能威胁英特尔的霸主地位。

虽然英特尔的CPU堡垒依然固若金汤,尤其是服务器CPU方面,但围剿的竞争者并不少。

在AI处理器方面,有英伟达这样的劲敌;x86架构则一直面临ARM架构的挑战,比如,华为鲲鹏和苹果即将推出的Mac处理器Apple Silicon。

英特尔x86系列的辉煌,能否在与后起之秀的竞逐中延续?

从财报来看,英特尔2020年第二财季单季营收197.3亿美元,同比增长20%;调整后每股收益1.23美元,超出市场预期。

PC业务仍然是英特尔不折不扣的“现金牛”。该业务所处的客户计算部门2020年二季度单季营收95亿美元,同比增长7%。

进入2020年,新冠疫情刺激远程居家办公,个人PC产品需求增加,推动了英特尔业务的增长。Gartner数据显示,今年二季度,全球PC出货量同比增长2.8%,达6480万台。

但2016年以来,英特尔就开启了新的转型之路,重心逐渐从PC业务向以数据中心的业务倾斜。

今年二季度,其数据中心业务营收102亿美元,同比增长34%,在总营收中占比为52%,已超过传统的PC业务。后者的占比已经从原来的80%下降到现在的不到一半。

在研发投入方面,英特尔也不遗余力。过去三年总投入399亿美元,AMD和英伟达加起来才只有127亿美元。虽然英特尔的7nm制程“难产”,但从长期来看,英特尔仍有足够的资源和实力迎头赶上。

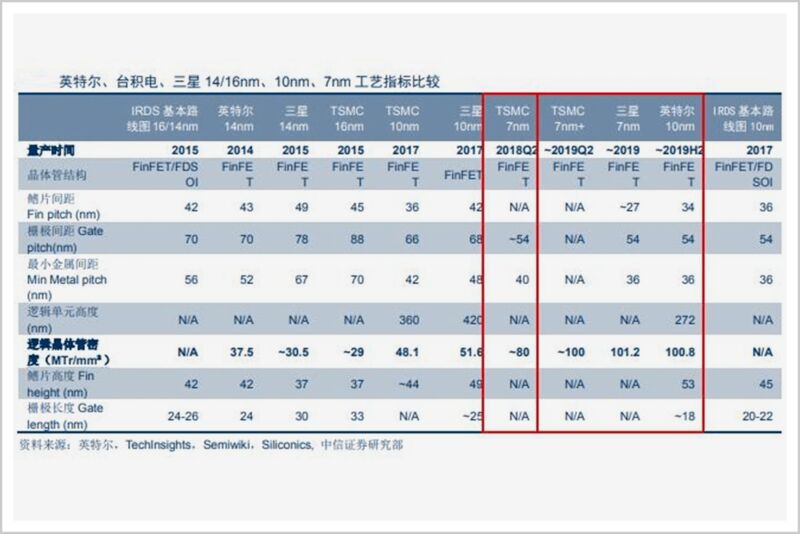

而实际上,英特尔的制程技术并没有太落后于对手,因为制程节点“注水”早已成为了行业的营销手段之一。

比如,英特尔10nm工艺的一些指标,甚至比台积电7nm还要高;英特尔的7nm工艺,更相当于台积电5nm工艺。这也是为什么当AMD用上了台积电7nm工艺时,英特尔还在延用14nm工艺的原因。

恪守游戏规则的英特尔,一直在跟自己死磕,但摩尔定律可能真的不那么“香”了。

处理器、数据业务,让英特尔在短期内依然有稳定的基本盘,确保其持续发展。与此同时,错过了智能手机市场的英特尔,也正加大对AI的布局,给自己的未来铺路。

在第六任CEO布莱恩·科再奇(Brian Krzanich)的带领下,英特尔在并购路上狂奔,斥资近500亿美元布局大数据中心、物联网、5G、无人驾驶、人工智能、云计算等新技术领域,多元化步伐加速,为日后转型奠定了基础。

2016年4-9月间,英特尔破釜沉舟买下5家公司,它们是:自动驾驶汽车安全工具Yogitech,车载计算机OTA技术公司Arynga,视觉处理芯片初创公司Itseez和Movidus,AI芯片初创公司Nervana。随即,英特尔单独成立自动驾驶事业部,在这一领域展开全方位布局。

2017年,英特尔又以153亿美元的高价,收购自动驾驶视觉处理公司Mobileye。

但这些努力能否成为英特尔的下一个增长极,还有待时间检验,并且充满挑战。

比如,英伟达正成为英特尔在AI芯片上最强大的对手。当英特尔涉足智能汽车时,英伟达已经在汽车智能芯片领域落子5年之久。2018年全球人工智能芯片公司榜单中,英伟达稳坐头把交椅。

数据显示,Mobileye去年营收8.79亿美元,虽然相比2017年的2.1亿美元增长了4倍,但其在自动驾驶芯片领域才占据1.9%的市场份额。

一代霸主英特尔,为何难再独领风骚?

归根到底,还是人的问题。

近10年来,AMD一直拥有稳固的管理层,跟英特尔死缠烂打。但英特尔却不断经历着巨大的人事动荡。

2012年11月,CEO欧德宁宣布退休后,英特尔的权杖落入科再奇手中。迫于前任向移动芯片转型的初败,科再奇决定采取激进的人事策略,彻底打破英特尔内部传统的晋升模式。

于是,他先引入了一批“空降兵”高管(如高通执行副总裁伦杜琴塔拉),把COO、CFO换了个遍,以全力向移动和物联网转型的名义,将大批PC业务元老清洗;2016年开始,他再向PC业务老员工开刀,前后裁掉近4万人,引爆了员工的抵触情绪。

虽然英特尔内部管理高度僵化,但组织架构上的大动干戈,并没有换来组织和战略上的“活力”:在制造上,坚持IDM模式;芯片上,祖传x86架构。

一边,移动新业务在惨烈竞争中上不去;另一边,还要靠PC老业务续命。

结果2018年,科再奇因性丑闻被扫地出门的背后,全是高层内斗不止的浓重气息。

今年,科再奇之后匆忙上任的罗伯特·斯旺已履职一年,但英特尔营收增速下滑势头不减,中美关系和疫情更是带来不确定性。要知道,在2019年英特尔720亿美元的营收中,中国贡献了28%。

“现在已经不是属于英特尔的辉煌时代。”英特尔CFO乔治·戴维斯曾承认,英特尔已经落后多家竞争对手,追赶至少需要两年。

英特尔当然会奋力追赶,但对手们显然也不会原地踏步。因此,即便底子依然够厚,已经不断错过机遇、陷入被动的英特尔,真正被甩出舞台,也不是没有可能的事。