分拆上市成潮流?成大生物科创板过会,还有近10家药企有分拆上市计划。

贝壳财经原创出品

记者 阎侠

编辑 李薇佳

近日,辽宁成大披露了控股子公司成大生物拟在科创板上市成功过会的消息,这意味着,成大生物有望成为“A拆A”第一股。

作为老牌A股上市公司,辽宁成大的业务分为医药医疗、金融投资、供应链服务(贸易)和能源开发四大板块,而其控股子公司成大生物主要从事人用疫苗的研发、生产和营销工作。

据新京报记者不完全统计,今年以来,已有40多家A股上市公司发布了关于分拆子公司上市的相关公告,其中将近10家属于医药行业,比如丽珠集团、长春高新、华兰生物、延安必康、科伦药业、乐普医疗、天士力等。

有业内人士表示,分拆上市是企业资产重组的方式之一,“分拆与主业相关性不强的业务,不仅有利于聚焦主业、提高经营效率,也拓宽了公司的融资渠道。”

01

成大生物或成“A拆A”第一股

曾欲赴港上市

9月25日,辽宁成大生物股份有限公司(简称:成大生物)成功过会,也使其有望成为“A拆A”第一股。成大生物本次选择在上海证券交易所科创板上市,而其母公司辽宁成大(辽宁成大股份有限公司)已经于1996年在上海证券交易所主板上市。

公开资料显示,成大生物是一家专注于人用疫苗研发、生产和销售的生物科技企业。2017-2018年,成大生物的人用狂犬病疫苗产品销量连续两年位列全球第一名;2018-2019年,成大生物的疫苗产品出口额连续两年位列中国疫苗生产企业第一名。

成大生物的核心产品包括人用狂犬病疫苗及乙脑灭活疫苗,成大生物的人用狂犬病疫苗为目前中国唯一在售的可采用Zagreb 2-1-1注射法的人用狂犬病疫苗产品,成大生物的乙脑灭活疫苗为目前中国唯一在售的国产乙脑灭活疫苗产品。

根据辽宁成大2019年年报,其生物制药业务由控股子公司成大生物负责开展,主要从事人用疫苗的研发、生产和营销工作。

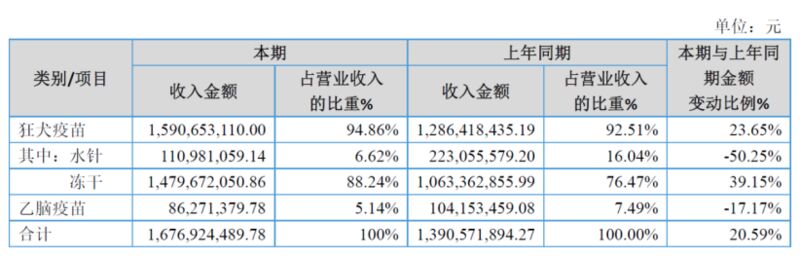

2019年,成大生物实现销售收入16.77亿元,同比增长20.59 %;实现税前利润8.44亿元,同比增长14.76%。2019年,成大生物狂犬疫苗收入金额为15.9亿元,占营业收入的比重为94.86%。

2017年至2019年,成大生物累计现金分红总额为78708万元,占报告期累计归属于母公司股东的净利润41.38%。

新京报贝壳财经记者注意到,成大生物此前曾欲赴港上市。

2018年5月4日,辽宁成大收到其控股子公司成大生物的通知,成大生物董事会审议通过相关议案,成大生物拟发行境外上市外资股(H 股)并申请在中国香港联合交易所有限公司主板挂牌上市。

2019年3月7日,中国香港联合交易所有限公司上市委员会召开会议审议了成大生物的上市申请,成大生物于会后收到中国香港联合交易所有限公司聆讯后的行政安排通知。

不过,在2019年7月30日,成大生物却发布公告称,“鉴于市场环境的变化,经审慎研究,公司第三届董事会第十六次董事会决议、第三届监事会第十次会议审议通过《关于公司终止发行H股股票并在中国香港联合交易所上市的议案》,拟终止H股发行并上市的申请。”

02

狂犬疫苗毛利率超80%

拟募资逾20亿加强主业

成大生物目前主营业务收入主要来源于人用狂犬病疫苗及乙脑灭活疫苗的生产和销售,2017年、2018 年和2019年,成大生物人用狂犬病疫苗的收入占比分别为90.10%、90.51%和93.46%,产品结构相对单一。

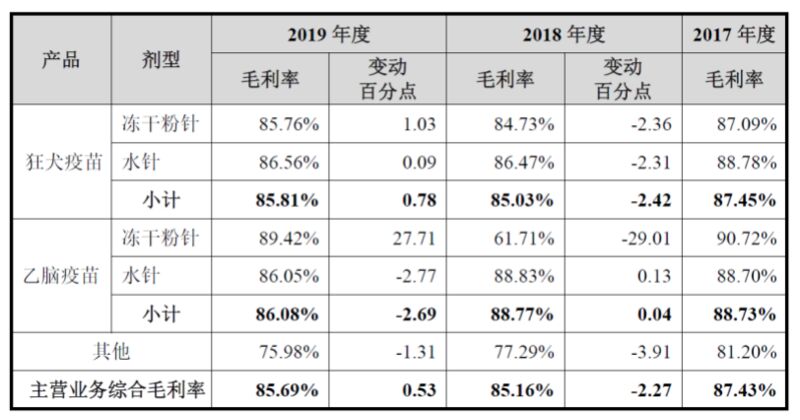

2017年至2019年,成大生物主营业务收入规模与经营业绩持续增长,综合毛利率保持在80%以上。

成大生物的产品不仅在国内销售,也早已远销海外,“主要出口至泰国、菲律宾、埃及等一带一路国家,主要覆盖南亚和东南亚地区。”

本次在上交所科创板上市,成大生物拟募资超20亿元,用于辽宁成大生物股份有限公司本溪分公司人用疫苗一期工程建设项目、辽宁成大生物股份有限公司人用疫苗智能化车间建设项目、辽宁成大生物股份有限公司人用疫苗研发项目和补充流动资金项目。

成大生物表示:公司本次公开发行募集资金投资项目紧密围绕公司的主营业务,是公司依据未来发展规划做出的战略性安排。

03

辽宁成大上半年增利不增收

今年以来市值已增超百亿

招股书显示,辽宁成大持有成大生物60.74%的股份,对成大生物具有绝对控制权,辽宁省国资委为成大生物的实际控制人。

辽宁成大的前身是辽宁省针棉毛织品进出口公司,1996年8月,辽宁成大在上海证券交易所发行新股并挂牌上市。目前,辽宁成大的业务分为医药医疗、金融投资、供应链服务(贸易)和能源开发四大业务板块。

2020 年上半年,辽宁成大实现营业收入约81.69亿元,同比下滑8.7%;归属于上市公司股东的净利润约9.51亿元,同比增长26.65%;归属于上市公司股东的扣除非经常性损益的净利润约8.81亿元,同比增长24.66%。

对于营业收入变动的原因,辽宁成大解释称:“主要为大宗商品贸易收入同比减少。”

今年以来,生物疫苗板块整体大涨,辽宁成大的股价走势也很好,其总市值已经从去年年底的232.97亿元,增长至今年9月28日收盘的369.88亿元,累计增长约136.91亿元,涨幅约为58.77%。

04

数十家A股上市公司欲分拆子公司上市

延安必康已被迫终止

2019 年12 月,证监会正式发布《上市公司分拆所属子公司境内上市试点若干规定》,标志着A 股市场分拆上市破冰。

光大证券分析师称:“并购和分拆上市都是企业资产重组的方式,但代表两种不同的战略。通过并购,上市公司可以拓宽产业链,在更大的平台上实现协同效应;而分拆上市则是资产剥离的手段,分拆与主业相关性不强的业务,不仅有利于聚焦主业、提高经营效率,也拓宽了公司的融资渠道。”

上述分析师还提到,有动力进行分拆上市的公司有几种类型:第一,公司资产庞大、业务多元,存在一定债务压力,旗下拥有盈利能力强、处在成长期的子公司;第二,孵化型平台公司,例如腾讯,股权投资组合分布社交、娱乐、金融支付、电商、教育等领域,子公司上市后,母公司可以选择退出持股、获取投资收益;第三,有国企改革诉求的公司,例如混改重点行业电力、铁路、石油、军工等。

据新京报记者不完全统计,今年以来,已有40多家A股上市公司发布了关于分拆子公司上市的相关公告,其中将近10家属于医药行业,比如丽珠集团、长春高新、华兰生物、延安必康、科伦药业、乐普医疗、天士力等。

其中,延安必康已经宣告终止分拆子公司上市。

现代化大型医药企业集团延安必康于2015年12月借壳九九久在深交所挂牌上市。今年3月25日,延安必康董事会审议通过了关于分拆子公司上市的相关议案。然而,也是在今年3月,延安必康因涉嫌信息披露违法违规,被证监会立案调查。8月17日,延安必康收到中国证券监督管理委员会陕西监管局下发的《行政处罚事先告知书》,陕西证监局拟对延安必康及实际控制人李宗松作出行政处罚,“延安必康本次分拆事项已不符合《上市公司分拆所属子公司境内上市试点若干规定》相关规定,因此,公司拟终止本次分拆事项。”