恒大深夜发声:成立24年共借款20523笔,从未有利息晚付、本金逾期归还

25日晚间,中国恒大(03333.HK)发布了一则公司经营情况公告。公告称,公司经营正常健康,财务稳健。相关数据如下:

1、截至2020年9月24日,累计实现销售人民币5049亿元,同比增长11.4%;销售回款人民币4521亿元,同比增长51.3%。截至2020年6月30日,现金余额人民币2046亿元。

2、自2020年9月3日起,公司推出全国楼盘大优惠,计划在2020年9月、10月两个月累计实现人民币2000亿元销售。

3、全国在建项目共866个,均在正常开工建设。

4、今年3月31日起,公司开始坚定不移实施‘高增长、控规模、降负债’的三年发展战略,即实现销售高增长,土地储备规模严格控制,有息负债力争每年下降人民币1500亿元。

截至2020年9月24日,公司有息负债较2020年3月末已下降约人民币534亿元,融资成本下降2.24个百分点,提前归还2020年9月25日以后到期借款人民币435亿元,各项降负债成效积极显著。

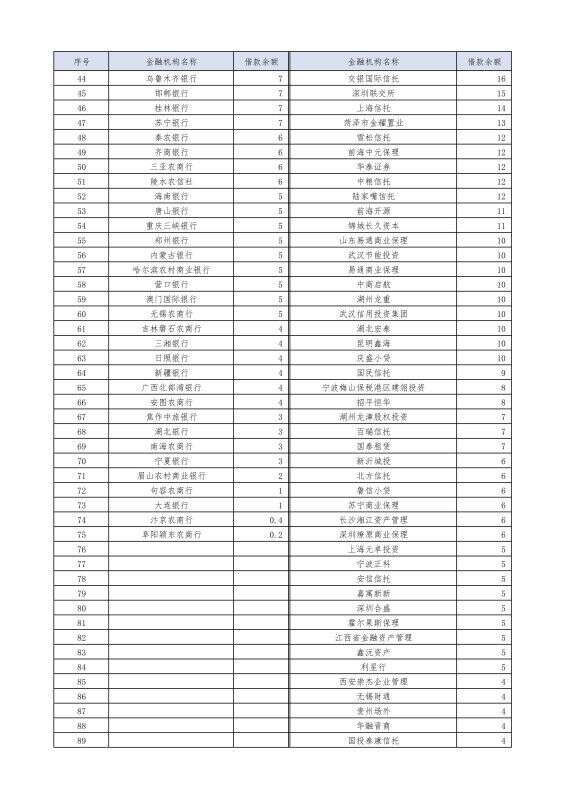

5、公司成立24年来,共计借款20523笔,从未出现利息晚付、本金逾期归还的情况。

资料图,图文无关(来源:恒大集团官网)

同日晚间,中国恒大还公告称,拆分物业管理业务上市事项,已获香港联交所批准。物业管理业务的正式上市申请将在短期内向联交所呈交。

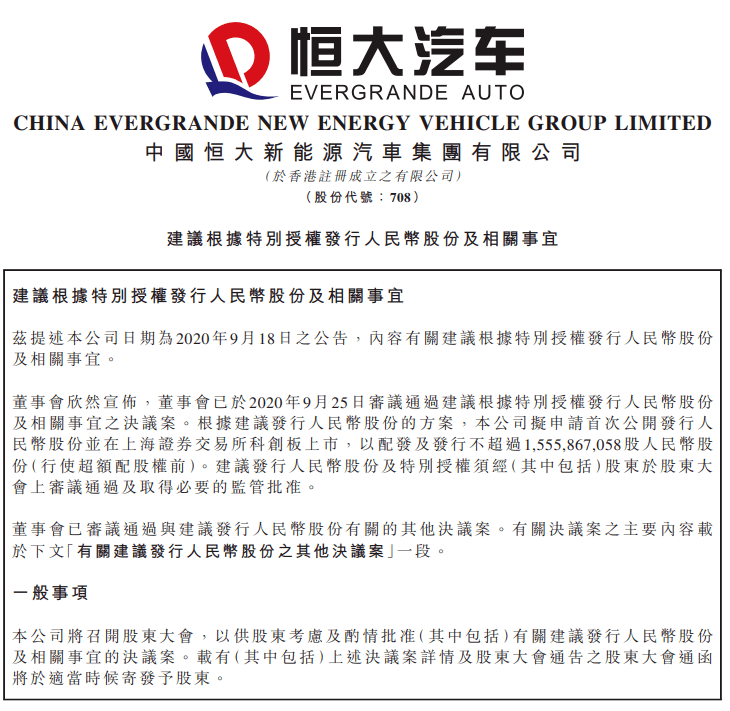

此外,恒大汽车25日晚在港交所公告称:

董事会欣然宣布,董事会已于9月25日审议通过建议根据特别授权发行人民币股份及相关事宜之决议案。根据建议发行人民币股份的方案,公司拟申请首次公开发行人民币股份并在上海证券交易所科创板上市,以配发及发行不超过15.56亿股人民币股份(行使超额配股权前)。发售价不低于每股股份25港元,募集资金拟用于新能源汽车研发、生产及营销网络建设项目和补充营运资金。

恒大一纸辟谣声明,戳穿中国房企的小秘密

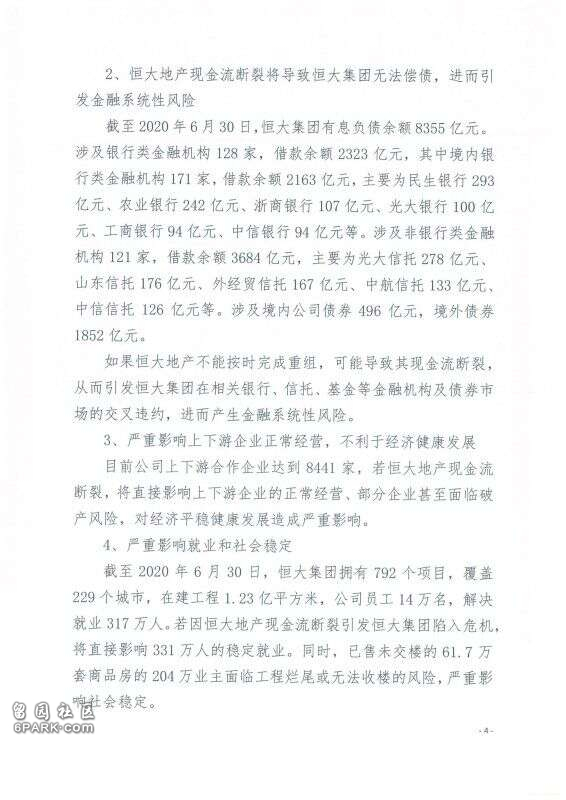

近日,社交媒体上广为流传了一封《恒大集团有限公司关于恳请支持重大资产重组项目的情况报告》的文件,引发关注。该报告称,恒大地产资本金大幅减少,须在2021年1月31日前偿还1300亿元本金并支付137亿分红,资产负债率将大幅攀升至90%以上,可能导致现金流断裂。

这份报告还称,如不能按时完成重组,或引发恒大集团在相关银行、信托、基金等金融机构及债权市场的交叉违约,产生金融系统性风险。

随后不久,恒大集团就在官方网站发布严正声明:

近日,网上流传有关恒大地产重组情况的谣言,相关文件和截图凭空捏造、纯属诽谤,对我公司造成严重的商誉损害。我公司强烈谴责,已向公安机关报案,坚决用法律武器维护公司合法权益。

▲9月24日晚,恒大集团辟谣声明(图/网络)

恒大集团辟谣后,港股中国恒大股价在9月25日开盘后低开高走,最高涨幅一度达7%,只可惜,最后在收盘时还是未能守住,跌了9.46%,报13.78港元。

01

这几天,恒大的一系列操作,乍一看或许有些看不懂,但细品一下,就会发现:冥冥之中都有联系。

对于上述的那份报告,虽然恒大已辟谣,但报告中提到的资产重组案,确有其事。

到底咋回事呢?

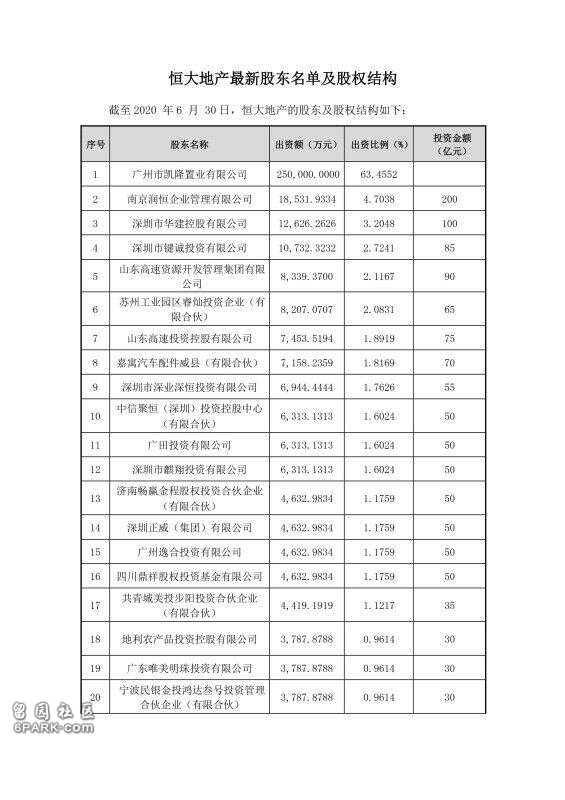

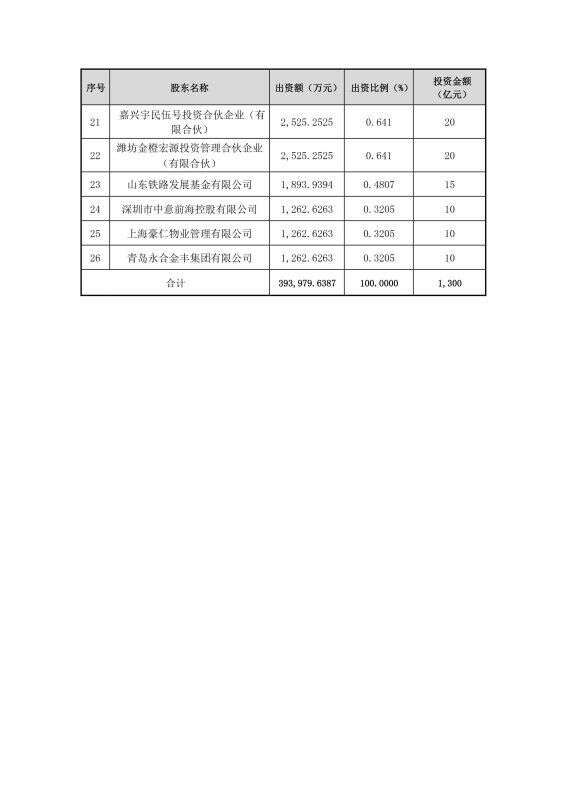

2016年,恒大欲回A股上市,借壳深圳国资控股的一家地产公司深深房A。当时为了满足回A上市的条件,恒大在2017年找了一群战略投资者,投了1300亿,占了恒大地产36.54%的股权。

但之后,房地产融资政策越来越严,这次资产重组,就没有通过监管审核和批准,一拖就是4年。

当初投资者和恒大签了对赌条款,其中明确,如果到2021年1月31日还不能完成上市,投资者有权要求恒大方面回购股权还钱,或者要求恒大免费再补偿18.27%的股权,补偿后战略投资者合计持股就会达到54.81%。

现在,距离2021年1月31日越来越近,资产重组项目还没有动静,恒大自然坐不住了。要知道,如果等到到期偿还相关债务,那恒大的负债率必将再次飙升,确实可能加大风险性。

不过,到期日期的临近,只是恒大压力的一部分,而其真正的压力则在于住建部的“三条红线”。

今年8月,住建部和人民银行在北京召开重点房企座谈会,给重点房企划定了“三条红线”:

即房企剔除预收款后的资产负债率不得大于70%;房企的净负债率不得大于100%;房企的“现金短债比”不得小于1。

而恒大2019年年报显示,恒大的资产负债率83.75%,净负债率为159.3%,现金短债比是0.6。

会上,一共12家房企,恒大就在其中,并且处于踩“三道红线”处红色档。简单说,恒大每一条红线都踩了,如果再因资产重组案未解决,再负债率提高至90%以上,那就真的是雪上加霜。

问题来了,“三条红线”到底意味着什么?其意味着融资紧箍咒的收紧,比如削减相关高负债房企的发债规模。也就是说,如果恒大负债率飙升,也会由此陷入更严重的融资困境,这就成了一道“无解题”。

基于这样的背景,经恒大辟过谣的那份报告里的内容,其实是契合现实情况的,如果真的能在政府帮助下解决资产重组案的危机,那整个恒大“化危为机”的可能性将飙升。

所以,真真假假,假假真真,看似“偶然”的事情,也可能蕴含着“必然”的因素。

恒大这“虚惊”一场,未必是真的“虚惊”。

02

据不完全统计,今年上半年,围绕恒大的资金链断裂问题已出现过五六次。

知晓了这些情况,恒大今年很多行动的内在逻辑,也就随之清晰。

今年年初,恒大提出降低2020―2022年有息负债总额的计划。资料显示,截至2020年6月底,恒大有息负债规模已较3月底减少了约400亿元,预计全年降幅将在千亿元左右。

2月,恒大还推出了一系列购房优惠政策,比如部分房源七五折优惠等。

9月初,恒大董事会主席许家印又下达指示,恒大全国楼盘全线7折,且要求恒大在“金九银十”两个月,单月销售额均要冲刺千亿。

不仅如此,9月17日,恒大还提前偿还了15.65亿美元(约合人民币106亿元)的外债。

9月25日晚间,恒大又发布公告称,集团已经收到港交所批准分拆物业管理业务的上市申请。

▲9月25日晚,恒大发布公告称,已收到港交所批准分拆物业管理业务的上市申请(图/网络)

这些行动的真正目的,都是为了降低债务水平和融资成本。

恒大近期行动如此频繁,也和资产重组风波形成了契合,所折射出的就是恒大高负债的窘境。而且,此类事件越发生频繁,某种程度上越能验证恒大负债问题的紧迫性和严重性。

不过,从今年恒大的业绩来看,恒大销售逆市大幅增长。截至8月底,恒大累计销售4506.2亿,同比增22%。

据许家印要求,恒大“金九银十”要实现销售2000亿,意味着有望在10月末提前实现6500亿销售目标。如果恒大今年真的完成8000亿内控销售目标,也会在“降负债”上有所体现。

但最后,恒大的资金回笼和降负债的速度,能不能真正跑过危机和风险来临的速度,只有时间能给出答案了。而且,相信这时间不会太久。

03

可即使这次的负债危机能解决,未来恒大的日子,也不一定会太好过。

众所周知,恒大一直以来都是高杠杆融资的高手。高负债的资本结构玩法,以及对金融杠杆的高度依赖如果不彻底改变,风险和危机就总会跃跃欲试。

恒大最近的风波,其实只是国内众多房企陷入负债困境的一个现实缩影。

以“三道红线”为标准,按照财报周期中最新的2020年中报,据亿翰智库数据显示,选取的50家样本上市房企中,有5家企业处于“绿色档”,27家企业踩中一条红线,10家中踩两红线,7家全染红。

在这50家房企中,超过100%的企业有16家,高达三成,其中建发国际集团的净负债率最高,达到247.7%,万科净负债率最低,为27.0%。

至于陷入高负债困境的缘由,不外乎两点:

首先是对金融杠杆的高度依赖,本身就放大了高负债的风险。

其次,风险之下,再加上疫情的影响,让很多房企上半年的销售陷入困局,“高周转”玩不转了,也使得资金回笼不如人意。

在这种现实困境下,在“三道红线”的明确约束下,多管齐下降杠杆,成了房企们的普遍追求。其中,想方设法清库存,向市场回收资金,或许是下半年的主流。

不过,即使如此,一些房企也不愿意像恒大那样,走向打折促销的路子。比如,9月17日,河南省房地产业商会会长闭门会召开,明确表示“打折弊大于利,不带头降价”。但这样的硬气能持续多久,就很难说了。

到底是负债向打折低头,还是打折向负债低头,房企们恐怕得早点做出决断,毕竟留给他们的时间不多了。

最后,引用万科集团董事会主席郁亮的一句话:“2012年招拍挂制度之后,中国房地产从土地红利阶段进入了金融红利阶段,而‘三条红线’开始,就是管理红利时代。”

说白了,以后的房地产,拼的是管理能力,比如成本控制能力,资金周转能力和产品品质的把控能力等。而稳健良性的发展状态,也才是未来房企追求的大方向。

图源:图虫创意(除署名外)