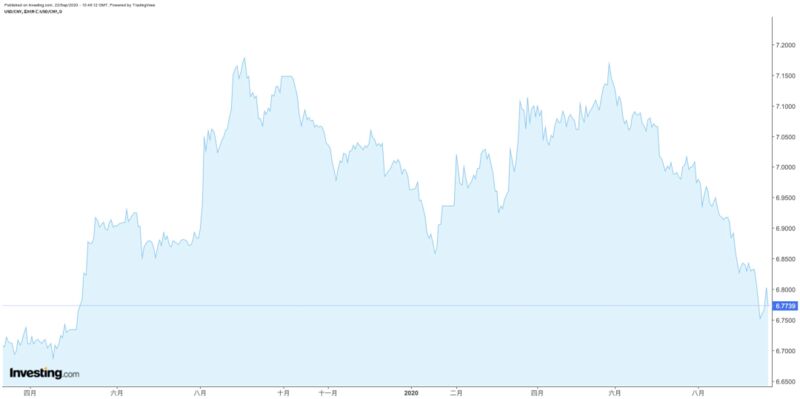

今年的人民币市场风云诡谲。 从5月27日下探到年内低点7.1765之后,人民币对美元突然急转向上,气势如虹。7月9日升破7.0大关,8月26日升破6.9,9月15日继续突破6.8关口,9月17日早盘一度冲高至6.75关口,创16个多月以来的新高。

(人民币升值到了去年5月份的水平)

攻势持续了整整三个月,反弹近4200个基点,涨幅突破5%。

大投行纷纷看涨人民币可以突破6.5,甚至达到6.0的水平,专家们说人民币进入了长期升值通道了。

但就在上周五,强势的人民币突然意外下跌。

在这三个交易日里,人民币上蹿下跳,一度跌破6.8关口,从高点到低点变动超过500个基点。人民币中间价也跌到了一周低点,且弱于市场预期。

人民币快速升值的节奏出现了异变。

人民币突然贬值,是因为恐慌情绪的上升。

恐慌不安的源头有两个:

一是欧洲第二波疫情已经卷土重来。

市场越来越担心政府可能会再度采取封锁措施,再加上全球各大银行又一次出现了洗钱的丑闻,所以金融股带动全球股市下跌,今年来更加强势的欧元也跌了。在避险情绪的蔓延下,美元指数一路反弹。

二是中美消息面一直在制造不确定性。

甲骨文和Tik Tok的交易究竟能不能得到两国政府的点头答应,至今仍无定数。中国的不可靠实体清单中有多少美国公司,扣动扳机之前犹豫不决,市场担忧也随之加重。而台海局势又在升温,两国关系毫无缓解势头。

美元走向和中美博弈,左右了短期人民币的走势。避险情绪如果不退,美元则会进一步上涨。

现在市场情绪非常谨慎。

美联储主席鲍威尔从周二晚开始,将连续三天在国会上就美联储应对疫情发表证词。市场密切关注着鲍威尔的证词,市场波动肯定不小。

中美之间也不明朗,特别是美国大选已经进入倒计时六周。现在选情胶着,甚至有担忧大选将会出现争议性结果,酝酿巨大风险,比如特朗普一旦微弱落败,可能会宣布不承认选举结果。

候选人的外交政策也给汇市带来了风险,德意志银行首席国际策略师Ruskin认为,人民币和俄罗斯卢布是受到政治力量影响最大的两个币种,最重要的是,会因为最终当选者是谁而朝相反的方向波动。

这些风险导致了美元作为避险货币的属性会进一步得到巩固。 另外,社科院世界经济与政治研究所研究室主任张明提到,美元还有一个特性——反周期货币。美元指数走势与全球经济增速之间总体上呈现出一种负相关。在全球经济增速显著反弹之前,美元指数不会太弱。

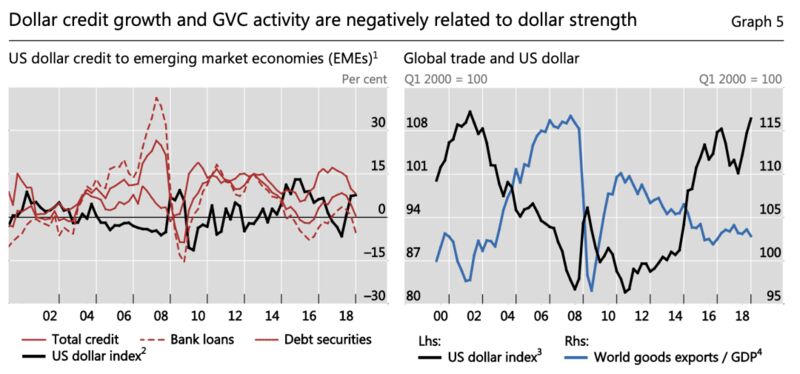

国际清算银行的研究表明,强势美元与全球贸易、新兴国家的信贷增长都存在明显的负相关

外汇市场交易永不停息。

这种瞬息万变的高频交易数据意味着,短期汇率变动是投资标的中最复杂、最难预测的。

唯一可以确定的是,人民币短期不确定性正在飙升,接下来出现震荡不可避免。

长期来看人民币究竟是涨还是跌,专家们的分歧越来越大。

“人民币不仅已经跌透,而且已经跌过了,未来人民币将会进入较长的升值过程。”

向来能在市场上引起轰动的高善文对人民币未来表示信心十足。他认为,证据来自两个方面,中国出口份额开始逆势上升;美元汇率处在贬值趋势之中。

如果要探究人民币这三个月来的升值,我们可以找到这些原因:

中国经济的复苏领先全球;

中国抗疫策略使得出口企业快速回复,完备的产业链帮助中国抢占更大的市场份额;

美国放水导致美元的持续贬值;

中美利差处于高位,人民币资产更有吸引力。

但是这些因素并非一成不变的,所以高博的观点并不能完全站住脚。

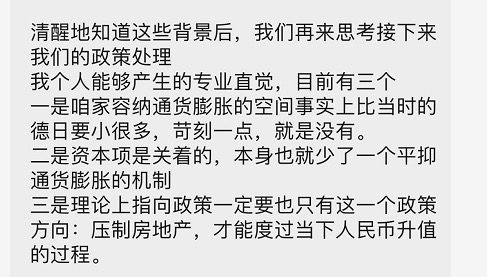

比如天风证券的首席经济学家刘煜辉就认为,不能为了解释人民币汇率升值的存在,而生搬硬套地分割地去看经济恢复、出口贸易、境内外息差。不看两大“紧约束”基本背景,来谈当下人民币的升值,都是瞎扯。

所谓的两大“紧约束”,第一是人民币汇率三年前或更早就巳经出现了名义汇率和真实汇率的裂口,且裂口张开发散不收敛。这就是说外升内贬,人民币对内购买力下降得厉害。第二就是严格的资本项管制,用大坝把水拦在了境内,名义汇率维持在“7”。

恒大首席任泽平则把话说得更圆满了一些:

短期来看,以双向波动为主,人民币短期既有升值支撑也有阶段性贬值压力,但不存在大幅贬值的基础。长期来看,中国经济韧性强、物价稳定、系统性风险得以控制、人民币国际化程度增强,若推动新一轮改革开放,人民币具备升值基础。

在首席们交锋之时,我们再来看看高层智囊们对人民币升值是什么态度。

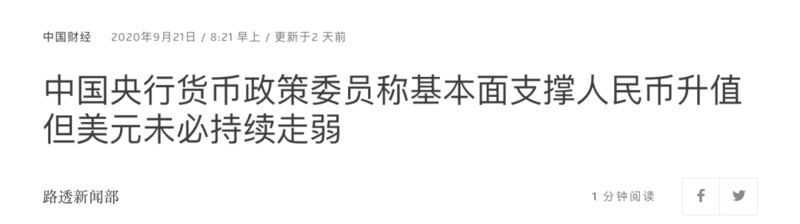

中国人民银行货币政策委员会委员马骏在采访时强调:

“人民币对美元升值还是贬值,在很大程度上取决于未来一段时间中国经济环比增速与美国经济环比增速哪个更强……未来六个月,美国经济的环比恢复的速度可能会赶超中国。从这个意义上讲,美元未必持续走弱。”

他还特别科普了一下美元的常识:美元的国际地位是在相当长期的历史过程中形成的,不会因为一段时间内的汇率贬值或升值受到影响。

任何其他货币想要挑战美元的地位、成为主要的国际货币,还要考虑如何克服“网络效应”。因为用美元的人越多,全球就越依赖美国网络带来的便利性,美元的地位就越稳。

国务院发展研究中心金融研究所副所长陈道富认为,这次人民币升值和美元贬值有极大关系,未来全球格局相对动荡,人民升值还不成趋势性。

外管局原国际收支司司长管涛写了一份研报,他认为,目前境内外市场人民币汇率升值趋势尚未确立,但在全球大放水背景下,中国可能面临新一轮资本流入以及由此带来的人民币升值压力。

中国究竟要怎么应对?

“在灵活汇率机制下,缓解汇率升值压力没有好的答案。

坚持正常的货币政策空间,维持高利率,容忍汇率过快升值,可能会打击中国出口,促使国内需求向外转换,并加速国内产业转移;如果随大流采取低利率政策,阻止汇率过快升值,又可能会带来信贷膨胀、资产泡沫甚至通货膨胀的风险。

需要采取一揽子措施,包括坚持制度型对外开放,深化汇率市场化改革,推进金融双向开放,加快国内资本市场建设,健全宏观调控机制,以及加快经济转型升级。”

不过,央行调查统计司原司长盛松成则认为,汇率制度无需大变动,现在应该警惕短期资金的大量流入,因为短期资金大量流入可能提高输入性的通货膨胀压力、推高国内资产价格。

“要高度关注短期资金对国内金融市场的冲击,不能一放了之。”

与此同时,“我们自己更不应该给自己设限,而应鼓励企业去投资国外的实体经济。相反,我们如果限制住我国企业对外投资,而让大量资金流进来,最后的结果很可能是几个月后短期资金大量流出,这个过程中,我们还被剪了‘羊毛’。”

目前来看,官方对于人民币升值的态度是谨慎但不排斥的。

虽然过往经验证明,人民币升值对中国经济确实具有紧缩效应,出口竞争力降低,造成产出下降,与此同时热钱流入,导致房地产等资产上涨,经济脱实向虚。但是此轮人民币升值的背景和过去大不相同,中美博弈越是激烈,中国在吸引外资、推进人民币国际化这方面的主观意愿就更强。

不难看出,人民币升值过快对于我们多数人来说是伤害值巨大的事情。

大量国际热钱持续流入中国,难以避免会带来资产泡沫。

如果中国本身通胀不高,那这些钱至少在一段时间内还能待着不动。

可是按中国现在的通胀情况,加上本身国内的钱又很难出去,那么这些国际热钱进来之后肯定会买资产,买股买债。

不过,本轮楼市因为调控原因很难再现08年之后的那种盛况。媒体报道,最近二三线城市房贷现收紧迹象,不仅房贷利率较高,而且上调了二套房贷款首付比例,部分银行直接按了“暂停键”。这是信贷收缩、抑制资产泡沫的举动。

总之,中国既有通胀之忧,也有资产上升过快的风险,应对的压力不小。

因此,即便全球不确定性加大,现在也不是空仓的好时机。

这轮全球大放水的财富效应已经显现。

比如,美联储报告显示,美国家庭净资产增加7.6万亿美元,增幅为6.8%,达119万亿美元。美国家庭净资产超越疫情前巅峰水平,主要就是得益于股市和楼市反弹。

也就是说,如果一个美国中产,在疫情之后不积极做多,不争取获利,那么他和身边中产的差距就会越拉越大。

在新一轮资产泡沫的洗劫下,又有多少人会掉队呢?