昨夜央行副行长范一飞在金融时报刊发文章《关于数字人民币M0定位的政策含义分析》,指出数字人民币将不计付利息;今天人民币汇率开盘即跳涨近300点,连续收复了6.8和6.79两大关口;同时,市场高度关注的9月“麻辣粉”MLF超额续做未降息,意味着全面降准概率下降。

今天人民币发生了几件大事,这些变化将关系到几乎每个人,金融圈君为圈粉们一一解读。第一件大事:人民币涨疯了!暴涨4000点

9月15日,在岸人民币对美元汇率开盘跳涨近300点,连续收复了6.8和6.79两大关口。从今年5月份末以来,人民币开启升值趋势,离岸人民币来看,从5月底以来,升值了4100多点。简单测算,一个居民假如换汇10万美元,需要71.9万人民币,到了今天最低只要67.8万,相差超4万人民币。

受人民币升值利好推动,A股和港股今天明显表现强势,其中富时A50期指一度跳涨1%,最终沪指收涨0.51%,深成指涨0.93%,创业板涨0.88%;港股恒生指数涨0.37%,人民币升值概念股全线大涨,东航涨3.05%,南航涨2.76%。

第二件大事:央行刊文,数字人民币不计付利息!网友炸锅...

9月15日,央行副行长范一飞发表《关于数字人民币M0定位的政策含义分析》的署名文章。该文指出,从M0的费用体系看,数字人民币是央行向公众提供的公共产品,不计付利息,央行也不对兑换流通等服务收费。

有不少小伙伴会问,我使用支付宝的“余额宝”、腾讯微信的“零钱”支付,即可以直接支付,不支付的时候还有利息,为什么要用不付利息的“数字人民币”呢。

根据记者想多位业内人士沟通了解,数字人民币仍在深圳、苏州、雄安新区等地大规模试点,四大行在各自开发了自己专有的数字人民币App,有的银行开发的App就叫“数字人民币”,有的银行则比较“调皮”,使用了某一种知名国宝级动物命名(目前还不好直接透露)。

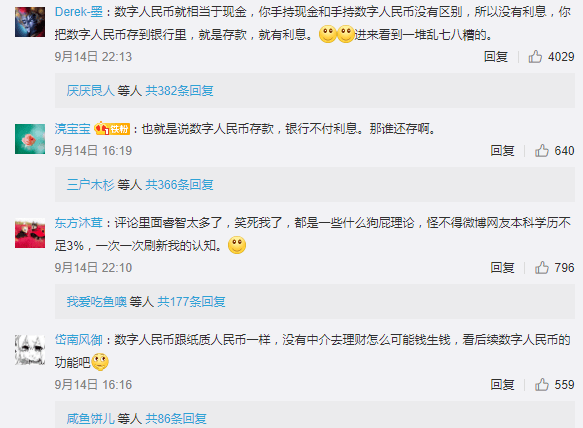

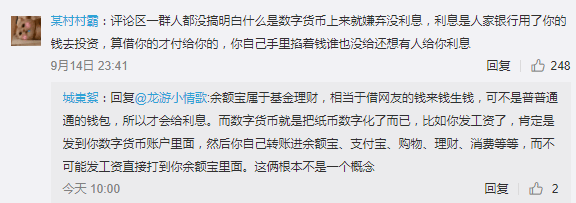

对于数字人民币不计付利息,网友在微博炸锅了:

那么,该如何理解“数字人民币不计付利息”呢?

“数字人民币”为什么不计付利息,因为它替代的是我们日常所使用的现金,而现金本来就是没有利息的。

央行副行长范一飞在文章中指出,数字人民币不计付利息,具有非盈利性,追求的是社会效益和社会福利最大化。原因在于,数字人民币主要定位于M0,是法定货币的数字化形态。

所谓“M0”,是指全国机关、团体、企业、部队、事业单位和居民个人在某一时刻持有的现金总量。M0全称是“流通中货币”,可以随时用于支付,和M1(狭义货币)、M2(广义货币)是央行每个月都会发布的金融统计数据。其他国家也有M0,但含义不太一致,比如美国由于居民储蓄率极低,所以M1接近于M0;而中国的居民储蓄率极高,所以M1和M0相差很大。

为了管理M0现金,央行每日需要调拨纸钞,由专门的金融押运公司持枪武装运送至各大银行营业网点,每晚再派车回收。中国人民银行在全国设总库、分库、中心支库、支库四级发行库,负责保管人民币发行基金,中心支库和支库向商业银行投放发行基金后,现钞通过商业银行在市场上流通。

自从人民币于1948年12月1日正式开始发行以来,截至2020年8月31日,流通中货币(M0)已经增加至余额8万亿元。人民币现金就是通过这一方式日复一日年复一年,通过这一方式运送到每一个人的手里。

毋庸讳言,这种发行方式非常辛苦,而且成本还很昂贵。此外,押运人员年龄也偏大。

从宏观层面,纸币支付方式也给反洗钱工作带来了挑战。因为纸币支付是基本全程“匿名”,要想追踪一张纸币的踪迹,技术上很难实现。例如,目前全球纸币中面值最大的是欧洲的500欧元(约相当于4000元人民币)面值纸币,远高于美元最高面值100美元、人民币最高面值100元。这种500欧元“超大面值”的货币却经常被用于洗钱、行贿、逃税等有组织犯罪领域,最终欧盟在2019年停止发行500欧元纸币。

而且,移动互联网崛起后,移动支付成为社会主流支付方式,购物、打的、电商都是用微信支付、支付宝或云闪付支付。“无现金”支付快速发展,这使得M0现金也要跟上新的形势,也就是数字化。

因此,央行数字货币推广的动力之一是,基于人民币现金的支付、交易、反洗钱等,在现代社会的管理难度越来越大,成本也越来越高。

不付利息还要用吗

根据21金融圈记者了解,数字人民币在转账、缴费等场景外,也已开始测试“信用卡还款”这一流量入口级别的场景。

这些功能,看上去和现在常用的微信支付、支付宝、云闪付并无二样。既然如此,为何还要继续开发?目前,“数字人民币”还在大规模内测阶段,距离落地还很远。但从监管透露的一些信息中,可见端倪。

范一飞指出,随着电子支付特别是移动支付的迅猛发展,较好地满足了经济发展需求,也培养了公众使用电子支付工具的习惯。但这种以商业银行存款货币为基础的电子支付工具,基于账户紧耦合模式,在应用场景覆盖面、普惠金融、支付效率、用户隐私保护和匿名支付等方面仍有较大提升空间。

由于数字人民币仍在内测,场景不多,目前可讨论的部分是用户隐私保护和匿名支付。

此前,微信支付、支付宝的模式是“三方模式”:第三方支付公司通过虚拟账户绑定银行卡,同时支付公司也在多家银行开设账户,通过虚拟账户和多家银行之间“直接连接”最终在自有账户内完成模拟跨行汇款。这种支付、清算功能合体,屏蔽了央行和银联,不利于金融风险的把控。因此央行2017年要求第三方支付“断直连”,并最终全额缴付备付金,最终“三方模式”变成“四方模式”,交易路径演变为“支付宝/微信→商户→收单机构→清算机构(网联/银联)→支付宝/微信”交易路径。

在上述支付模式下,交易在每一个环节被追踪、留痕,商业机构实际上较为全面的掌握了个人交易的位置、产品、金额、时间等交易数据,从而实现对个人完整的“画像”,这种基于大数据的广告、营销已经出现不少侵犯个人隐私的案例。

范一飞在署名文章中指出,数字人民币采取可控匿名机制,人民银行掌握全量信息,可以利用大数据、人工智能等技术分析交易数据和资金流向,防范打击洗钱、恐怖融资和逃税等违法犯罪行为,有效维护金融稳定。

根据监管官员对数字人民币设计理念的阐述,该模式遵循“前台自愿、后台实名”的原则,以此实现可控匿名性。这一匿名性是否使得个人隐私数据不再被各大商业机构过度追踪和查询,例如在消费、支付时实现一定程度的匿名性,是未来值得期待和探讨的。

第三件大事:央行9月MLF超额续做未降息,全面降准概率下降

因为近期同业存单利率持续走高,市场高度关注9月MLF的操作情况。

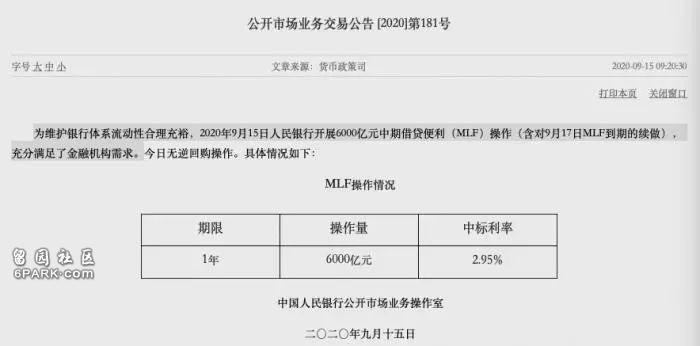

9月15日,央行公告称,为维护银行体系流动性合理充裕,2020年9月15日人民银行开展6000亿元中期借贷便利(MLF)操作(含对9月17日MLF到期的续做),充分满足了金融机构需求。今日无逆回购操作。此次一年期MLF操作中标利率为2.95%,持平于上次。

Wind数据显示,今日有1700亿逆回购到期。此外,9月17日到期的MLF规模为2000亿,意味着央行此次净投放流动性2300亿。

江苏一位银行资金交易员称,目前同业存单利率依旧坚挺,六个月存单都已经超过2.95%了,一年都3%以上了,这次拿MLF很合算,关键是央行愿意给多少。

对银行而言,MLF是偏长期的稳定负债,且目前MLF成本已经明显低于存利率单。本月MLF加量续做,向市场传达央行维稳资金面的明确信号,缓和市场对银行长期负债缺乏的担忧,同时有利于中短端利率的企稳。

东方金诚首席宏观分析师王青表示,本次MLF增量续做,可能也意味着短期内央行实施全面降准的可能性下降。全面降准是向各类商业银行补充中长期流动性的最直接手段。但在当前货币政策更加注重稳增长与防风险之间平衡、房地产调控整体趋紧的背景下,9月实施降准不利于稳定市场预期。

此次MLF操作利率保持不变,意味着9月LPR报价大概率不变。一是央行的政策利率不变,二是银行资金成本未见明显下行。

市场利率方面,DR007在2.18%左右,DR001在1.80%左右,仍保持在相对平稳的状态。

2019年8月,央行推进贷款利率市场化改革,改革后LPR参考MLF,贷款利率则锚定LPR。其中,LPR每月20日(遇节假期顺延)报价。同时MLF操作日期也逐步固定:今年以来,MLF几乎都是每个月15日操作,遇节假日顺延。

相关报道:人民币又大涨,一天升破两道关口!影响有多大?

短短3个多月,人民币对美元大幅升值。5月末以来,人民币对美元汇率涨势如虹,涨超4000点。

9月15日,在岸、离岸人民币对美元汇率盘中连续突破6.79、6.78两道关口,创下近16个月新高。

人民币涨势如虹,有何影响?

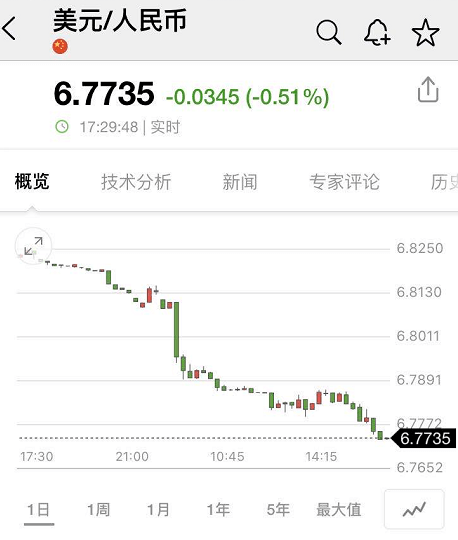

在岸人民币对美元汇率今日以6.7945开盘,开盘小幅下跌后,一路震荡上涨,截17点29分,在岸人民币对美元汇率报价6.7735,大涨345点。

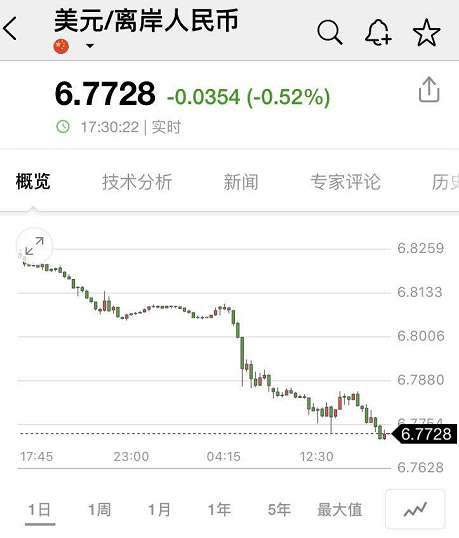

离岸人民币对美元汇率今日以6.8089开盘,截至17点30分,离岸人民币对美元汇率报价6.7728,大涨354点。

今年人民币对美元汇率在5月底降至最低点后,6月初出现大幅反弹,连续多个工作日大幅上升,随后汇率出现小幅度的双向波动。然而在7月6日当天,人民币对美元汇率再次发力,当日涨幅接近500点,随后人民币震荡下行,但并未扭转汇率整体上升趋势,在7月末,人民币对美元升破7关口。

进入8月以来,人民币对美元上涨势头不减,接连打破多个阻力位,从月初6.98附近涨至6.85左右。当月,在岸人民币对美元涨幅1.81%,起始价和最终价价差超过1000点;离岸人民币对美元涨幅2.04%,起始价和最终价价差为1418点。

整体来看,短短3个多月,人民币对美元大幅升值。5月29日至8月31日,在岸人民币对美元涨幅4.28%,起始价和最终价价差为3025点,盘中最高最低价差3154点;离岸人民币对美元涨幅4.49%,起始价和最终价价差为3233点,盘中最高最低价差3324点。

人民币对美元汇率虽然在9月初有小幅回落,但近几日重回涨势。

东北证券首席宏观经济分析师沈新凤告诉每日经济新闻(微信号:nbdnews)记者,近期人民币对美元的升值是6月以来升值趋势的延续,其基本面的原因是相比于美国以及其他主要经济体,中国率先控制住了新冠肺炎疫情、经济逐步修复、货币政策宽松但更加克制,尤其是6月以来中国货币政策出现了边际收敛,人民币资产吸引力增强。

图片来源:每日经济新闻 刘国梅 摄

人民币汇率的走势,对大类资产配置有何意义?国金证券分析师边泉水和段小乐表示:

第一、中美利差可能持续保持较高水平,甚至进一步走阔。短期来看,尽管美债收益率短期存在上行动能,但中国国债收益率的上行动力可能更强。长期来看,中美潜在增长率的差异扩大,可能导致中美利差的结构性走阔。

第二,人民币资产的吸引力得到支撑。

第三,中国国债对外资吸引力上升。中国国债收益率是全球主要经济体中最高的,叠加汇率升值溢价后,对外资吸引力进一步上升。

第四,外资流入有望对A股形成长期的支撑。

美元指数持续低位震荡

近期,美元指数仍持续低位。进入9月,美元指数出现小幅走高,连续6个交易日上涨,但近期略有回落。

边泉水和段小乐认为,美元指数短期低点已现,长期下行压力加大:

第一、前期美元指数为何大幅下行?从货币政策的角度来看,疫情以来美联储的大规模宽松政策是前期美元指数大幅下行的主要原因之一。

第二、短期来看,美元指数可能已经见底(短期指2-3个季度的周期框架)。

第三,长期来看,美元贬值压力加大。原因有三个方面:一是美国经济潜在增长率相对欧元区、日本等经济体的优势有所下降,二是美元的信用和全球霸主地位在逐渐削弱,三是美国“双逆差”进一步大幅上升。

值得注意的是,近期人民币对美元出现持续走强外,欧元对美元近期出现大幅升值,甚至在9月1日当天盘中欧元对美元涨至1.1997,而上一次该汇率触及该水平是在2018年5月,创下28个月以来新高。

中国银行广东省分行王刚表示,上周四,欧洲央行行长拉加德在周四央行会议后的记者会上表示,该行不以汇率为目标。拉加德对欧元区经济的基调也不那么鸽派,欧洲央行上调了2020年经济预期。在拉加德记者会发言后,消息人士称,决策者们同意忽略欧元的涨势,认为汇率大致符合基本面。

而英镑对美元表现相反,近期该汇率出现小幅贬值。王刚表示,上周,英镑是所有货币中表现最差的。脱欧紧张局势再次成为驱动原因,英国和欧盟之间缺乏商业协议的前景推动英镑大幅下跌。