肺炎疫情,加拿大联邦政府花样赈灾,发工资,供贷款,各种放水撒钱,

然后,民意一面倒,朋友圈里也涌现出一批特鲁多的粉丝迷妹。

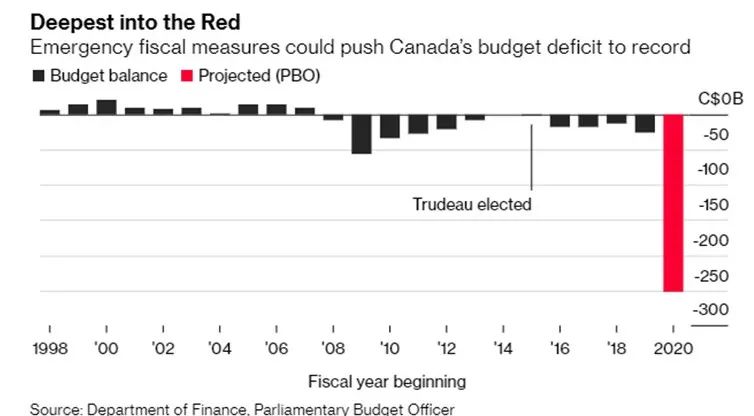

几个月过去了,CERB发完,开始用EI。政府的公共债务马上要超过$1,000,000,000,000,很多人也已经开始焦虑,未来政府将如何填坑?

我认为,政府和民众的关系,顶多只是牧羊人和羊群的关系,并没有梦幻中那么浪漫亲密,也不必有鲜花、掌声、钻戒和承诺。

短期内,牧羊人全力以赴,减少羊群死亡;而长期上,牧羊人要靠剪羊毛,吃羊肉才能生存发展。

为了探究真相,我找来《小明财商》团队会计师 Vivian,对历年的税务政策变化,做了一些整理,果然,发现了一些端倪。

过去几个月,你拿到的每四周 $2,000? 钱从哪里来的? 请你细细品。

接下来,我来转述她的分享。

先上前菜

1. 银行保险箱(Safety Deposit Box-Carrying Charge Deduction) : 2013年 Federal Budget将此减税项目取消

2. 劳工基金(Labour-Sponsored Funds Tax Credit): 在2015年以前,Federal政府允许投资者在LSVCCs上有15%的 tax credit (最大投资额不超过$5,000每年) ,

最多$750的节税。此Tax Credi在2015年减少到10%, 在2016年减少到5%, 在2017年完全被取消

家有小朋友 —— 被掏

3. 孩童免税额(Federal Child Amount Tax Credit): 这项福利起始于2007年,过去18岁以下的孩子,

每个孩子都可以为父母增加$2255的免税额,可惜从2015年开始此免税额从税表上消失;

4. 孩童艺术类福利 (Children's Arts Amount Tax Credit): 2017年之前16岁以下的孩子,每人可以申报多达$500的艺术教育支出,

包括学习乐器、舞蹈及美术等等, 用来抵扣父母的税收; 2016年减半, 2017年完全取消;

5. 孩童体育运动福利(Child Fitness Amount Tax Credit): 截至2015年个人税,每个16岁以下的儿童可以申报最多$1,000参加校外健身,

体育训练等活动的支出,用来抵扣父母的税收; 到了2016年,降到了$500;2017年彻底取消;

6. 公共交通费(Public Transit Tax Credit): 2017年前半年还可以申报,后半年就不允许申报抵税了。2018这一抵税项目也遭到彻底取消;

家有老人——也被掏

7. 抚养65岁以上老人(Caregiver Amount Tax Credit): 从2017年开始将Caregiver Amount, Family Caregiver, Infirm Dependent Caregiver ,

合并为Canada Caregiver Amount。如果抚养65岁以上健康老人就再也没有额外免税额了,除非老人已经不能自理,并且需要医生开具证明;

在校大学生——还被掏

8. 教育和书本费(Education and Textbook Amounts): 对于大专以上的学生,除了可以申报所支付的学费,在校学习的月份数也可以获得额外的免税额。

例如在校全职学习8个月,每个月有$400的Education amount, 加上每个月另有$65的Textbook amount, 共可获得$3,720的免税额;

如果半职在校学习,每个月也有$120的Education amount, 加上$20的Textbook amount。2017年在联邦税表中已把此项完全取消。

安省税表中只有在2017年9月份之前学习的月份数才可以获得免税额 (全职每月$547, 半职每月$164), 并且此免税额在2018年被彻底取消;

9. 学费(Tuition and Education Tax Credits): 终于忍不住在这个重要的免税额上动刀了。

通常支付的学费会同时体现在Federal联邦和Provincial省(我们这里指安省)的税表上来达到抵税的目的。

难过的是从2017年9月份开始学费只能够帮我们抵扣联邦税了,安省在2017年9月5日开始完全取消此税务抵扣项目

夫妻之间——同样被掏

10. 家庭减税或者夫妻分散收入(Family Tax Cut/Income Splitting): 在2017年之前,对于有18岁以下孩子的双亲家庭,

报税时夫妻间收入高的一方最多可以将$50,000转给低收入的配偶,从而降低税阶来获得税务优惠,

最高可以达到$2,000的税务减免。从2017年开始,这一优惠政策已经被彻底取消;

做投资——再次被掏

11. 2017年政府将眼光瞄准以投资为主的保险产品,2017年之前就提出对人寿保险豁免规则进行改革,

最终在2017年1月1日对投资类保险产品中可以在延税免税的税务优惠下进行的投资份额进行了压缩;

12. 捐赠 (First-time Donor’s Super Credit):自2018年1月1日起,首次捐赠者的超级免税额被取消;

13. 从2019年1月1日开始,为了鼓励小企业主不要把税后盈利放在公司里以赚取类似于房租,分红,利息等的被动收入,

而是用于再投资来发展主动经营生意,雇佣更多的员工,采取了Small business Deduction Claw back的新政策。

超过$50,000的被动收入,每$1就会导致Small business deduction 减少$5;

如果被动收入达到$150,000,那么超出的$100,000就会导致SBD limit 减少$100,000*$5=$500,000,意思是原本公司是CCPC符合SBD,

可以享受 13.5%的低税率,由于被动收入超出了$100,000,把SBD limit $500,000 降到了0,就这样与低税率失之交臂了;

下一步,要动哪块蛋糕呢?

Capital Dividend Account?Taxable Capital Gain? Life Time Capital Gain Exemption? 万事皆有可能

其实,哪块并不重要,因为一定是你的蛋糕。

确实个人基本免税额(Personal Amount),基本上同上年相比每年都会有大约1.2%左右的增长

(2019年略微高一点达到2.1%的增长),用于抵消通货膨胀。但是,实际通货膨胀率远超基本免税额增长速度。

必须提醒大家的是,联邦政府每年会有针对性地增加查税力度,通过查税来增加数亿的财政收入是常规做法。

政府随便撒的钱拿着烫手;靠印钞票解决不了长期的经济低迷。

羊毛出在羊身上,最终还是英勇的中产阶级作为纳税的中坚力量扛起填补亏空的重担。

最后,大家别忘记了我们来自迪斯尼世界的土豆先生面对巨大的财政赤字曾经说过的话-------

“The budget will balance itself”

REALLY???!!!

How?Tax and tax, and then, TAX!

能理解了,2015年好莱坞明星上台,看看上面的割韭菜的税务新政,您还会为今年$224的碳税补贴而欢欣鼓舞吗?

最后给大家敲个黑板,受全球疫情影响,股市熔断,市场低迷,人为降息,进入低利率时期,必然导致保险预期回报下降。

某保险公司今天开始涨价,涨幅在5%-27%,其他公司也许会陆续跟进。

个人保单需尽快申请以节约投资成本。合理利用公司盈余做好延税免税投资,以避开被动收入对企业税的影响也相当重要。