格力电器、美的集团半年报在同一天撞车发布后,市场发现,格力电器主营的空调业务“双线失守”。一方面,其空调业务上半年营收413.33亿元,与自己去年同期相比下滑47.89%。另一方面,老对手美的集团空调业务营收达640.3亿元,格力电器被甩下227亿元。

今年上半年,国内空调零售量同比下降14.3%,零售额同比下降26.9%,但格力电器空调销售额同比下滑47.89%,远大于行业均值。

这其实不是美的集团首次在空调业务方面超越格力电器。2015年,在空调行业高库存以及夏季温度不高的背景下,美的集团在上半年的强势出货,带来了428.17亿元的空调业务收入,小幅度领先于格力电器的419.82亿元。

只不过局势在当年的下半年扭转。2015年全年,格力电器的空调业务收入达到837.18亿元,大幅超过美的集团的644.92亿元。

5年过去,历史重现。但这次格力电器若想最终实现全年反超,面临的压力恐将大幅提升。

一位家电行业分析师表示,2020年的最后4个月,或将创下过去十年空调价格的新低,惨烈的价格战即将爆发。

市场期望太高了?

8月30日,2020年半年报公布,格力主阵地告急。

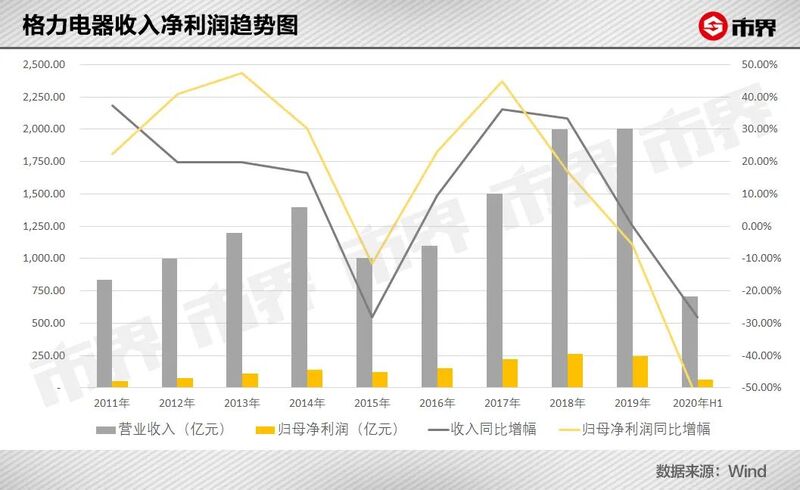

上半年,格力电器收入706.02亿元,同比下滑28.21%;归母净利润63.62亿元,同比下滑53.73%。其中,空调业务收入413.33亿元,同比下滑47.89%。

这是格力电器上市以来最大幅度的下滑。

对比最为明显的,自然是老对手美的。

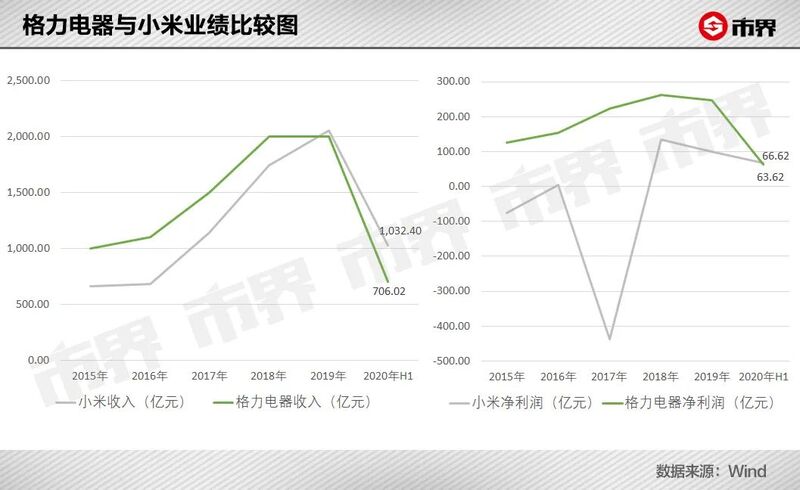

疫情笼罩下,美的集团有多元产品及线上布局“护身”,2020年上半年收入1390.67亿元,归母净利润139.28亿元,分别同比下滑9.56%和8.29%,相比格力电器而言缓和许多。

更重要的是,美的集团鲜少在空调业务收入方面超过格力电器,而2020年上半年二者空调业务收入分别为640.3亿元和413.33亿元,格力电器仅为美的集团的64.55%,这种程度的反超前所未有。

从毛利率来看,二者在2020年上半年都采取了大幅降价的方式来带动销量,毛利率分别下滑5.1个百分点和7.6个百分点,均回到大约2012年的水平。从结果来看,美的集团更大幅度的降价也确实达到了理想的效果。

除此之外,格力电器上半年的数据,还服服帖帖地输给了曾经打赌的对象——小米。

2018年,雷军和董明珠的五年赌约最终以格力电器的小幅领先告终,但2020年上半年,小米继2019年以2058.39亿元的收入超过格力电器后,再次凭借66.62亿元的净利润,以微弱优势超过格力电器。这是相比收入而言更具说服力的一次超越。

然而,格力电器这份即使是全面落后的财报数据,仍然有值得打个问号的地方。

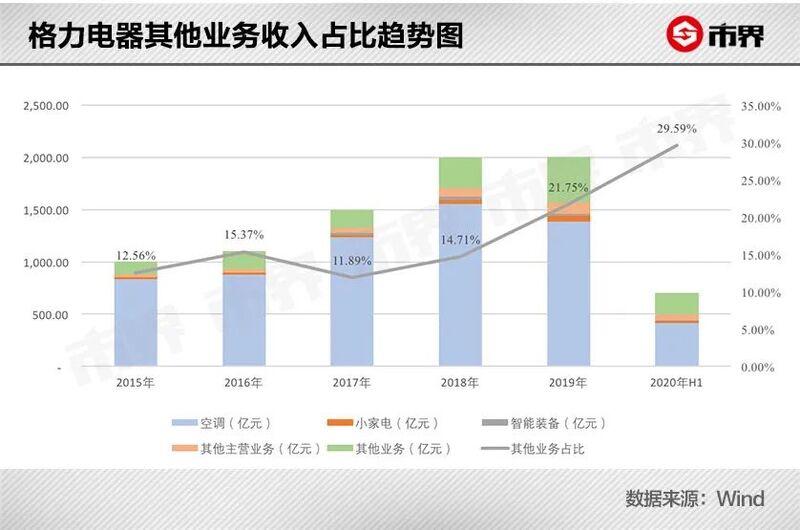

从格力电器2015年之后的收入结构来看,除了空调、生活电器、智能装备等制造主业带来的收入以外,有一项称为“其他业务”的收入占比始终维持在11%至15%之间。但2019年和2020年上半年,这项业务的收入分别同比大幅增长了48.21%和39.19%,在总收入中占比提高至目前的29.59%。

所谓的“其他业务”,其实是大宗原材料集采销售业务,具体就是格力电器为自己的上游供应商统一采购原材料,以发挥规模优势,控制采购成本。这种做法,杜绝了被上游供应商掐住命脉的隐患,与供应商间形成互利的协同。

与此对应的,是格力电器上半年出货受阻,存货金额较上年同期的201.81亿元同比增长28.39%至259.1亿元。

这意味着,格力电器一边面临着存货压力,一边又在为上游供应商大量采购。

上半年格力电器的总体表现并不尽如人意。董明珠认为:这只是长跑中的歇脚,市场对其期望有些太高了。

董小姐,该“还债”了

为什么长期位居国内空调行业第一的格力电器,输在了这个时间点?

过去几年,格力电器在一路向上的同时,也埋下了多元化进展缓慢、线上布局太晚等隐患。在市场需求尚可的时候,这些问题可以忽略不计。一旦碰上疫情下的冷淡市场,问题就集中暴露出来了。

最显著的收入下滑,主要是多元化遇挫导致。

更细致的原因是,疫情下没人敢上门装空调后,格力电器真没啥收入了。

格力电器长期以空调为主要业务,在主营业务中贡献了九成左右的收入。2014年开始多元化发展至今,虽然该有的产品种类基本上都覆盖了,但并不成气候,小家电、智能装备和其他主营业务的收入在总收入中的占比,最高只达到11.87%。

疫情之下,空调业务一旦哑火,没有其他产品可供支撑,整体收入自然大幅下滑。

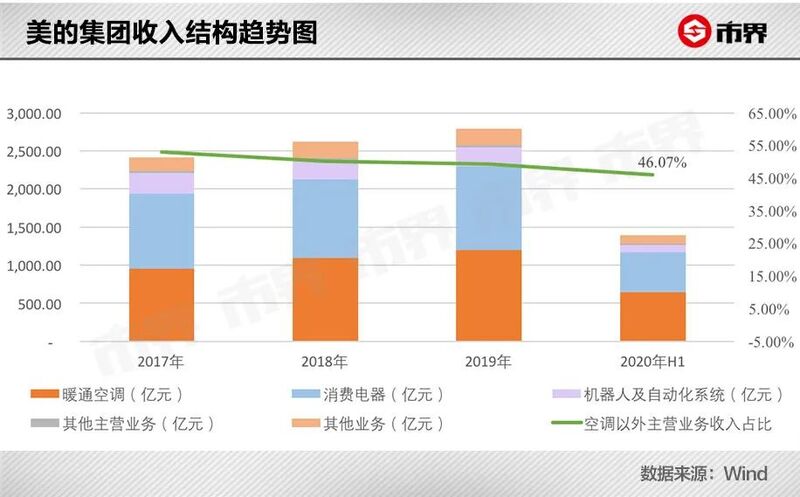

与之相反,美的集团一直在全品类方面做得比较成功,包括空调、洗衣机和冰箱三类大家电,以及众多品类的小家电,且经历了一个“做减法”的过程,在精减产品线的同时,将重心向毛利更高的暖通空调类产品转移。

2019年和2020年上半年,美的暖通空调类产品贡献了4-5成左右的收入,其他包括消费电器、机器人等业务则贡献了5-6成左右的收入,成为疫情下分散风险的关键。

收入之外,格力电器不论空调业务层面还是整体层面的毛利率都在大幅下滑,而逐渐向线上转移的渠道调整,或是其中最直接的原因。

过去几年,格力电器虽然在整个空调市场中占据龙头地位,但在线上渠道方面始终落后于美的和奥克斯。

在针对2019年年报的投资者活动中,董明珠曾经承认,格力电器的线上渠道启动确实是晚了一点,有一点“养尊处优、自以为是”,并表示会亲自抓销售,这才有了从4月份开始的7场轰轰烈烈的直播,以及格力电器在全国范围内推广“格力董明珠店”。

根据董明珠的设想,“未来格力要把线下变成体验店,下单可以放到线上,这样不仅能把货源最好地利用起来,线下3万个店就能够成为3万个仓库。”

为了用足够低的价格刺激消费者和经销商进入直播间刷单,也为了将线上渠道大面积铺开,降价无可避免。但在这个阶段进行渠道调整,意味着财报数据上需要同时体现疫情带来的负面影响和降价带来的负面影响。

除了收入和毛利率之外,这种负面影响还体现在存货相关的数据上。

在此之前,格力电器依靠强有力的线下渠道打开市场,广大经销商队伍的进货节奏成为其业绩好坏的关键因素。眼下渠道改革正在进行,虽然董明珠表示不会放弃广大线下经销商,但线上线下结合的新模式必然需要经历一个磨合期。

2020年半年报数据显示,格力电器的存货达到历史最高值。相应的存货周转天数达到82天,接近近十年中的最高值,即2012年的85天。

虽然董明珠曾经回应,很高兴看到经销商正在消化库存,但这种“高兴”背后难免存在自身库存高企的忧虑。

相比之下,美的集团2020年半年报的存货数据要健康许多,2020年6月末的存货金额为217.15亿元,同比减少9.9%;上半年存货周转天数降至47天,比格力电器短了43%,运营效率有所提高。

美的此前放话称“至迟2021年实现对格力电器空调业务的赶超”,从2020年半年报数据来看,这一目标似乎已经完成了一半。市场对其正面预期也比较强烈,目前美的集团市值达4696.18亿元,高出格力电器40.71%。

那么,“空调老大”真的要被挑翻马下了吗?

格力还有“杀手锏”

2020年上半年的战局虽然以美的集团领先暂告一段落,但全年来看,局面还有很大的不确定性。

其中原因在于,格力电器尚未使出手中的两项杀手锏,一是降价,二是庞大的累积“销售返利”,两者分别可以在收入和净利润方面对格力电器的全年数据起到充分的提振作用。

降价很好理解。格力空调的毛利率一直比美的空调要高出5-8个百分点,2020年上半年虽然两者均在不同程度上进行了降价促销,但降价后二者的毛利率仍维持近8个百分点的差距。

市场需求相对稳定的时候,这部分利润空间是格力电器高利润的重要支撑。而市场需求萎缩的时候,舍弃这部分利润将在很大程度上撬动销售额的上涨。

疫情之下,消费者对于价格的敏感程度有所提高,因此美的更大的促销力度或多或少打动了部分消费者。一旦格力电器也“放下身段”卖力降价,再加上本身过硬的口碑和技术,美的空调的价格优势很快就会被格力空调的价格、技术双优势碾压,在收入方面扳回一城并不难。

家电行业分析师刘步尘认为,下半年空调行业将出现一场惨烈的价格战,空调价格将创过去10年新低,格力电器和美的集团之间必有一场恶战。

除此之外,美的集团和格力电器的年报数据中均有一项名为“销售返利”的其他流动负债,反映的是经销商能够在未来拿货时予以抵消的金额。截至2020年6月30日,两者的金额分别为287.55亿元和612.4亿元,格力电器是美的集团的2.13倍。

如果充分利用这部分未兑付的返利金额,格力电器今年上半年暂时落后的净利润也可以得到迅速的改善。

为什么这么说呢?

销售返利指的是经销商向格力电器或美的进货时,格力电器或美的按照其进货金额和一定比例计提的返利金额。这部分金额能够在当年至未来1-2年内,通过抵扣提货款的方式得到兑付,类似于“抵用券”的概念。

关键问题在于,兑付返利金额对当期的财务数据将产生怎样的影响?先说结论,有积极的影响,兑付的销售返利越多,净利率也就越高。

具体原理稍复杂,放在下面给爱学习的同学看,直接跳过亦不影响阅读:

上下滑动查看全部

美的集团的销售返利政策在会计处理过程上虽然有所不同,但对于最终净利润的影响,和格力电器也是大同小异。

这种情况下,自然是谁手中的累积未兑付销售返利金额高,谁的主动性就更大一些。如此,格力电器和美的目前分别为612.4亿元和287.55亿元的未兑付销售返利,代表的不同“后劲”,一目了然。

因此,总体上来说,如果格力电器在下半年通过降价抢回上半年失去的市场份额,同时通过释放销售返利弥补因降价带来的利润率下降的问题,那么美的集团很可能失去上半年夺得的领先地位。

大战一触即发,美的集团董事长方洪波在9月3日公告其大手笔减持了2000万股,参考市值13.62亿元,公司方面给出的解释为个人资产配置需要。

同一天,格力电器则发布了股份回购公告,计划以30亿元至60亿元的资金回购公司股份。

美的集团今年主推“无风感空调”的概念,格力电器就在央视上打出“空调必有风,无风非空调”的暗讽广告。

不是冤家不聚首,从资本市场到产品市场,无论是美的集团和格力电器,还是方洪波和董明珠两位职业经理人之间,硬仗还将打下去。