对黄金嗤之以鼻的巴菲特,为何一反常态大量加仓?

巴菲特反常大买黄金,释放出一个事关世界经济的重要信号……

8月14日,资产管理机构伯克希尔哈撒韦、桥水等按美国证券交易委员会(SEC)要求发布的13F报告,显示“股神”巴菲特及桥水都不约而同在二季度加仓黄金。

巴菲特旗下伯克希尔哈撒韦二季度只有一项新建仓——巴里克黄金,桥水二季度大幅加仓SPDR Gold Trust黄金ETF,占投资组合比例达到15.34%,持仓价值超9亿美元(约合61.5亿元人民币)。

【注:13F报告,美国证券交易委员会(SEC)的规定,管理股票资产超过1亿美元的股权资产机构,需要在每个季度结束之后的45天之内,向SEC提供自己持有的美国股权,并提供有关资金的去向。SPDR Gold Trust黄金ETF,全球最大的黄金ETF基金。黄金ETF基金,一种金融衍生产品。】

正所谓英雄所见略同。

在当前货币大放水的政策环境下,虽然巴菲特一向对黄金嗤之以鼻——2019年巴菲特依然在致股东信中奚落黄金,认为黄金这种“神奇的金属”无法与“美国梦”相提并论——但此次面对美联储史无前例的QE以及美国政府史无前例的财政刺激,连90岁高龄的巴菲特也改变了一贯主张,多少有些令人惊讶。

“股神”巴菲特及桥水不约而同在二季度加仓黄金。

图|IC photo

黄金价格上涨也不是一两天的事情了,伦敦现货黄金从2018年三季度均价1212美元/盎司开始上涨,到2020年一季度已经上涨到1711美元/盎司,涨了约41%。

这个时候再增持黄金有意义吗?

要知道,像巴菲特和桥水这类资金并不会追求短期快速的买入卖出,除非有确定性中长期的趋势。

那么,2018年10月开始黄金持续上涨,至2020年第二季度再增持黄金有何逻辑?

8月初黄金创新高后又有回撤,黄金还能继续持有吗?

文 | 瞿新荣 上海石油天然气交易中心指数研发部高级主管

1

什么在推升黄金价格?

黄金并非与生俱来具有投资价值,与“美国梦”相比,大部分时间,黄金的收益少得可怜。与其买入黄金,不如借钱给美国政府,买入美国国债——这是大部分美国养老基金、信托公司、保险公司,以及持有美元外汇储备之全球央行的选择。

伦敦现货黄金从2018年三季度均价1212美元/盎司开始上涨,到2020年一季度已经上涨到1711美元/盎司,涨了约41%。图|IC photo

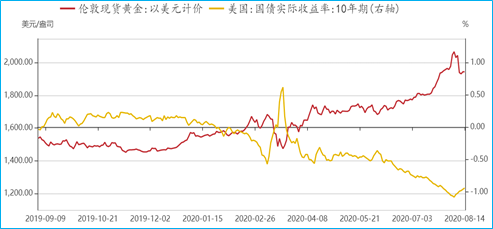

黄金的竞争者,其实是具有最高信用等级的美国抗通胀国债(Treasury Inflation-Protected Securities,简称TIPS),无论从资金回避风险的逻辑还是从黄金价格与抗通胀国债实际走势,都能看出两者具有负相关。

黄金价格与美国国债实际收益率走势

而且,黄金价格与美国抗通胀国债(TIPS)利率之间的负相关性还这么强,背后原因在于,当全球央行(或者投资者)持有美元享受不到正收益——甚至还要付出成本(负收益)时,投资者将被迫选择黄金——这一曾经全球流通的货币。

1971年12月,尼克松宣布美元与黄金脱钩,随后美元开启新的寻锚之旅。

1973年10月,第四次中东战争爆发,原油价格暴涨。

第二年,基辛格秘密访问沙特,与沙特签署了至今找不到公开资料的“石油美元”协议,大概内容是:

其一,沙特和其他OPEC国家只接受美元结算石油;

其二,原油收入再投资到美国国债;

其三,美国将为沙特提供全面的军事支持。

从此,美元作为各国外汇储备变得顺理成章:包括中国在内的国家,都要买中东原油,而中东国家为买美国武器只收美元,美元慢慢成为全球结算货币。

美元为什么能够成为全球流通的结算货币呢?

一方面,由于美国能够提供美元所对应的足够商品;

另一方面,在于美国给美元持有者提供了合适的收益。

现在这两个逻辑都在受到挑战:

一方面,中国的崛起挑战了美国地位——以华为为代表的中国企业逐渐在代替美国的供货能力;

另一方面,美国政府持续扩张的债务规模将导致税收还不上利息,这将要求美联储将利率降低到零,甚至为负。

所以推动美债实际收益率下降的真正原因在于,美国政府不可持续的债务压力。

截至2018年底,美国政府总债务接近22万亿美元(约合152万亿元人民币),2019年底已经超过23万亿美元(约合159万亿元人民币)。今年新冠肺炎疫情以来,美国政府总债务已经接近27万亿美元(约合186万亿元人民币),而2019年美国GDP为21.43万亿美元(约合147.8万亿元人民币)。

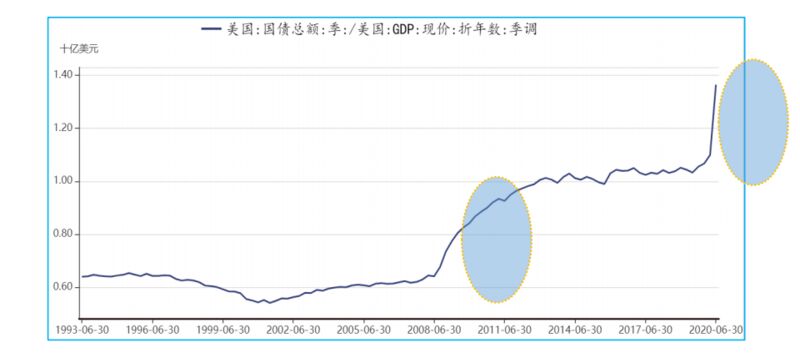

也就是说,当前美国政府总债务占GDP比重已经超过110%,接近130%。这个数据是一个什么概念呢?

从1933年金融危机起,一直到2007年,整个七十多年里,美国政府任何时候的债务都没超过GDP的70%。

2007年,美国金融危机前,美国政府债务约为GDP的67%。但是,为了拯救2008年金融危机,美国政府债务占GDP的比率从2007年的不到70%,一下子扩大到2009年底的接近85%。

到奥巴马政府的第二任期,2012、2013年的时候这个比率超过了100%。

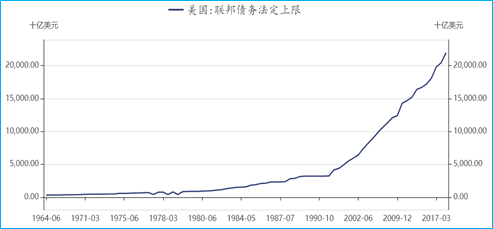

其实,这时候已经进入一个随时可能发生经济危机的状态。其时,美国财政部开始不断要求国会提高政府债务上限,否则会带来政府债务违约风险——引发美国政府评级下调,同时给整个金融市场带来“风暴”。

美国政府不断上调债务上限

2019年3月,美国国会将美国联邦政府债务法定上限上调到21.99万亿美元(约合151.66万亿元人民币),已超过2019年美国GDP的21.43万亿美元(约合147.8万亿元人民币),美国政府债务不断上涨。

此次,为应对新冠肺炎疫情,美国政府国债规模已经扩张到了26.5万亿美元(约合182.8万亿元人民币),为2019年GDP(21.43万亿美元,约合147.8万亿元人民币)的124%,约为2020年预估GDP的130%。

2019年美国联邦政府财政收入3.5万亿美元(约合24万亿元人民币)。假如,美国国债规模再上涨到GDP的150%,按照30万亿美元(约合207万亿元人民币)平均10年期国债估算,扣除军事医疗等支出之后,美国政府年财政收入将无法归还国债本息,甚至可能连每年3万亿美元(约合20.7万亿元人民币)本金都还不了。

这时候谁还会买美国国债?各国央行一方面会增加购买黄金,同时增持例如欧元、人民币等非美元资产。

美国政府债务占GDP比例超过130%

同时,按照截至2020年7月份,美国财政赤字2.45万亿美元(约合16.9万亿元人民币)估算,当前美国联邦政府财政赤字占比2020年折年GDP已经超12.6%,创历史新高。

从这个角度上来讲,2020年第二季度巴菲特增持黄金,估计也是看中黄金再创历史新高只是时间问题。如果美国2020年新一轮财政刺激方案达成,财政赤字占GDP比例将进一步上升,黄金将可能再创新高。

美国政府财政赤字占GDP比例将再创新高

2

美国将如何解决联邦债务问题

未来要减轻美国政府债务压力,可能的三种选择是:

第一,提高GDP总量增加税收;

第二,降低名义收益率;

第三,提高通胀率。

后两种是政府最方便的选择。

无论是降低名义联邦基金利率还是通过“MMT”(现代货币理论,简言之,即财政赤字货币化)增发货币,都会导致美债实际收益率走低,或者维持低位,这是黄金走强的一个背后逻辑。

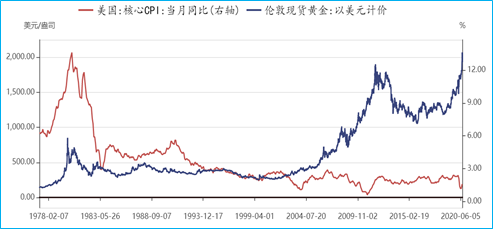

虽然黄金价格跟通货膨胀不是绝对的负相关关系——典型的例子是20世纪80、90年代,美国消费者物价指数温和上涨,而黄金价格有一半时间在下跌,那时沃尔克(1979年至1987年任美联储主席)上台,美联储在提高利率,名义利率上涨幅度超过了通胀上涨幅度,名义利率给了通胀足够的补偿。

当前面临的情况是,在逆全球化趋势下,面对中国的崛起,美国企业再难获得那么大的需求空间和收益率空间,美国企业面临的高债务压力,会使美联储很难加息,名义利率下行将是趋势。

此外,当前的通货膨胀显然与美联储通胀目标还有一定距离。

7月29日,美联储发表的议息会议纪要表示,“在急剧下降之后,经济活动和就业在最近几个月有所回升,但仍远低于年初水平。需求疲软和油价大幅下跌抑制了消费者价格通胀。”“为了支持信贷向家庭和企业流动,在未来几个月,美联储将至少以目前的速度增持美国国库券以及MBS(机构住宅和商业抵押贷款支持证券),以维持平稳的市场运作,从而促进有效的市场传导。”

也就是说,经济活动虽有回升,但油价疲软,通胀依然不及预期,在未来几个月将维持货币宽松。实际上,在6月10日更早的议息会议纪要里,美联储15名成员都预期利率到2022年之前将维持不变。

美国核心CPI与黄金价格走势

美联储会维持货币宽松推动通货膨胀上涨,直到劳动力市场恢复,通货膨胀压力达到预期指标,这样一方面推动经济需求复苏,另一方面有利于稀释美国联邦政府巨额国债。

这样的结果,就是当美国10年期国债名义利率在0.5%-0.8%区间,而通货膨胀将不断上升,买入美国国债的投资者则将面临负收益率的惩罚,那么买入美元计价的黄金才是正确选择。

3

全球央行如何应对?

美国持续的政府企业家庭部门赤字,在促进美元对外扩张同时,也影响了美国产业竞争力,加大了世界对美元不确定性的担忧。

据国际清算银行(BIS)统计,截至2019年12月,美国包括政府企业居民部门在内的杠杆率为250%,其中政府部门杠杆率100%,按照美国2019年GDP现价21.43万亿美元(约合147.8万亿元人民币)来算,那么美国政府部门欠债就超过22万亿美元(约合152万亿元人民币),可以说是全球政府部门欠债最高的(日本虽然政府部门杠杆率213%最高,但日本GDP低,政府部门欠债总额也就10万亿美元出头)。

面对美国政府高债务,全球央行,包括美国的养老基金、保险基金,包括一向反对买入黄金的巴菲特,也都开始增持黄金,远离美债。

假如,美国国会不同意美国政府部门提高债务上限,那美国政府很可能面临违约风险,如果允许提高财政债务上限,若美国企业GDP不提高,无法提高税收,那美国政府未来拿什么来还债?

这或许是巴菲特对美国政府无法遏制的债务产生担忧,买入黄金的理由。

2020年来,外国投资者持有美国国债速度放缓下行

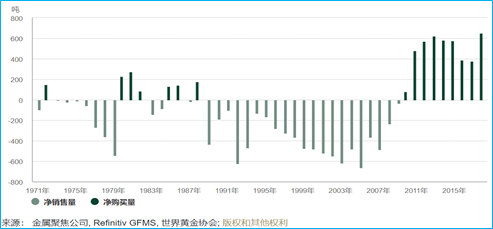

世界央行近年来持续加大黄金购入