市场说变就变。

来源:21世纪经济报道(记者:周潇枭、叶麦穗)、21金融圈、券商中国(记者:时谦)、中国基金报(记者:房佩燕)

上证冲高回落失守3400点

北水两个小时净卖出110亿

8月31日,A股再现跳水一幕。

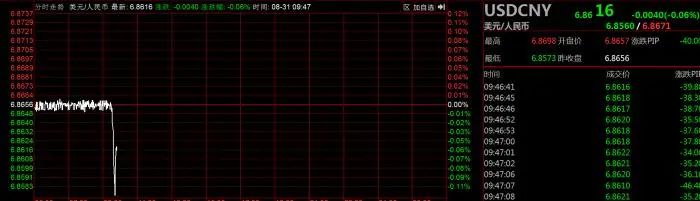

今天上午,市场延续上一个交易日强势表现,盘面走势也相对稳健。午后北向资金加速离场,从上午的加仓超30亿,到午后卖出超100亿,全天净卖出80.26亿元,单日净卖出额创7月24日以来新高;至此,8月,北向资金累计净卖出20.28亿元,终结连续5月净买入。

上证指数从早上大涨超1%,到收跌0.24%,3400点再次得而复失。

科创50指数收红,其他主要指数均下跌。

纺织服装、白酒、有色和国防军工等板块收红。

券商、房地产、交运等板块跌幅居前。

茅台尾盘涨幅收窄,没能收于1800元之上。

人民币突发盘中升值

3个月暴涨3500点

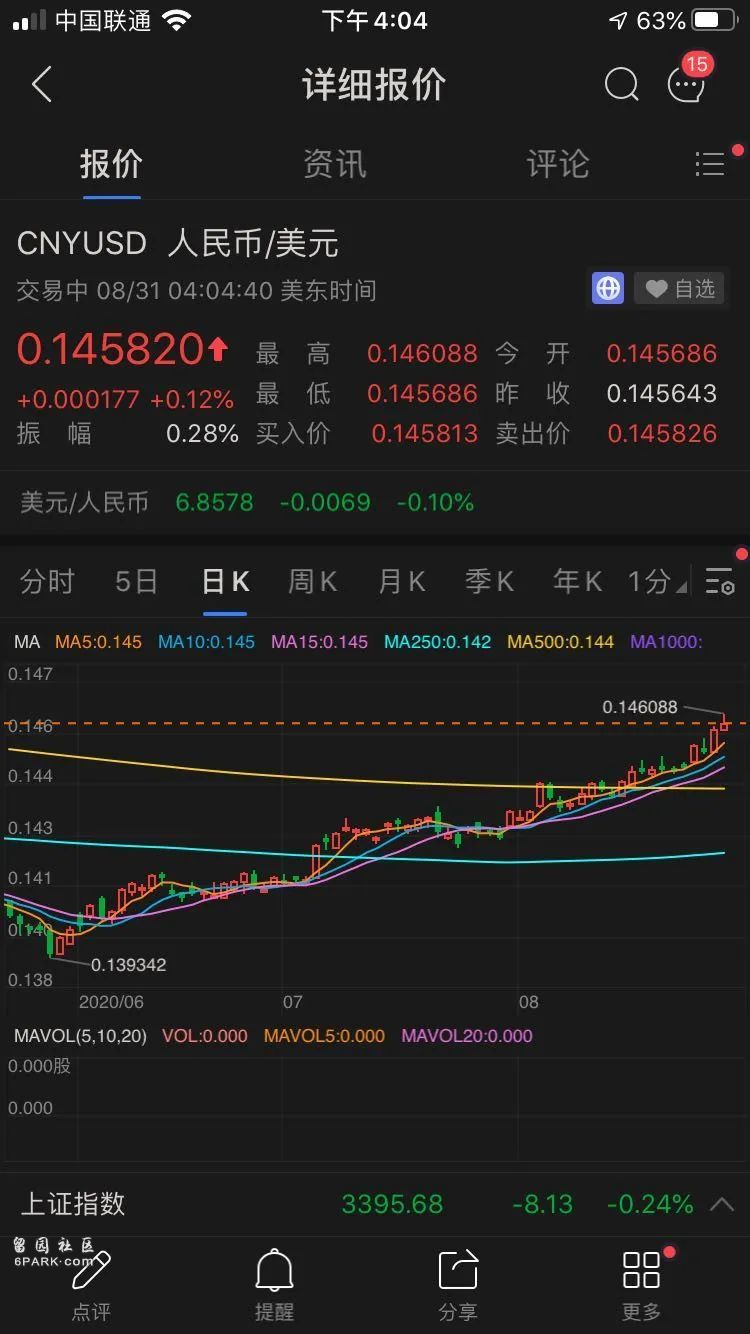

今天,有一个重要信号。在岸、离岸人民币兑美元均收复6.85关口,创今年1月份以来新高。

人民币中间价报6.8605,上调286点,升至2019年7月2日以来最高,上一交易日中间价报6.8891,在岸人民币上一交易日收报6.8651。今日,美元兑人民币在岸和离岸都有一定的贬值,目前美元兑人民币在岸价在6.8614附近,离岸价为6.8579。

近期美元指数表现得相当“落魄”,美元指数徘徊在92.3附近,盘中一度跌至92.108,刷新2018年5月以来的低点。

5月末以来,人民币开启升值趋势,8月处于持续升值过程中,先于中旬突破3月高点,近期重回1月下旬水平。

8月以来,在岸、离岸人民币对美元汇率双双涨超千点。

分析人士指出,美元走弱、经济复苏、人民币资产吸引力提升是促使人民币升值的三大原因。

人民币涨势如虹

从5月底至今,人民币已经上涨了3500点。6月以来,随着美国疫情反复、国内局势不确定性加剧及美联储持续鸽派,美元指数大幅回落,人民币汇率随之强势升值,先后突破7和6.9关口,截至8月28日,人民币兑美元汇率收于6.8646,较7月末升值1.64%,高于美元指数8月以来的下行幅度1.28%,而7月美元指数回落幅度4%,人民币汇率升值幅度仅1.34%。

东吴证券分析师李勇表示:经济基本面改善是支撑人民币“破7返6”的主动力:

首先,相比全球其他国家和地区,无论是整体对疫情的防控还是复产复工的稳步推进,中国各项经济指标均体现出“先进先出”的优良表现。

其次,从央行货币政策来说,美联储实施过度宽松的货币政策甚至大放水,导致流动性过剩美元出现高位回落,而我国央行在采取较为宽松的货币政策来支持实体经济回升的同时,保持了流动性的合理充裕,为人民币相对美元走强提供一定的政策支持。

此外,美联储维持长期零利率的预期下,我国货币政策保持常态化操作,使得两国利差高位运行有助于推动人民币升值。

李勇表示,人民币汇率在未来一段时间有望继续回升,但并不会出现持续强劲走势,而是在均衡水平附近保持双向波动并小幅走强,这主要是因为全球经济前景不确定性较高,不可避免对国内经济构成影响,同时全球的美元避险需求尚未消失。

另一个值得关注的现象是,国债在今天的事件中也表现强势。中国十年期国债期货上涨0.36%。中国与美国同期限的国债收益率都出现了较大的杀跌。这个市场到底是在反应经济复苏,还是反应避险,抑或是反应通缩,目前情况并不明朗,这也使市场逻辑略显凌乱。

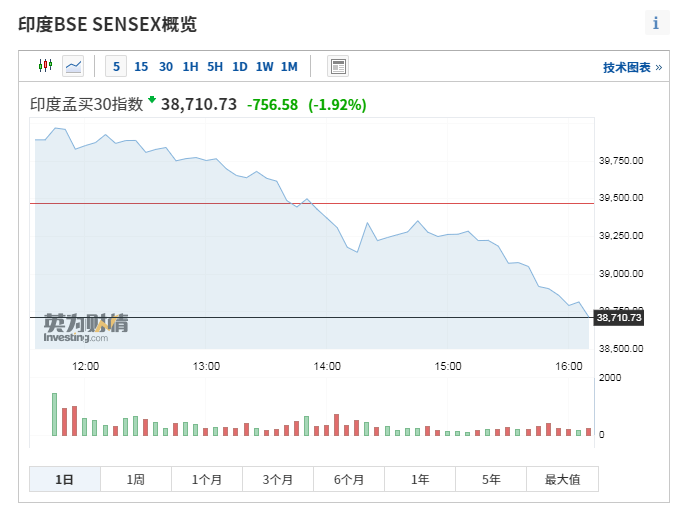

印度股市也跳水

据媒体报道,印度方面称,中印再起冲突。这一消息发布之后,印度股指和本币也快速出现了跳水的行情。印度股市于当地时间午后回吐所有涨幅,基准的标准普尔BSE Sensex在孟买下午12:03一度杀跌0.7%,而卢比在此消息发布后下跌0.4%。在A股收盘之后,孟买30指数跌幅进一步扩大近2%。

香港市场似乎也受到了此事波及,恒生指数和国企指数皆于午后大幅跳水,其中国企指数的跌幅显得更大一些。

央行研究员警示

全球爆发金融危机概率升高

8月30日,中国金融四十人论坛(CF40)发布《2020·径山报告》,主题为“‘十四五’时期经济金融发展与政策研究”。

“疫情之后,主要经济体都采取了非常宽松的财政货币政策,相应地带来了跨境资本的无序流动,这会对包括中国在内的新兴经济体造成冲击。这种政策溢出效应,可能加剧一些新兴经济体的脆弱性,包括银行风险、货币风险、债务风险增大,全球爆发金融危机概率升高”,CF40特邀成员、中国人民银行研究局局长王信在发布会上表示。

肖钢:中国可提供更多“全球安全资产”

肖钢在发布会上回应记者提问表示,中美“金融脱钩”是一个伪命题。金融业是服务业,为所有实体企业提供服务。实体经济相互联系,任何一个国家的实体企业,不可能只与某个国家的企业打交道,或者只在某个国家的银行开户,这就意味着“金融脱钩”是个伪命题。金融服务跟随企业生产经营的需要,包括账户管理、融资、支付、清算等服务。

“当然我们要承认,中美现在的博弈在升级,的确会给国际金融合作和发展带来一些困难”,肖钢表示。

肖钢举例表示,美国长臂管辖之下,中国的部分金融机构可能受到经济制裁,部分高管可能受到一些制裁;中国的部分对外投资可能受到一些所谓“安全审查”的限制,或者提高安全审查的门槛;可能还会限制中国公司赴美上市,部分已经在美国上市的公司可能被要求退市等。

肖钢 资料图 来自:21世纪经济报道

这种情形下,更要发展好中国自己的金融市场。《2020·径山报告》提供了七方面的政策建议,其中就包括“提升金融体系与经济高质量发展的适应性和协调性”。

报告建议,要深化以股权化、长期化、多元化、国际化和规范化为核心的金融供给侧结构性改革,积极推进人民币国际化,抢抓机遇打造全国人民币金融资产配置中心。建议在“十四五”末实现资本项目基本可兑换,完善开放、统一、普惠的跨境投融资体系,推动中国金融与世界金融融合发展,提升人民币作为全球公共产品的服务功能。

CF40还发布了系列分报告,其中《全球“宽货币、低利率”对我国金融业的影响》分报告指出,世界银行预计疫情将导致2020年全球经济萎缩5.2%,陷入衰退的国家数量达到1870年以来之最。疫情催生了全球“宽货币、低利率”的独特现象,主要发达经济体名义利率处于1870年以来的最低水平。

“疫情之后,主要经济体都采取了非常宽松的财政货币政策,相应地带来了跨境资本的无序流动,这会对包括中国在内的新兴经济体造成冲击。这种政策溢出效应,可能加剧一些新兴经济体的脆弱性,包括银行风险、货币风险、债务风险增大,全球爆发金融危机概率升高”,CF40特邀成员、中国人民银行研究局局长王信在发布会上表示。

疫情加剧了部分风险暴露,也带来了一些机遇。

21世纪经济报道记者还从上述分报告中获悉,全球“宽货币、低利率”环境下,我国具备超大规模市场的发展潜力和改革创新驱动力,中长期经济增长趋势好于其他主要经济体。我国金融市场开放将是面向全球投资者的高水平开放,这将为全球提供以人民币资产为基础的“公共品”。

肖钢在发布主报告时也表示,新冠疫情冲击加速了海外资金配置中国金融资产的需求,中国金融资产的安全性、稳健性、收益性优势凸显出来。

“过去我们认为美元是避风港,是安全资产。随着美国无限的量化宽松,美元的信用在下降,现在全球安全资产的数量是不足的。我认为,中国的金额市场有条件为全球投资者提供安全资产”,肖钢表示。

肖钢举例表示,所谓“公共产品”,比如中国国债,站在全球范围来看,就是一个安全资产。近几年,境外投资者加大了对中国国债和准国债(即利率债)的投资力度,就是因为中国政局稳定,中国国债收益率稳定在3%左右,拥有较好的收益率,流动性也比较好。

“中国金融市场发展过程中,怎么进一步扩大安全资产,为全球投资者提供更多安全的公共产品,是需要抓紧研究的”,肖钢表示。