全球原油市场正从历史最黑暗时刻中走出来。经济重启刺激了能源需求复苏,推动国际油价刷新三个月新高,目前在每桶40美元附近徘徊。

然而,这远不是美国页岩油气行业的春天,危机并未过去。

当地时间6月28日,切萨皮克能源(ChesapeakeEnergy,下称“切萨皮克”)向得克萨斯州休斯敦法院申请破产保护,成为因疫情引发能源价格暴跌下的又一个牺牲品。

该公司过去10年投放了逾300亿美元以发展页岩油业务,如今,区区一亿多美元的到期债务和利息就压垮了这家美国第三大天然气生产商和页岩油先锋企业。

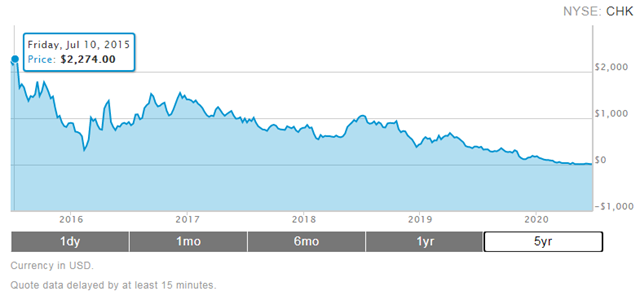

公司股价的下行曲线也是“步步惊心”——仅仅五年间,切萨皮克股价从接近2280美元一股,一路跌至目前的12美元上下。

切萨皮克成为继怀丁石油(WhitingPetroleum,亦称“惠廷石油”)、钻石海上钻井(Diamond Offshore Drilling)后又一家申请破产的能源公司,而破产潮可能才刚刚开始。

美国得克萨斯州石油小镇卢灵。新华社资料

切萨皮克自救失败

总部位于俄克拉何马城的切萨皮克拥有近1500万英亩(约合6.07万平方千米)的开采权,几乎与西弗吉尼亚州的面积相当,在页岩油气开发上的巨额投入令企业杠杆率居高不下。

对于切萨皮克能源在页岩油行业内的地位,咨询公司伍德麦肯兹(WoodMackenzie)上游团队的首席分析师亚历克斯·比克(AlexBeeker)表示:“很难指出还有哪家公司对美国页岩气行业的影响比切萨皮克更大,切萨皮克向市场及其竞争对手展示了产量可以多快增长,项目可以多快发展,是切萨皮克把国际上游投资者带回了美国本土。”

大约十年前,切萨皮克公司还是一家市值375亿美元的巨头,由已故的奥布里·麦克伦登(AubreyMcClendon)领导它和其他页岩油公司一起,在水力压裂技术上取得了重大成功,引发了对此前未开发的页岩储量的争夺,从而改变了美国油气行业,重塑了全球能源市场格局。

然而,在今年3月,随着沙特与俄罗斯打响价格战引发全球油价暴跌,切萨皮克便传出了向债务重组顾问寻求帮助的消息。

4月公布的一季报显示,公司当季巨亏83亿美元(约合587亿元人民币)。切萨皮克随即推出两步走战略——削减资本支出30%,并出售3亿~5亿美元的非核心资产——以期偿还即将到期的债务。股东大会随后表决通过200股对1的并股方案,以避免因股价过低被交易所摘牌。

切萨皮克股价走势(5年)。来源:切萨皮克官网

但是自救计划并不顺利。虽然国际油价较4月低点大幅反弹,但天然气价格今年以来暴跌近30%,处于历史低位,成为了压死骆驼的最后一根稻草。

切萨皮克上月表示,由于无法获得融资,正在考虑通过破产法庭重组其近90亿美元的债务。根据美国证券交易委员会(SEC)的文件,切萨皮克上周并未按期支付1350万美元债券利息,而就在几天后的7月1日,一笔1.36亿美元的债务又将到期,公司最终不堪重负。

标准普尔全球评级(S&PGlobalRatings)的数据显示,今年仅上半年已经有18家油气公司出现债务违约,而去年全年为20家。分析师认为,当下极具破产风险的油气公司通常具有以下几个特点:负债水平极高、现金流枯竭、过度投入美国页岩油气领域等。

惠誉警告,切萨皮克破产后,美国能源行业垃圾债券违约率在2020年底可能会达到17%。

油价反弹遇阻,德勤预警破产潮到来

新一轮来势汹汹的疫情传播打压了原油进一步上行的动力,对于等待能源需求恢复的页岩油商而言,生存下去依然是最大的挑战。

石油经纪商PVMOilAssociates高级市场分析师瓦尔加(TamasVarga)在接受第一财经记者采访时表示,在美国疫情恶化之际,投资者对经济复苏前景的担忧重燃。美国本土不断上升的库存压力值得关注,目前已经连续三周刷新历史新高,脆弱的供需形势面临考验。对于页岩油企业而言,形势愈加不利,这些公司依然难以从市场通过融资工具筹措资金,而现金流和债务压力正在逐步压垮它们。

高盛近期警告称,石油市场基本面正在“转熊”,下行风险有所增加。该行大宗商品策略主管科瑞(JeffreyCurrie)认为,价格背后的需求预期不符合实际情况,预计美国第三季度的平均油价将仅为34美元,也就是会出现15%~20%的回调。

瓦尔加向记者表示,油价上涨需要新的动力,因为目前市场价格已经完全反映了欧佩克减产的影响。鉴于供需形势的好转预期,下半年全球原油库存增长有望逐步放缓,但相对高企的库存水平和潜在的产能复苏压力将限制油价向上拓展的空间。

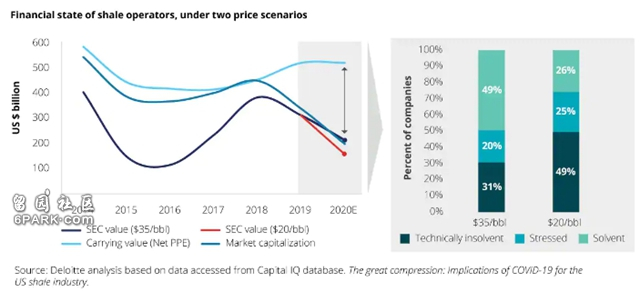

德勤在22日发布的报告中指出,作为诞生才15年的新兴行业,页岩油改变了全球的能源供应格局,但如果油价维持在目前的水平,行业可能会出现破产潮。报告称,在原油价格处于每桶35美元时,31%的美国页岩油生产商将资不抵债,当油价回落到20美元时,这一比例将升至49%。

本月15日,英国石油公司(BP)宣布,将减记高达175亿美元的资产价值,其中包括未开发的石油和天然气储量,这约占该公司资产的6%。BP此前宣布,为应对新冠肺炎疫情对企业造成的冲击,计划在全球范围内裁员15%,大约1万人。

埃克森美孚此前也宣布了29亿美元减记费用,公司录得1999年以来首次出现季度亏损。

德勤称,这只是开始,整个页岩油行业预计将经历大约3000亿美元的资产减记。虽然这些资产减值不会直接影响一家公司的现金水平,但它们确实恶化了本已岌岌可危的杠杆指标。这是因为减记不会抹去开发钻井项目积累的债务。

页岩油气业财务状况堪忧(资料来源:德勤)

报告预计,美国页岩行业的杠杆率可能从40%飙升至54%,可能引发“包括破产在内的许多负面事件”。财务压力将会引发一系列并购交易,然而即使是雪佛龙和埃克森美孚这美国最大的两家石油公司,也未必会选择“出手相救”,在当今不确定的环境中“冒险”可能是致命的。

政府援助与技术创新

康菲石油首席执行官兰斯(RyanLance)在本月初表示,页岩油不会消失,它还会回来,但这需要时间。

与欧佩克 强制减产不同,美国产能调整主要是通过市场力量,相对于大型石油公司的财大气粗,中小型独立页岩油开发商处境艰难。

以美国最大产油州得州为例,4月份,超过2.6万名石油工人失业,约占所有就业岗位的1/4。得州参议员克鲁兹(TedCruz)多次呼吁政府放宽能源业获得紧急信贷计划的渠道,考虑到美联储“主街贷款计划”的限制,企业只能将希望寄托在美国政府正在讨论的新一轮财政刺激计划上。

对于页岩油行业而言,目前可能是技术创新的时机。回顾历史,2014年11月,欧佩克召开紧急会议,几十年来,该组织一直通过限制生产和提高价格来应对油价下跌。时任沙特石油部长纳伊米(Alial-Naimi)表示,如果欧佩克国家减产,非欧佩克生产国可能会介入并抢占市场份额。会后媒体出现了“欧佩克向美国页岩油宣战”的标题。

欧佩克打响价格战后,国际油价从高位下跌近70%,面对冲击,页岩油行业表现出了非凡的灵活性和创新性。荷兰原油钻探技术提供商岩心实验室(CoreLaboratories)首席执行官戴维·德姆舒尔(DavidDemshur)此前在接受媒体采访时回忆说,当时大量页岩油企业询问有关开采技术升级的问题,希望从矿井中钻出更多的油气。

随着技术升级,企业开采成本大幅下降。2014年美国页岩油的平均成本在80~90美元/桶,如今在产能上升的背景下,达拉斯联储本月公布的调查显示,美国现有油井运营费用所需的平均价格在36美元/桶;在北达科他州和蒙大拿州的巴克肯页岩地层,水力压裂的平均盈亏平衡价格低至29美元/桶。

美国页岩气先驱申请破产保护,页岩油气还能重回繁荣吗?

当地时间6月28日,美国页岩革命的先驱、总部位于俄克拉荷马州的切萨皮克能源公司(Chesapeake Energy, NYSE: CHK)宣布已自愿向得克萨斯州南区破产法院申请第11章破产保护,以促成对资产负债表的全面重组。重组过程中,该公司将照常运营。

这是近年来申请破产保护的美国最大油气厂商。切萨皮克能源及其同行用水力压裂技术革命改写了美国油气行业,实现能源自给自足,但大量美国页岩油气涌入市场导致的能源价格大幅下滑,又令页岩油气公司们被反噬,成为自身产量效率增加的受害者。切萨皮克能源公司在此前的大举扩张中埋下的债务已积重难返,新冠疫情蔓延下的油气暴跌同时冲击着页岩行业。

2008年,切萨皮克能源的市值曾超过370亿美元,巅峰股价站上每股1.29万美元。如今其市值仅剩1.16亿美元,上周五收盘股价11.85美元较今年初跌去93%。

不过,现在还远未到为页岩油行业“写讣告”的时候,切萨皮克能源公司并没有离场。一旦油价上涨,走出破产保护的页岩油公司可能会再次甩掉债务包袱轻装上阵。

美国页岩革命最大功臣之一

切萨皮克能源公司在重组声明中称,已经与主要债权人达成重组支持协议(RSA),可通过重组减少约70亿美元的债务。同时,公司还在可循环信用额度贷款(RCF)下,从多个债权人处获得9.25亿美元的DIP融资(指破产企业在存续期间获得的特别融资),但须获得法院同意。该融资计划将为公司在法院监督下执行重组程序时的公司运营提供必要的资金。

切萨皮克能源公司还与可循环信用额度贷款下的一些借款人就25亿美元的退出融资主要条款达成了协议,包括17.5亿美元的新循环信用额度和7.5亿美元的新定期贷款。此外,该公司现有定期贷款借款人和担保债券持有人还同意在退出的情况下提供6亿美元的配股融资。

该公司总裁兼首席执行官道格·劳勒(Doug Lawler)表示,尽管公司在过去几年已经消除了超过200亿美元的杠杆和财务承诺,但为了长期成功并创造商业价值,有必要进行重组。“我们正在从根本上重新调整资本结构和业务,以解决此前遗留的财务弱点,充分发挥运营优势。”他说,走出第11章破产保护程序的切萨皮克能源公司将成为“一家更强大、更有竞争力的企业”。

切萨皮克成立于1989年,于1993年上市。但直到2000年后,属于它的黄金时代才真正到来。切萨皮克能源公司成为美国页岩革命中的先锋力量,从得克萨斯州到宾夕法尼亚州,该公司利用水力压裂和水平钻井技术让过去难以开采的盆地释放出大量页岩气储量。在已故联合创始人兼首席执行官奥布里·麦克伦登(Aubrey McClendon)的带领下,切萨皮克能源公司曾持有美国页岩领域最大的资产组合之一,并成为全美第二大天然气生产商。该公司还提倡在电力和交通领域更多使用天然气,推动了美国天然气的出口。

但在不断融资扩张吃进页岩区块资产的同时,以切萨皮克为典型的高负债页岩油气生产商的债务雪球越滚越大。与此同时,随着美国页岩气革命的蓬勃发展,天然气价开始跳水,从2009年的14美元/百万英热单位跌至2016年的不足2美元/百万英热单位,此后始终徘徊不前。

于是,切萨皮克在2019年将业务重心从天然气向天然气凝析液(NGL)和石油转移。但此时油价不温不火,投身页岩油已不合时宜。今年以来的一系列事实更是证明,油价崩溃比气价来得更猛烈。切萨皮克在2012年拥有超过160亿美元的债务,今年5月已将债务减至90亿美元,但持续低迷的油气价格使其难以偿债。

英国金融时报援引穆迪投资者服务公司高级分析师John Thieroff称,切萨皮克与跟随其步伐的后来者一样,承担了太多债务,并且从未产生过自由现金流。

高负债、高衰减率、难以产生正现金流,这也正是页岩能源投资如今常被称为“庞氏骗局”的原因。

“没有哪家公司对美国页岩行业的影响比切萨皮克能源更深远。”伍德麦肯兹上游企业研究团队首席分析师Alex Beeker说道,“科技行业把改变现状的企业或人物称为颠覆者。对于美国页岩行业而言,最大的颠覆者莫过于切萨皮克。”他还评述称,切萨皮克向市场和竞争者展示了页岩产量和项目极致的增长速度,并将国际上游投资者带回美国本土。2015年油价大跌后该公司背负了太多债务,虽然新的管理团队进入后已在出售资产谋求转型,但他们的行动来得太晚了。“不管有没有新冠疫情,破产保护都会到来。”

页岩油气生产商破产潮进行时?

近年来,疲软的石油和天然气价格给美国的页岩热潮蒙上阴影。新冠疫情削弱全球能源需求,开采成本相对较高的页岩产区成为首先减产的对象。

切萨皮克能源公司并非今年唯一一家申请破产保护的美国页岩油企业。4月1日,惠廷石油(Whiting Petroleum)向法院申请破产保护,成为3月国际油价暴跌之后首家破产的美国大型页岩油厂商。惠廷石油是科罗拉多州和北达科他州巴肯页岩地质带最大的石油企业。

不过,值得注意的是,不同于《美国破产法》第7章的破产清算,该法案第11章的本意是在法庭的保护之下、于债权人追索之前,给予债务人一定的时间进行债务和经营重组,进入第11章破产保护程序的公司业务照常进行。因此,当一家公司行至山穷水尽之境时,会援引第11章来重组业务,争取再度赢利。通用汽车、柯达、西屋电气等破产重组案,都是历史上利用第11章寻求法律救济的典型案例。

别忘了,在上一轮低油价周期中,美国页岩油是最具弹性的生产商。2015、2016年,以沙特为首的石油输出国组织曾试图用增产扼杀美国页岩油,最终迎来页岩油的全面反弹,产量也冲到创纪录的水平。这一次,历史还会不会重演?

根据伍德麦肯兹的数据,在半生命周期,切萨皮克能源位于鹰滩(Eagle Ford)南部的资产盈亏平衡线在40美元/桶,在Powder River盆地和Brazos Valley的盈亏平衡点接近50美元/桶。

尽管美国石油钻井平台数量持续减少,但有迹象显示,页岩油行业已出现反弹,一些大型页岩油生产商计划恢复部分产量。国际能源署署长比罗尔本月初表示,当油价处于40-45美元/桶时,可能会看到页岩油行业复苏。

据咨询公司Rystad Energy计算,第一季度页岩油生产商的减值约为380亿美元。德勤会计师事务所的一项研究表明,随着运营商开始将油价暴跌的影响计入其资产负债表,二季度开始,美国页岩油企业今年可能会被迫减记3000亿美元资产,将引发破产和重组。