地球上又一个互联网公司的造富神话破灭了,这次发生德国。

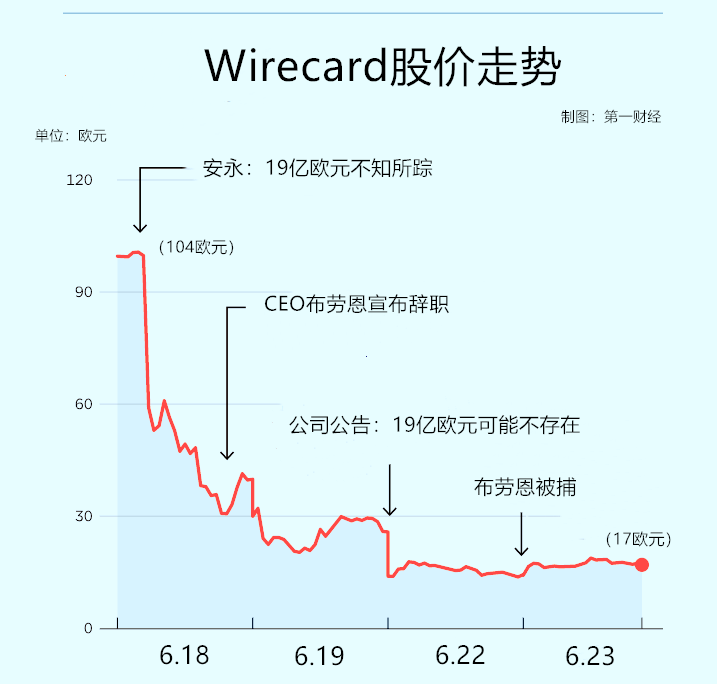

当地时间18日,一度被视为德国金融科技(Fintech)企业最佳代表、有着“欧洲支付宝”之称的Wirecard公司极为反常地第四次宣布推迟2019年年报披露日期;同时,负责该公司审计的安永会计师事务所称,Wirecard无法提供财务报表信托帐户中19亿欧元银行存款余额的证据。当日,该公司股价闻讯放量暴跌,跌幅一度超过70%至29.9欧元。

19日,Wirecard公司CEO布劳恩(Markus Braun)辞职;22日,该公司股价最低跌到了12.99欧元;23日,布劳恩被捕,但允许在支付500万欧元的保释金后获得有限制的自由,当天股价有所反弹,收于17.16欧元。

Wirecard公司的疑似假账丑闻不仅引起了德国金融市场的巨震,也让德国联邦政府有失颜面。德国经济部长阿尔特迈尔(Altmaier)呼吁有关部门尽快处理Wirecard的丑闻事件,并警告称,德国的商业信誉正遭遇损失。

在欧洲议会中,绿党则与自由党共同呼吁在欧盟层面进行改革,绿党议员吉戈德(Sven Giegold)认为,必须更改欧盟的法定审计规则,即不再由被审计公司选择法定的审计方。

德国一家知名会计事务所合伙人对第一财经记者说,德国的移动支付业务发展缓慢,撑不起一家Dax30公司,而在欧洲之外地区,Wirecard想拿到当地的支付业务许可基本不可能,只能和第三方合作,那能有多大的盈利空间?因此自己一直不看好Wirecard。

财务造假危机

Wirecard成立于1999年,主营业务为全球性电子支付。2016年3月,Wirecard公司的股价还徘徊在30欧元,两年半之后,这家当时仅有5000名员工、营业额不过15亿欧元的公司股价飙升至近200欧元一股,总市值甚至超过了老牌金融巨头德意志银行,被纳入德国蓝筹股DAX指数。

Wirecard公司在最新的临时公告上承认:“信托帐户上19亿欧元的银行存款余额,不存在的可能性很高。”换句话说,这意味着该公司账面上近四分之一的资产很大概率仅仅在存在于纸面上。此外,该公司也坦言,此前与第三方的业务合作描述 “不正确”。

23日,布劳恩在慕尼黑被捕,被起诉的罪名是“操纵市场”,检察官指控他夸大了资产负债表总额,“通过假冒的商业收入”等手段来吸引投资者的资金。

在丑闻被曝光后,德国金融监管机构BaFin也因自己曾经的“护短”和“不作为”而面临巨大压力。2019年,一名英国《金融时报》的记者曾发表文章,公开了诸多内外部文件质疑Wirecard公司的资产负债表和业务存在不实,之后Bafin却对这名记者提起了诉讼,并通过卖空禁令来保护Wirecard的股票不被“恶意”抛售。

今年初,毕马威会计师事务所专门针对Wirecard公司在2016~2018年期间的资产负债表做出了独立审计报告,表示因为缺乏客观证据,无法对该公司期间与第三方合作的营收数据做出判断。相关的审计员称:“这方面的调查存在障碍。”

在毕马威的报告出炉之后,Bafin已意识到事态的严重性,有意将Wirecard公司全部业务纳入监管范围,但为时已晚。23日,Bafin主席胡费尔德(Felix Hufeld)承认:“这是一种(德国的)耻辱,一场彻底的灾难。许多私人和公共机构,包括我自己都没有足够有效的措施来防止这种情况的发生。”

据德媒分析,此前Bafin一直将Wirecard归类为技术公司而不是金融控股公司,因此,其监管权限较低。

目前,已有不少欧洲议会议员呼吁加强金融监管,并成立专门的调查委员会。比利时布勒哲尔(Bruegel)国际经济研究所主管沃尔夫(Guntram Wolff)表示,有效的金融监管对于“欧盟(也包括德国)的金融稳定”无疑是“至关重要的”。“从长远来看,宽松的监管是不利的。”沃尔夫说。

几家欢喜几家愁

上周五(19日),丑闻被曝光的第二天,国际评级机构穆迪就将Wirecard的信用评级从“ Baa3”直接连降6级至“ B3”,且不排除进一步降低。

本周一(22日),Wirecard在德国交易所的股价一度跌至12.99欧元,较上周最高的104欧元将近跌去了90%,而在此前就做空该公司的投资者,则成了当下最大的赢家。

据外媒报道,18日一名交易员在不到半小时内就获利了75万美元,而一些押注Wirecard会大跌的对冲基金则收益更大。比如,由英国投资人霍恩(Christopher Hohn)创立的TCI基金就持有200万股的空头仓位。

德国联邦公告(Bundesanzeiger)上的公开信息显示,17日做空Wirecard的仓位还只有9.67%,而18日已攀升至16.17%,该数据还仅仅是统计了持仓超过0.5%以上的卖空者,即不包括中小散户。实际上的空头比例显然更多,据美国数据供应商S3 Partners估算,18日当天的空头仓位占比为23.92%,即约2500万股,也就是说,空头们在当天的总获利超过23.5亿美元。

据金融服务机构FIS Astec Analytics的数据显示,18日当天卖空Wirecard股票所需要承担的融券成本年化利率高达17.5%,即便如此仍然供不应求。

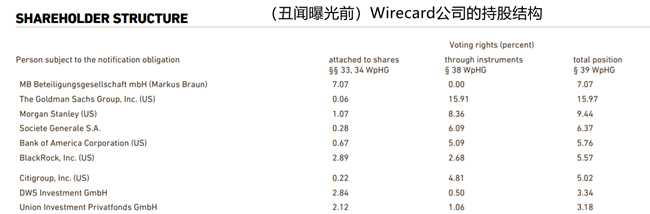

在空头狂欢的同时,持有该公司股票的投资者和机构则只能“欲哭无泪”。刚刚被抓捕布劳恩此前拥有Wirecard公司7%的股票,但据德媒报道,其中大部分股票已在上周末被强制卖出平仓,失数亿欧元,因他曾把这些股票抵押给银行。

此外,多家国际知名投行、基金也成了不幸的受害者。全球最大的资产管理机构贝莱德集团就持有Wirecard5.57%的股份,其中间接持股部分为2.68%;英国德文郡(Devon)基金管理公司旗下的欧洲机会信托基金18日大跌了11.6%,因为该基金截至5月31日最大的头寸正是Wirecard,占总额的10.34%。

此外,据Wirecard公司披露,高盛、摩根士丹利、美国银行、花旗、法国兴业银行等都是Wirecard的主要机构投资者。在丑闻被揭发的前一天,美国银行还增持了Wirecard公司0.28%的股份。