图片来源@视觉中国

“美国政策制定者对(中国数字货币项目的)后果毫无准备。”——美国CNBC新闻5月23日报道。

比起国内对两会的关心集中于政府工作报告和刺激政策(详见《国泰君安七大团队解读政府工作报告看点及两会蕴含的投资机会》),外媒的关注似乎更多的放在了央行数字货币的进展上。

在外媒看来,“中国央行推行的数字人民币,一旦与中国先进电子支付系统结合,有可能为中国的国际影响力提供一个比航母舰队更有效的平台。”

事实上,自今年新冠疫情爆发以来,美联储频频向美元注水转嫁危机的行为,已经刺激各国开始采取应对行动。除了央行们纷纷计划提前运回存储在美联储的黄金外,加速推进数字货币的研发试验也是寻求“去美元化”的重要一步。

根据美国财经网站thestreet的整理,虽然目前还未有国家正式发行央行数字货币,但中国、瑞典、泰国、柬埔寨、韩国、乌克兰等国已有试点计划,加拿大、委内瑞拉正处于开发时期,反而是美国、日本、欧洲多国等发达国家仍处于研究阶段。

央行数字货币,能否踩在前人的肩膀上成为美元霸权的终结者?它和其他挑战者——欧元、黄金、比特币的不同之处有哪些?国泰君安证券有色团队近期以一篇深度报告《数字货币,第三轮黄金长牛的号角》,从美元霸权的众多挑战者的视角,解读这场“货币战争”的最新进展。

01、天下苦美元久矣 作为全球最霸道、最强权的法定货币,美元在世界主要结算货币中占比超过40%。原油、黄金、基本金属、农产品等国际大宗商品交易大部分都是以美元来结算。

美国利用美元的特殊地位,自主决定其价值,并成就其经济霸权的地位。

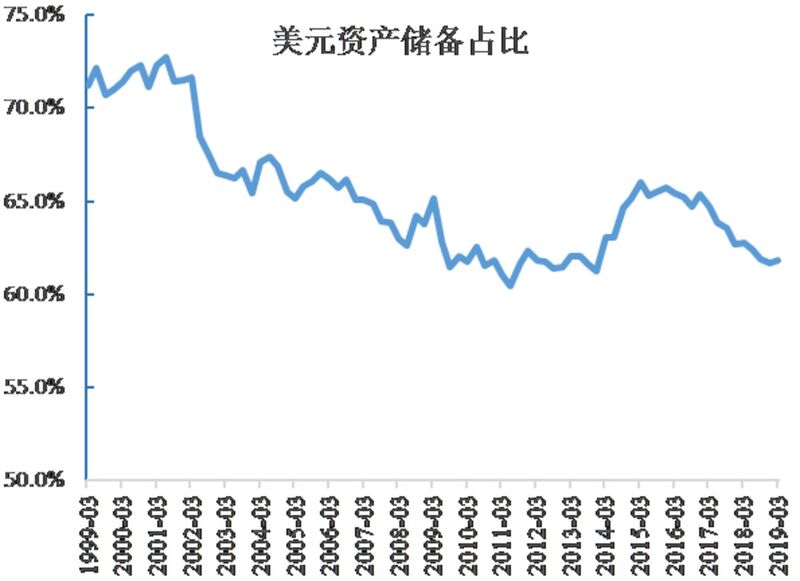

据世界货币基金组织IMF统计,1999年至今,全球资产储备中美元占比已从最高点约73%下降至目前约62%。除了说明“去美元化”现象确实在发生外,同时也说明了美元霸权短期确实难以撼动。

▼ 1999年至今全球美元资产储备占比整体呈现下降趋势,但仍占据绝对主导

数据来源:IMF,国泰君安证券研究

在过去多年中,真正能对美元构成威胁的挑战者屈指可数,其中超主权货币(如欧元)及跨境支付系统(如人民币跨境支付系统CIPS)曾经或正在被寄予厚望。

# 超主权货币(如欧元)

就超主权货币而言,其中最具代表性的为欧元。

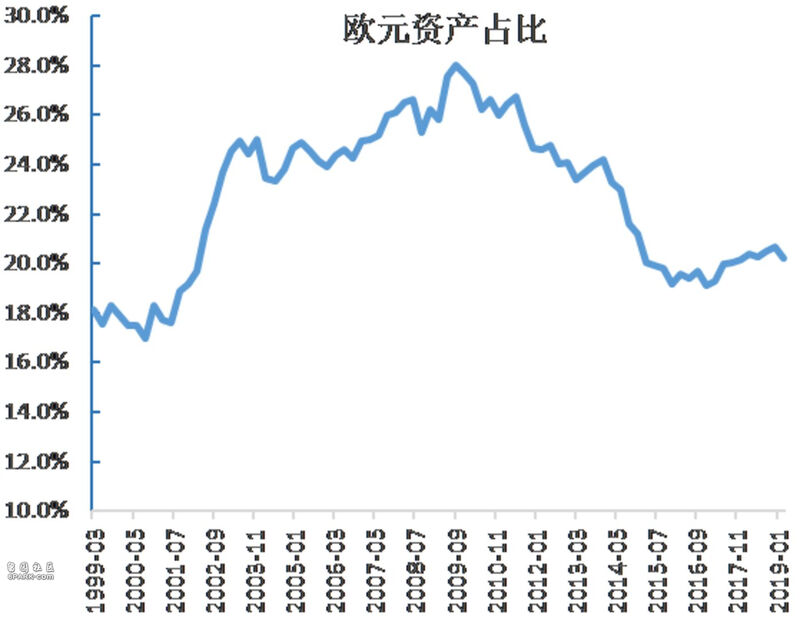

截至2019第一季度,全球欧元资产储备占比约20.2%,远低于美元的61.8%。

究其原因,在于欧元受限于区域限制,难以脱离欧洲范畴。

▼ 1999年至今全球欧元资产储备占比呈现先升后降态势

数据来源:Wind,国泰君安证券研究

#跨境支付系统(如人民币跨境支付系统CIPS)

跨境支付系统中最具代表性的为中国跨境支付系统CIPS (cross-border Interbank Payment System),该系统为满足“一带一路”内外资金融通,由中国央行于2015年启用。

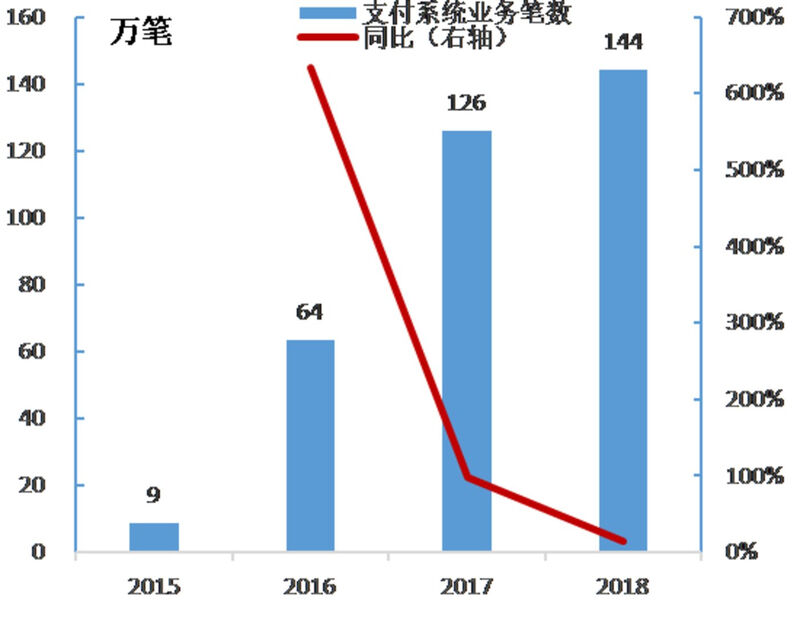

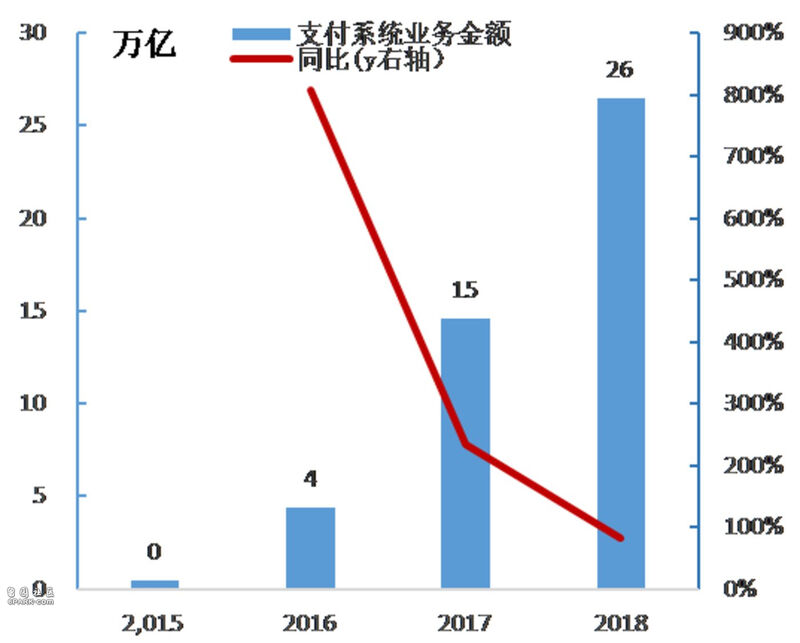

据统计,截至目前CIPS已有31家直接参与者和855家间接参与者,实际业务覆盖155个国家(地区)的2395家法人金融机构。2018年CIPS支付业务笔数和支付金额分别高达144万笔和26万亿元。

▼ 2015-2018年CIPS支付笔数快速上涨

数据来源:Wind,国泰君安证券研究

▼ 2015-2018年CIPS支付金额迅速上扬

数据来源:Wind,国泰君安证券研究

而事实上,无论是跨境支付系统还是超主权货币,区域局限性明显,难言对美元体系构成实质性威胁。

但如果能有一货币在具备跨境支付或超主权货币特征的同时又能解决诸如区域限制等方面的问题,其是否能对美元霸权构成真正意义上的挑战?

数字货币,或许能担以重任。

02、新的挑战者——数字货币十年前的5月22日,十九岁的程序员LaszloHanyecz用10000枚比特币购买了2块价值41美元的披萨。

有的人说那两块披萨来自于棒约翰,也有人说是达美乐,但这都不重要,重要的是比特币第一次被定价,预示着数字货币拥有了法币的支付功能。而这一天也成为了比特币的纪念日,被信徒们称为比特币披萨节。

自那时以来,数字货币发展如火如荼。目前,市面上流通的数字货币已突破2400种,全球的币民有4000到6000万左右。

#比特币

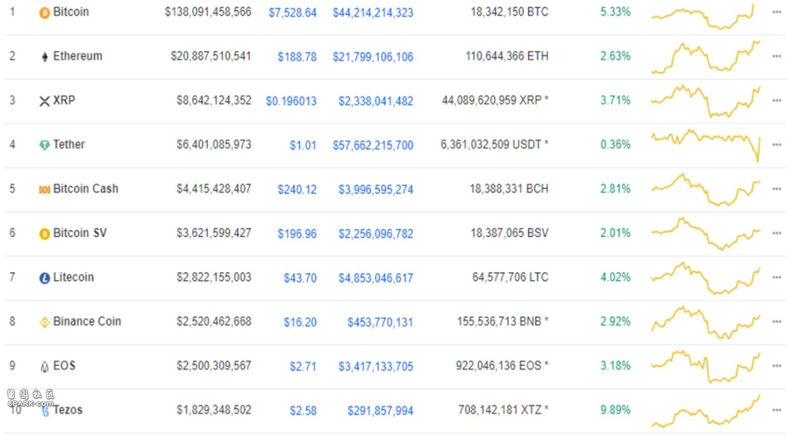

数字货币开山鼻祖——比特币,于2008年次贷危机中诞生,截至2020年4月底总市值约1381亿美元,单币约7530美元/枚,已流通数量约1834万枚。

▼ 截至2020年4月底前10大数字货币市值及价格概览

图片来源:Coinmarketcap

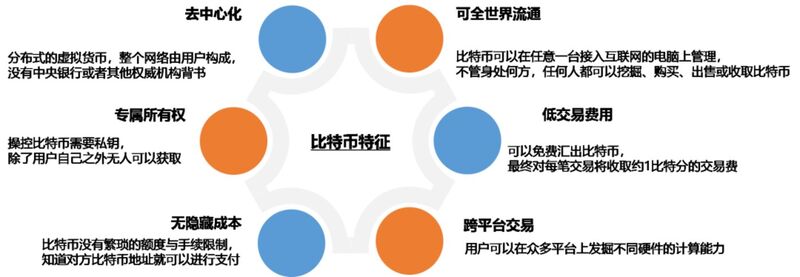

比特币如此受市场追捧,主要原因是其具备去中心化、可全球流通、低交易费用的特点,整个网络由用户构成,不存在任何权威机构为其背书。

▼ 比特币具备去中心化、可全球流通等特点

资料来源:《比特币的发展趋势》,国泰君安证券研究

但比特币每四年减半一次,无增发,维持总量2100万枚恒定,使其流动性有限且价格波动剧烈,这与成为货币等价物的条件相悖,故比特币难以成为真正意义上的货币。

#Libra(天秤币)

那是不是只要在继承比特币优点的基础上,同时解决信用背书及流动性难题,该数字货币就能实现真正意义上的货币化?

2019年6月,Facebook以一封Libra1.0白皮书宣告了Libra的诞生。

自发布起,Libra就备受争议,但这也无法阻挡其雄心壮志——为全球17亿缺少银行或金融服务的人提供服务,并帮助这些国家或地区建立稳定币或者数字法币(CBDC)。

与比特币不同的是:

①Libra拥有良好的信用背书,独立的Libra管理机构,且组成会员多为行业翘楚如Facbook、eBay、PayPal等;

②无发行上限,保证流动性需求;

③特定资产为储备后盾,挂钩一篮子货币及短期政府债券一定程度上保证币值的稳定。

另外,Libra的可拓展性(对应支付的便利)及安全性(对应支付的安全)保证了其支付功能,以上优点或将助力Libra更加贴近甚至成为真正意义上“货币”。

▼ Libra三大要素

资料来源:Libra白皮书,国泰君安证券研究

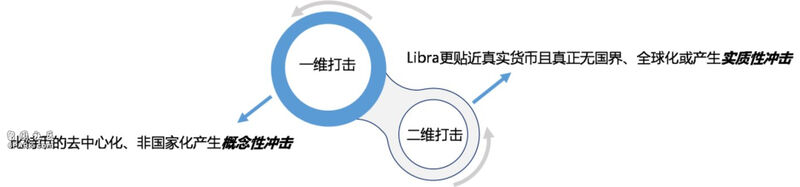

如果说比特币的诞生是“货币去中心化、非国家化”对美元体系产生了概念性冲击,那Libra的出现无疑在可操作性方面让数字货币挑战美元成为可能。

▼ 数字货币对美元的“二维”打击

资料来源:国泰君安证券研究

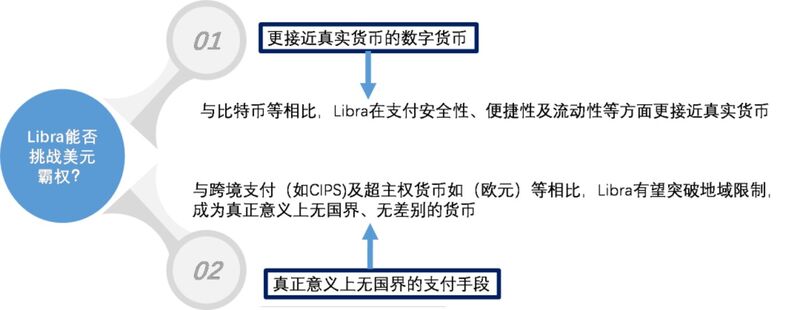

就成立目的而言,区别于跨境支付系统或欧元,Libra旨在成为无国界的全球性货币,其范畴远非局限于某一特定区域及国家,可以轻松跨越地理边界、司法边界、甚至是货币边界。

就挂钩资产而言,Libra选择一篮子货币作为锚定基准。

因而理论上可将Libra视为真正实现“去国家化、去区域化”的超主权货币,对现有美元体系构成明显冲击并非没有可能,但短期内难以一蹴而就。

▼ Libra兼具跨境支付、超主权货币等特点,同时突破了地域局限性,有望进一步挑战美元

资料来源:国泰君安证券研究

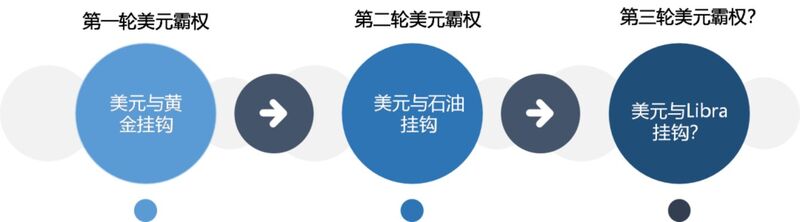

若Libra单一锚定美元,(事实上鉴于美国的监管要求及为保持币值稳定,美元或美元国债仍是最佳锚定目标),成为“美元数字货币”,届时美元将实现之前挂钩黄金、石油,再与数字货币的锚定挂钩,其霸权地位或将强化而非削弱。

▼ 不排除未来美元挂钩Libra的可能,届时美元霸权或将加强而非削弱

资料来源:国泰君安证券研究

# 中国央行数字法币 DCEP (Digital Currency Electronic Payment)

巧合的是,在Libra2.0白皮书发布的同时,中国央行宣布DCEP小范围公开测试。

早在2014年,中国央行就开始进行了数字货币设计,并于近期在苏州等城市试点测试。

据国际清算银行2020年调查结果显示,全球范围内,已经有10%的央行考虑在短期内发行法定数字货币,一改之前犹豫观望、反对禁止的态度。

那么作为全球首个落地的数字法币(CBDC),DCEP——这一中国央行数字货币,相比较比特币、Libra有哪些不同呢?

DCEP具备如下特点:其底层资产为人民币(央行负债),即中国央行背书,因而从本质上来说,其为与现有纸币类似的主权货币,但与纸币相比,其制造运营成本更低,且便于携带、而匿名可控性将为其反洗钱、反恐融资等功能设计奠定了良好基础。

此外,DCEP设计的核心为双层运营:即人民银行先把DCEP兑换给银行等金融机构,再由其兑换给公众,双层运营既能利用现有资源调动商业银行积极性,也能够较好提高公众对DCEP的接受程度。

*参见国泰君安此前发布的报告《央行数字货币与其他虚拟货币究竟有何不同?》

我们认为,DCEP在苏州及深圳的试用将拉开其应用大幕,落地速度或超预期,有望迎来更大范围的应用。

▼ DCEP与比特币、Libra对比

资料来源:新浪财经,国泰君安证券研究

不过同Libra一样,尽管中国央行DCEP也有可能发展成全球化支付和清算基础设施来削弱美元霸权,但并不能在短时间内显著改变国际货币竞争的基本面。

DCEP的底层资产是人民币,人民币的国际支付比例、全球储备货币占比均少于2%,很难取得国际支付中的主导地位。

短期内,DCEP只能服务中国境内,在国内通过法律和行政手段实现全面覆盖,但在境外,短期内影响到的主要是华语地区以及一带一路部分国家用户。

尽管中国央行正在拓展DCEP的应用场景,如跨境、跨机构支付和清结算等,还可能会与支付宝、微信支付绑定,但从用户基数来看,DCEP并不占据显著优势,会在相当长一段时间内落后于Libra,Facebook有28亿全球用户,加上Liber协会成员的用户,其潜在的用户基数巨大。

综上,数字货币短期内要“货币化”,挑战美元霸权极为困难,但中长期来看,其兴起、完善及发展有望挑战美元霸权,加速去美元化进程。

03、黄金第三轮长牛或将起始于数字货币 今年以来,从金条、到纸黄金、黄金理财、黄金期货、黄金基金,都取得了不错的收益,而这股黄金大牛市和“去美元化”大潮,密不可分。

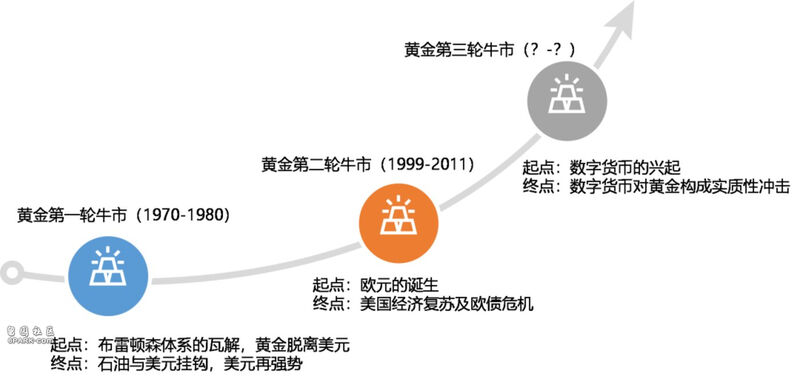

纵观历史上黄金的多次牛市,第一轮牛市起点为美元与黄金脱钩(布雷顿森林体系解体),终点对应20世纪80年代美元货币体系进入稳定期;第二轮牛市起点对应着欧元的诞生,终点为美国经济复苏叠加欧债危机。

可以发现,黄金牛市总是对应着货币体系特别是美元的变迁,去美元化很大程度上左右了金价的表现。

如果说第一轮去美元化为布雷顿森体系的瓦解,第二轮为欧元的诞生,那第三轮将何为载体?

从更长的时间视角来看,类似黄金第一轮、第二轮牛市的起始与终结,我们推测第三轮黄金长牛——

或将起始于以数字货币为代表的第三轮去美元化;

或将终止于数字货币的真正成熟之时、对黄金构成实质冲击之际。

▼ 黄金第三轮长牛或将起始于数字货币的崛起,终止于其对黄金构成实质性冲击

资料来源:国泰君安证券研究

考虑目前的市场认可度、交易体量、交易者等方面因素,我们认为短期内,数字货币目前无法对黄金构成明显冲击,且考虑到两者均可对冲美元信用体系,前期更多可能体现为美元霸权的共同挑战者而非竞争者。

首先,就市场认可度而言,目前数字货币频繁受到攻击和质疑,很多国家都在考虑监管问题。

而黄金自古以来就被作为稀有物的一般等价物,受到市场的广泛认可。

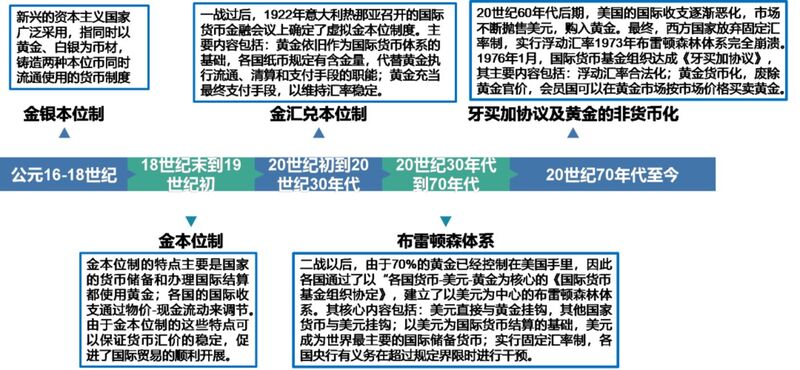

18世纪至今世界货币体系的变迁都与黄金密切相关:金银本位制-金本位制-金汇兑本位制-布雷顿森体系(与美元挂钩)-黄金非货币化的货币体系演变。

▼ 和黄金相关的货币体系演化,从金银本位制到黄金的非货币化

资料来源:《关于黄金定价的一些研究》,国泰君安证券研究

直至今日黄金在世界各国外汇储备中仍占据重要地位,如截至2019Q4美国黄金占外汇储备占比约75%,德国约为70%。

▼ 截至2019Q4世界主要国家和地区黄金外汇储备占比概览(按美元折算)

数据来源:世界黄金协会,国泰君安证券研究

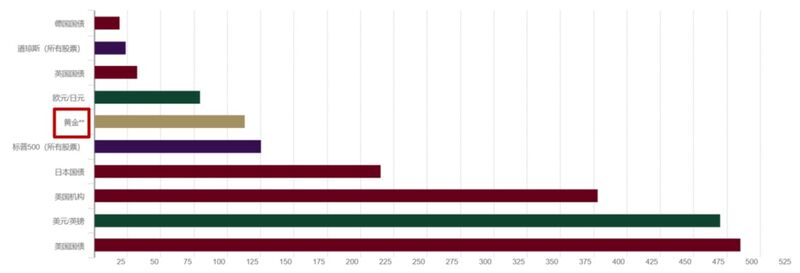

其次,从交易体量方面考虑,目前市场上交易量最大的币种为比特币,据Coinmarket统计,2018年其日均交易量约80亿美元/天,而据世界黄金协会统计,2018年世界黄金日均交易量约1140亿美元/天(包括场外交易市场OTC、期货市场及ETF市场),其体量远大于比特币。

▼ 2018年世界黄金交易量日均约1140亿美元(包括场外交易市场、期货市场和ETF市场)

图片来源:世界黄金协会,注:单位为10亿美元

最后,从投资者构成来看,黄金交易参与者众多,囊括上游原料生产商、中游贸易商、下游加工企业,交易所交易与黄金ETF则多为专业投资者,而比特币绝大部分为对数字货币有一定研究的“币友”,双方投资者在选择持有比特币还是黄金上,较难产生交集与替代。

但长期来看随着数字货币的成熟化、规模化及规范化,其对黄金的明显冲击有望真正体现,两者或将在储备资产、支付交易方面将产生正面对抗。

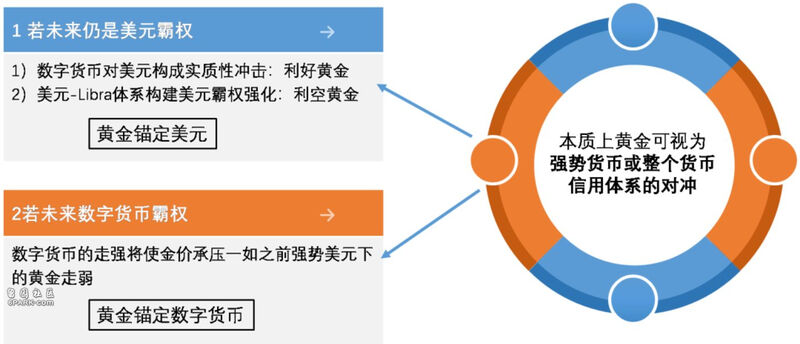

基于数字货币是否能够对美元构成实质性威胁,未来可能出现三种情形。

▼ 不同情景假设下数字货币对黄金的影响探讨

资料来源:国泰君安证券研究

1、若数字货币如Libra对美元构成了实质性威胁,美元霸权受到强有力挑战,则黄金具备良好表现基础。

2、若未来美元-Libra体系真正构建(如前所述并非没有可能),美元霸权增强而非削弱,则黄金或将由此承压。

3、若未来数字货币如Libra成为世界货币体系的主导者而非美元,届时黄金或不再锚定美元而是数字货币,则数字货币的强盛或不利于黄金一如之前强势美元下的金价走弱。

本文内容节选自国泰君安证券已经发布的研究报告《数字货币,第三轮黄金长牛的号角》及公开信息,具体分析内容(包括风险提示等)请详见完整版报告。若因对报告的摘编产生歧义,应以完整版报告内容为准。