“我希望留给后人的遗产,是我改变了公司做生意的方式。”

他为股东赚的钱可能比这个星球上的其他任何投机者都多。

2013年上映的《华尔街之狼》中,疯狂、狡黠又充满激情的金融骗子乔丹·贝尔福特,让很多人对“华尔街之狼”产生了认知误区。

事实上,不论公司内部还是媒体,从未有人这样称呼过贝尔福特。这个称号,是他在自传中“自封”的。

现实中,他的公司并不在华尔街;整个行骗生涯中,他也只不过骗了2亿美金。操纵麦登鞋业股价、3小时入账2200万美元,已经是他人生中最高光的时刻。

放在华尔街,他只是个不入流的小角色。这种割散户韭菜的小把戏也绝称不上“狼”。

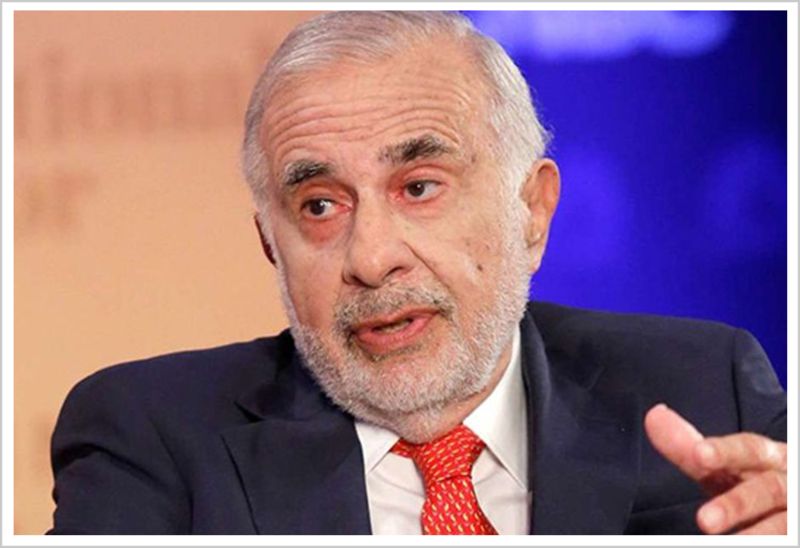

真正公认的华尔街之狼——卡尔·伊坎,可是与索罗斯齐名的对冲基金大佬,曾被《时代》杂志评为“美国最重量级的投资人”。

在华尔街,他是灭霸般的存在,是令所有美国上市公司都害怕的“凶狠野兽”。

他不但可以让上市公司让步、割肉以牟取利润,甚至还可以操纵公司的战略和走向。他曾迫使雅虎创始人兼CEO杨致远黯然下台,让惠普的百亿私有化方案折戟,还一手推动了摩托罗拉移动业务的拆分,最终引发了巨人的衰落,并从中获利13亿美元。

和贝尔福特一样,伊坎的华尔街生涯也是从股票交易员开始的。

“他们就像点石成金的魔法师,让奇迹在一夜之间发生,实力、野心和激情在一个个的天文数字中灿然交汇。”

1961年,第一次走进纽交所的伊坎,被眼前的景象震撼了。

在这里,他只用了2个月就赚到了4000美元。对一个纽约皇后区的普通家庭来说,那是伊坎父亲两年的收入。

1968年,他成立伊坎证券公司,大胆下注传统产业,凭借21.6%的年化收益率吸引了大批客户。

1980年,伊坎把公司迁到了美国的金融中心——纽约曼哈顿,与通用、摩根斯坦利等国际巨头比邻而居。

此时的伊坎,已经不满足于在二级市场做一个炒家。

5个月后,他斥资8000万美元收购了濒临破产的Federal-Mogul汽车零件公司,然后将它从一家“连一张准确的财务报表都交不出来”的混乱企业,整治成一家管理规范的现代公司。

数年后,伊坎将之出售,获利超过20倍。

不过,真正让伊坎一战成名的是环球航空“猎杀案”。

1985年,环球航空打算拆分其酒店、餐饮与航空业务。当时,环球航空股权极度分散,不存在实控人;公司拥有多条国内外航线、机群和土地资产,但效率低下、经营不善,资产被严重低估。

这一切,被伊坎死死盯上了。

但一开始,伊坎没有打草惊蛇。他以各种不同的公司和身份,在二级市场上频繁地小额买进环球航空的股票。

就在即将触碰持股5%公开红线的前10天,伊坎开始疯狂买入,将持股比例迅速增加到16%。

这时,环球航空才意识到大事不妙,针对恶意收购向法庭提起诉讼,却为时已晚。伊坎一边与其周旋,一边继续增持,最终以52%的股权完成了对环球航空的绝对控制。

羊入虎口后,伊坎并不心急。

起初,他一副救世主的姿态。通过部署度假航线、与西北航空强强联手,环球航空在连续两年巨亏后,竟然在伊坎手中迎来第二春:1987、1988年,分别盈利1.06亿、3.09亿美元。他也从飞升的股价中获益不浅。

很快,伊坎露出了魔鬼的真面目。

通过发行垃圾债券加杠杆的手法,他实现了蛇吞象式私有化,获得了公司90%的股权。这个过程中,他个人获利4.69亿美元,却给公司留下了5.4亿美元的债务窟窿。

1998年,实现私有化后,绝对控股的伊坎开始为所欲为。他先后将最赚钱的几条航线卖给竞争对手,几乎榨干公司。

1992年,受困于债务危机的环球航空申请破产。通过向债权人顺利出售公司55%股权,才暂时幸免于难。

但人们发现,辞去董事长一职的伊坎摇身一变,又成了公司最大的债权人。

为偿还伊坎1.9亿美元债务,公司又与其签署了专属“票务协议”,即:伊坎有权在未来8年内,以55美分的价格购买任何往返于圣路易斯的机票,并允许转售机票。

协议规定,伊坎不得通过旅行社转售机票,但没写明不得通过互联网出售。针对这一漏洞,伊坎注册了一家票务网站,每年豪赚的同时,给环球航空造成约1亿美元的损失。

2001年,被吃干榨尽的环球航空被美国航空收购,彻底退出历史舞台。

自此,伊坎成了人人敬畏的华尔街之狼。

随后几十年,伊坎娴熟运用杠杆收购、恶意收购、代理权之争、董事会袭击、借助媒体、煽动小股东等各种资本和非资本手段,频繁在华尔街狩猎。

▲伊坎非常欣赏拿破仑。他非常享受那种在一次又一次的战役之后,让对手崩溃或者臣服的感觉其猎物名单包括:雅虎、时代华纳、维亚康姆、苹果、摩托罗拉、米高梅、德士古石油公司、纳贝斯克、西联汇款等诸多巨头。所到之处,无不掀起一片“血雨腥风”。

如今,84岁高龄的伊坎依然宝刀未老。

4月20日,当全世界都在抛售石油、原油期货跌至每桶-40美元的历史低点时,他再度成功抄底,以负价格订购了100万至200万桶原油。

▲卡尔·伊坎精准抄底负油价:这种机会不会重现

2014年,天不怕地不怕的伊坎向巴菲特开炮。

这场口水战的起因,是可口可乐的激励计划。

2014年2月19日,可口可乐薪酬委员会向董事会提出:留存5亿股,用于高管股权激励计划。

当时,可口可乐流通股仅44亿股,5亿股激励计划,意味着可口可乐的股价将被稀释10%。

这一年,可口可乐的营收和净利润均出现明显下滑。而且前两年,可口可乐已经发放了1.96亿股用于股权激励。

这被质疑是管理层直接侵占股东利益。

作为可口可乐最大的股东,巴菲特本有权反对这一计划。但他选择了弃权,使得这一计划被董事会顺利通过。

这让伊坎很不满。

随后,他在《巴伦周刊》撰文公开批评巴菲特。

他写道:如果连巴菲特这样的重量级人物都不愿公开反对并否决薪酬计划,那么还能指望哪位董事会成员敢于表达自己的意见?正是这种不得罪人的态度,助长了管理层的平庸。

伊坎认为,过去40年,美国贫富差距扩大的部分原因,正是高收入管理人士的薪酬迅速增加。一位表现平平CEO的薪资,最高达到普通员工的800倍,这是极不道德的。

对此,巴菲特回应称,在某些方面同意伊坎的行为,但促成改变的方法不止一种。他不愿与可口可乐管理层开战。

这件事并不涉及伊坎的利益,但他还是忍不住跳出来为股东说话。

争执源于两种投资理念的冲突。

巴菲特代表的是价值投资。他总是选择有价值的企业进行长期投资,通过企业的成长和复利获得超额收益。他与管理层是共赢的,因而总能达成某种默契。

伊坎代表的是激进投机。他喜欢选择被低估的企业,通过恶意收购等方式迫使公司按照自己的意图迅速改变以提升股价。他总是站在股东利益的一方,常常与管理层发生直接冲突。

事实上,巴菲特早期的投资理念和伊坎很接近。

受导师格雷厄姆影响,在代客理财阶段以及伯克希尔早期,巴菲特推崇“烟蒂股”(被低估的企业)投资。买进烟蒂股后如果不涨,就持续买到入主董事会甚至控股地位,最终推动公司价值实现,获利退出。

可是,这种投资方法需要为这些不算优质的企业劳心费力,且这种便宜股后来也很难找到,因而1971年以后,巴菲特逐渐放弃了这种投资模式。

伊坎就像是平行时空里的另一个巴菲特。

他选择了坚持这种投资模式,并将它发挥到极致。

这为他带来了惊人的收益。从1968年到2013年的45年时间里,伊坎公司的年投资回报率达到31%,而巴菲特的伯克希尔只有20%。

45年,31%的年化回报是什么概念?

假如你在1968年把1万美元交给伊坎,2013年,这笔钱将价值近19亿美元。

没有最佳的投资方式,只有最佳的投资人。即便走上了截然不同的投资道路,但这并不妨碍他成为与股神巴菲特齐名的华尔街传奇。

2019年,伊坎以174亿美元的身家,排名2019年福布斯全球富豪榜第61位,依旧屹立在华尔街之巅。

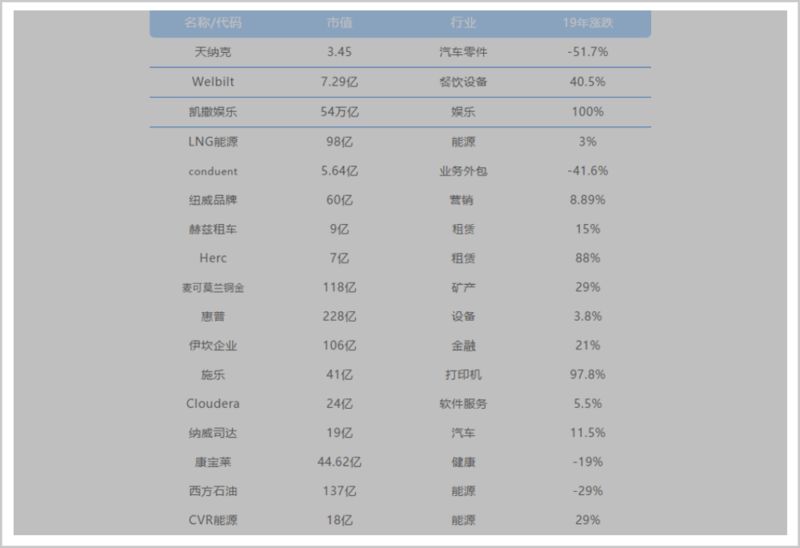

▲截至2019年底,伊坎的持仓情况值得一提的是,伊坎还是特朗普的好友,大选时资助了他数百万美元,后被聘为监管改革特别顾问。

但他对特朗普的战疫表现,似乎并不满意。

在史诗级股灾面前,巴菲特只是出清了航空股,囤积1300多亿美元现金。伊坎则直接做空美国,针对商业地产抵押贷款支持证券(CMBX6),押上了数十亿美元空头头寸。

伊坎说,“现在仿佛又回到了2008年”。

“你好,我是伊坎……”

这恐怕是华尔街的CEO们最害怕接到的电话。

“你得对他开诚布公,而且随叫随到,对伊坎来说,这两点非常重要。”摩托罗拉CEO格雷格·布朗并非危言耸听。伊坎投资摩托罗拉后,他不止一次在睡梦中被他的电话惊醒,甚至因此打乱了自己的结婚纪念日。

2012年,伊坎收购网飞10%的股份后,CEO里德·哈斯廷斯一边学习接纳伊坎,一边启动了反收购的“毒丸”(折价发行股票以稀释他的股权比例)。

有的公司为了防止落入伊坎的魔爪,甚至甘愿支付“赎金”:用更高的价格,把股票从伊坎手中买回来。

《华尔街之狼丨金融之王卡尔·伊坎》一书中写道:“伊坎仿佛是一只猎狮犬,一下子就跳到那些公司首席执行官的身上,用牙齿咬住他们的血管,把他们当成自己的猎物撕烂。”

对于强悍的对冲基金经理而言,伊坎同样是魔鬼般的存在。

号称新生代对冲基金“头狼”的比尔·阿克曼,就是“受害者”之一。

2003年到2013年,阿克曼执掌的对冲基金资产规模狂翻100倍。2007年次贷危机中,做空MBIA(美国城市债券保险公司)是他的成名作。那一战,他豪赚14亿美元。

2013年,阿克曼决定做空康宝莱(美国最大保健品公司之一),对手正是伊坎。

这场对决中,阿克曼无所不用其极,除了放出200多页的看空报告、煽动媒体舆论、花钱游说政客,甚至还在CNBC上与伊坎公开论战。

▲2013年1月25日,几乎所有交易员都放下了手上的工作,看华尔街最著名的两位对冲基金经理互撕。纽交所的交易量,甚至因此下滑了20%

但伊坎的老谋深算,阿克曼远不能及。这场战斗最终还是以阿克曼巨亏10亿美元,惨败收场。

然而,魔鬼般的华尔街之狼,还有另一副面孔。

对于赚到手的金钱,伊坎似乎不太在意。

他非常热衷慈善事业,为母校普林斯顿大学的卡尔·伊坎基因组研究实验室、乔特罗斯玛丽中学的卡尔·伊坎科学中心、西奈山医院的伊坎医学研究所、兰德尔斯岛上的伊坎体育馆等展开大笔捐赠。

2010年,伊坎还宣布加入“捐赠誓言”名单,承诺去世后将超过一半的财富捐出去。

有人评价说:“他喜欢赢,他喜欢钱,但钱只是他用来证明自己价值的计分板。”

对于美股投资者来说,伊坎也是天使般的存在。

“跟着伊坎有肉吃”几乎成为共识。任何一家公司只要跟他联系起来,基本上就意味着暴涨。

他的一条Twitter,就可以让苹果股价一天暴涨5%。他打算攻击黑莓的传言,也可以让后者股价飙升7%。

惠普私有化、可口可乐股权激励……他一次又一次站出来为股东说话。即便是苹果CEO库克,也要给他面子。

2013年买入苹果股票后,他和库克进行了单独会面。伊坎的建议很简单:一是回购股票,二是加快分红节奏。

库克欣然接受了他的建议。2014年4月23日,库克宣布苹果增加900亿美元的股票回购,将分红率提高到8%,并实行股价7比1的拆分。

结果,整个2014年,苹果股价上涨40%,成为第一家冲击7000亿美元市值的公司。

伊坎大赚一笔,投资者也都跟着沾了光。

正如《财富》杂志所言:“现实中的伊坎,是一个复杂而又多才多艺的人——他精通多种赚钱之道,他为股东赚的钱可能比这个星球上的其他任何投机者都多。”

虽然伊坎从来都不是一个正面人物,但不可否认的是,他给美国上市公司治理带来了深远影响:鼓励股东争取权益,并促使越来越多的董事挑战企业高管。

哪些高管侵占了上市公司的宝贵资源,侵害了股东利益而肥了自己的腰包,他就会猛烈突袭这家公司并让高管滚蛋。

尽管这都是以盈利为出发点,但正是因为他的存在,美国上市公司的董事会与管理层都不敢漠视投资者的利益,在资产出售与并购交易上中饱私囊时,随时都要小心伊坎的眼睛。

“我希望留给后人的遗产,是我改变了公司做生意的方式。”

伊坎说:“美国有这么多非常伟大的公司,却管理得那么糟糕。我想改变规则,让公司的首席执行官和董事会真正地对股东负责。”

在缺乏敬畏心、损公肥私、割韭菜横行的A股市场,或许最缺的就是一个像伊坎这样敢于戳破皇帝新装的斗士吧!