4月6日,美国股市从前期大幅下跌中反弹。截至收盘,道琼斯指数涨7.73%,报22679.99点,标准普尔500指数涨7.03%,报2663.68点,纳斯达克指数涨7.33%报7913.24点。从最低位到最高位,美股反弹幅度已达25%。

2020年一季度,美国投资者经历了近年来最好的时期和最糟糕的时期,史上最长牛市周期结束,从2月19日至3月23日,标普500指数下跌超过33%,对新冠肺炎(新型冠状病毒肺炎COVID-19)疫情全球大流行和石油价格战的担忧,引发市场一系列连锁反应。风险资产的抛售导致美元流动性迅速枯竭,美国联邦储备委员会(Fed)将联邦基金目标利率下调至最低水平并开启了无限量量化宽松,常规货币政策空间用尽之后,美联储将政策中心转移到防止大规模抛售美国国债上。史无前例的货币宽松政策,也许能最大限度降低经济陷入大萧条的可能性,但不可避免地削弱了其国家信用和美元全球货币锚的地位。

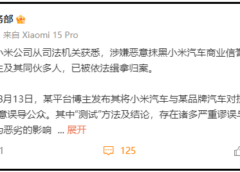

美国新冠肺炎确诊患者已超过30万,不少城市将大型公共设施改造为临时医院。(AP)

美联储连续两日修改“游戏规则”

4月1日,美国联邦储备委员会(Fed)在美股收盘后突然宣布修改原有规则,暂时放宽银行杠杆率约束和会计准则,大型银行在计算其补充性杠杆率时,可以将持有的美国国债和存款从中剔除。补充杠杆率是美联储对大型银行施加的额外杠杆限制。该项豁免有效期一年,美联储认为这有利于缓解美国国债市场的压力并鼓励银行继续放贷,维持市场流动性。

此前一天,美联储推出新的救市举措,建立针对外国和国际货币当局(FIMA)的临时回购协议工具(Repo facility)。根据声明,美联储允许在纽约联储开设FIMA账户的持有者(一般为外国央行和国际性经济组织)临时性用所持有的美国国债向美联储置换美元。美联储表示,FIMA回购工具设立的初衷旨在减少由国外经济紧张引发的美国国内金融市场风险,有助于维持流向美国家庭和企业的信贷现金流,减缓外国央行抛售美债获取美元的操作,从而避免国债市场利率上行的风险。

从实际效果来看,两项措施可以理解为美联储向外国政府和金融机构提供临时性美元流动性,以缓解流动性危机,避免外国央行和国际经济组织在市场大规模抛售美国国债。

美联储两次救市动作源于国际市场出现的美债抛售潮,在风雨飘摇的3月,外国投资者抛售了价值千亿美元的美国国债。数据显示,截至3月25日,外国投资者在美联储账户中托管的美国国债减少了1,090亿美元,创历史最大单月下降规模。而在3月25日当周,美联储代理外国账户持有的美国国债减少580亿美元,降幅达1.7%,为6年来的最高降幅。外国账户美债周平均持有量则下跌至2.891万亿美元,为2017年4月以来最低。

由于各国央行在内的机构投资者向交易商出售美债头寸,华尔街一级交易商手中持有的美债大幅增加,从2月初的1,930亿美元激增至3月18日的2,720亿美元。

另外,截至4月1日,美联储持有的国债规模则升至3.34万亿美元,一周前为2.98万亿美元,单周净增持3,600亿美元。美联储资产负债表总规模升至5.86万亿美元,此前为5.3万亿美元。

新一轮危机正在酝酿

特朗普此前一再指责美联储货币宽松步伐太慢,外界质疑其影响美联储独立性。(AP)

国际机构争相抛售美国国债,如果引发债市剧烈波动,很可能导致其他金融市场混乱,但美联储如此果断迅速的应对手段,绝不仅仅是担心引发连锁反应这么简单。

受多种利空因素影响,3个月期美国国债收益率在3月末一度跌入负值区间,10年期国债收益率低于1.00%。随着美联储大幅降息导致美债收益率走低,越来越多海外央行对持有美国国债的收益率感到“不满”,正加紧寻找其他高回报资产,因此各国央行减持美债的趋势可能并未得到实质性改善。

虽然美联储的一系列政策只能缓解当下流动性不足的困局,无法根本上解决疫情蔓延后经济陷入衰退的问题,但这些举措确实是必要的,至少为美国经济复苏争取了时间,向市场传递了积极信号。

不过,一向把保持温和通货膨胀和就业增长作为政策目标美联储在危机来临时也有些“顾此失彼”。继前一周公布的初次申请失业金人数突破300万后, 4月2日发布数据显示,美国3月28日当周初请失业金人数达到664.8万,再次刷新历史记录。

此外,美国3月季调后非农就业人口减少70.1万人,远超预期的减少10万人,前值增加27.3万人。这也是2010年9月以来美国首次出现非农就业人数下滑,并且接近2009年5月金融危机后减少80万人的峰值。此外,3月美国失业率上涨0.7%,达4.4%,创下1975年1月以来的最大单月增幅。

在美国新冠肺炎疫情还未得到有效控制的情况下,无论多大规模的经济刺激政策都显得本末倒置。内外交困的局面正在将美国推向新一轮危机的边缘。

根本问题出在哪儿

第二次世界大战结束后,美元在世界贸易中逐渐占据不可替代的地位,无论商业交易、石油、黄金、大宗商品,主要结算货币都是美元,全球央行外汇储备中,美元占比超过六成。也就是说,美联储的货币政策牵一发而动全身,具有很强的外溢效应。

中国光大银行金融市场部宏观分析师周茂华分析,一直以来,美国是一个低储蓄、高负债的国家。美国大量进口货物,向其他国家支付美元,并通过发行国债、股票和金融产品让美元回流。造成美国经常账户赤字,但资本金融账户保持顺差。毫无疑问,美国是世界第一大经济体,以此为根基,美联储及美元在国际货币中占据主导地位,美国债券自然拥有高评级、低利率的特性。这就使美国政府可以以极低的成本融资,弥补居民部门储蓄不足的问题。美国国内企业、家庭也从低利率环境中受益,用低成本的融资进行投资和消费。可想而知,一旦美国国债不再受到国际市场青睐,整个融资链条就有断裂的风险。

周茂华认为,美国国债抛售甚至可能影响美国国际地位。从长远看,美联储长期超宽松货币政策与美联储政策空间耗尽,将导致美国政府债务不断攀升。

本轮危机爆发前,美国联邦政府已经欠下了23万亿美元的巨债,美国政府的负债占GDP比重已经从2008年的不足70%,增长到了2019年的103%。仅2019财年美国公共债务的利息就高达5,910亿美元。美国的财政赤字率已经上升至4.6%。特朗普(Donald Trump)签署美国历史上最大规模的经济刺激方案尽管短期能够稳金融市场,但可能留下无穷后患。美国联邦政府债务有可能迅速飙升至30万亿美元,再加上规模可能高达数十万亿美元的巨额企业债务和杠杆头寸“黑洞”,美国政府和企业将面临一方面债务激增,另一方面实际“资不抵债”的局面。

周茂华认为,尤其在特朗普上台后,美国开始奉行贸易保护主义甚至是孤立主义,美国经济潜在增长及其在全球影响力下降,这将导致配置美国国债的安全性与吸引力下降。而美债就近乎等于美元,美债遭抛售,未来美元国际信用将随之下降。

归根结底,美国国债抛售的背后正是美元流动性遭受巨大考验的表现,从3月上旬开始,受避险情绪影响,美元对几乎所有其他货币都大幅升值,货币市场融资利率大幅上升,美元指数大幅上行,3月初曾升至103水平,创3年新高。在全球经济环境依旧存有极大不确定性的背景下,世界经济衰退几乎已成定局。尽管随着风险资产的反弹,美元暂时有所回落,但美元依然可能受到支撑。美国银行甚至预计,如果市场恐慌无法缓解,美元指数最终将从当前水平升至120。

中国社会科学院世界经济与政治研究所研究员、国际投资研究室主任张明分析,作为全球最重要的储备货币发行国,美联储本应实施可信度很高的独立货币政策,并努力避免本国货币政策变动对全球金融市场造成的负面溢出效应。但从目前来看,美联储的货币政策操作越来越只关注国内需求,而忽视了其操作对其他国家的负面影响。正如美国前财政部长康纳利(John Connally)所言:“美元是我们的货币,但却是你们的问题”。美元之所以能够在与黄金脱钩之后依然扮演全球储备货币的角色,这与保罗•沃尔克(Paul Volcker)在二十世纪八十年代初期通过实施强硬货币政策去应对滞胀局面,从而极大提升了美国货币政策的全球信誉有关。从中长期来看,本轮全球金融动荡以及美联储应对方式,未来可能削弱美元作为全球货币锚的地位。