自曝22亿惊天造假,让瑞幸咖啡成为本周资本圈的最大焦点。

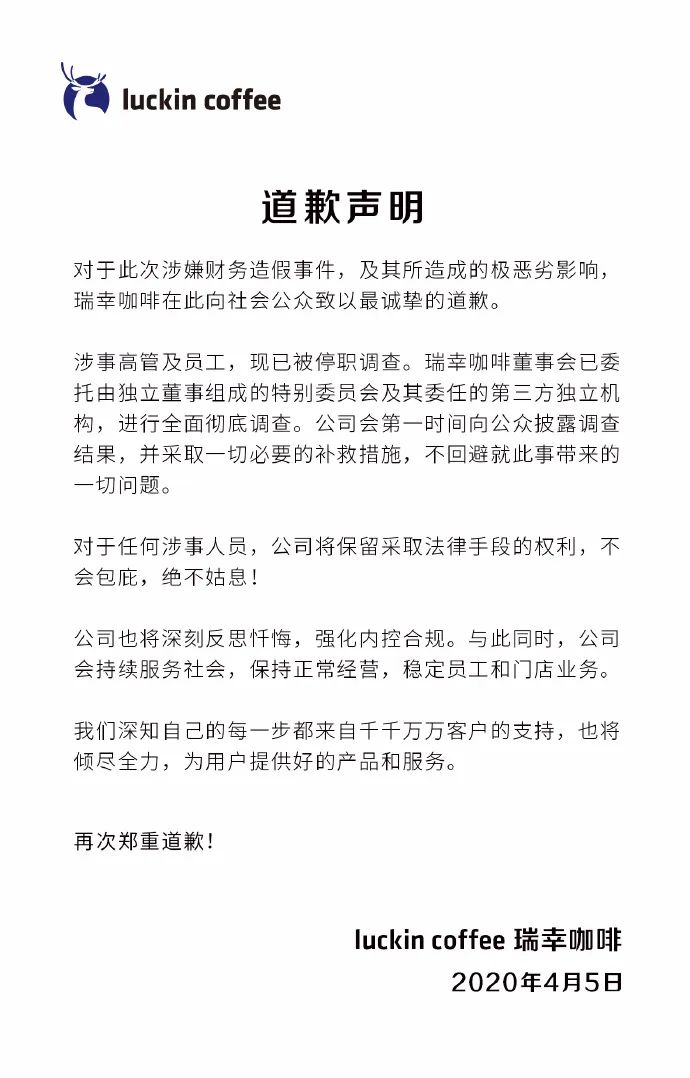

刚刚,瑞幸通过官方微博发布《道歉声明》称,对于此次涉嫌财务造假事件,涉事高管及员工已被停职调查,与此同时,公司将保持正常营业。

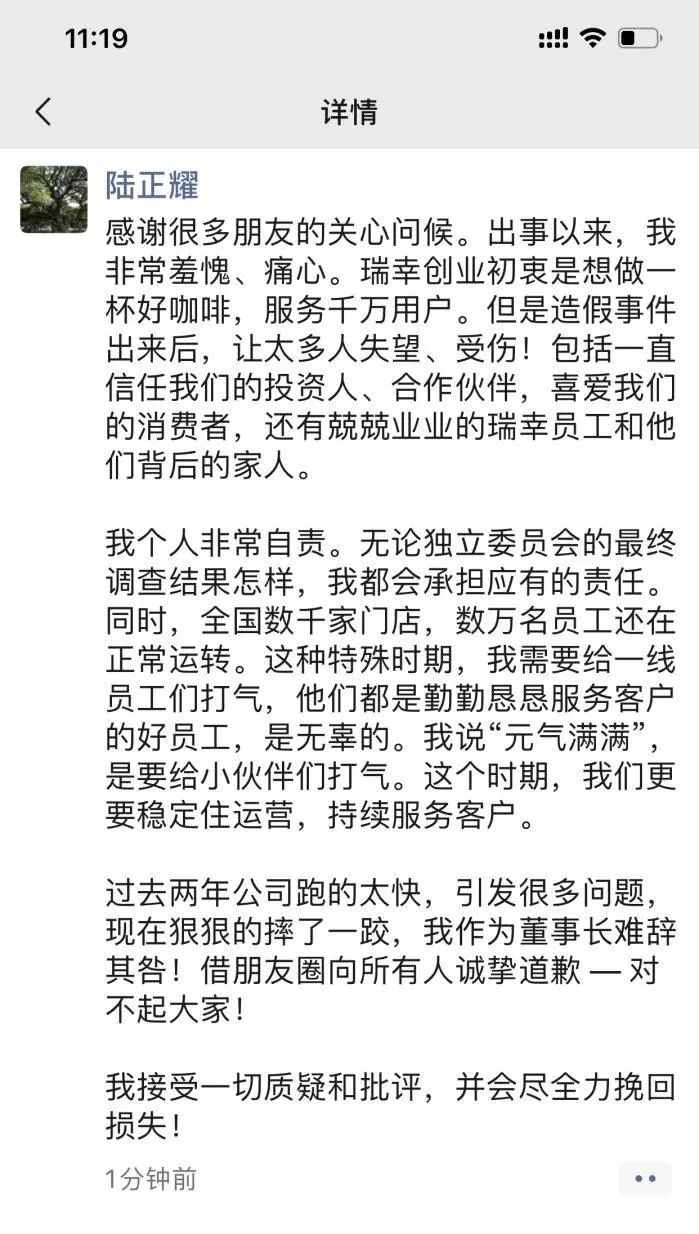

5日中午,瑞幸咖啡董事长陆正耀也在朋友圈中发文致歉。他表示:“我个人非常自责。无论独立委员会的最终调查结果怎样,我都会承担应有的责任。”

“过去两年公司跑的太快,引发很多问题,现在狠狠的摔了一跤,我作为董事长难辞其咎!借朋友圈向所有人诚挚道歉 — 对不起大家!”他说。

以下为朋友圈原文:

4月3日,中国证监会就瑞幸咖啡财务造假事件发布声明:“中国证监会高度关注瑞幸咖啡(Luckin Coffee Inc.)财务造假事件,对该公司财务造假行为表示强烈的谴责。不管在何地上市,上市公司都应当严格遵守相关市场的法律和规则,真实准确完整地履行信息披露义务。中国证监会将按照国际证券监管合作的有关安排,依法对相关情况进行核查,坚决打击证券欺诈行为,切实保护投资者权益。瑞幸咖啡注册地在开曼群岛,经境外监管机构注册发行证券并在美国纳斯达克股票市场上市。”

图为瑞幸咖啡店铺。王珊珊 摄

北京时间4月2日晚,美股开盘前,瑞幸咖啡发布公告称,董事会成立了一个特别调查委员会, 发现公司于2019年二季度至四季度期间虚增了22亿元人民币交易额,相关的费用和支出也相应虚增。 受此消息影响,美东时间4月2日盘前,瑞幸咖啡股价暴跌逾80%。

根据瑞幸的公告,公司在对截至2019年12月31日财年的合并财务报表进行审计时发现问题,由董事会成立特别委员会,进行内部调查。据调查的初步结果显示,从2019年的第二季度开始,公司首席运营官(COO)兼董事刘剑以及向其报告的几名员工出现不当行为,包括捏造某些交易。特别委员会建议采取一些临时补救措施,包括暂停刘剑和其他相关员工的职务,以及中止与已确定的虚假交易涉及方的合同和交易。目前,公司董事会已接受了特别委员会的建议。公司将采取所有适当措施,包括针对不当行为个人的法律诉讼。

同时,据外媒消息,美国多家律师事务所也发布声明,提醒投资者有关瑞幸咖啡的集体诉讼即将到最后提交期限。

今年1月31日,做空机构浑水公司(Muddy Waters Research)称, 收到了一份关于瑞幸咖啡的匿名报告,浑水认为报告内容属实,在官方推特上发布了这份做空报告。

报告认为,瑞幸咖啡从2019年第三季度开始捏造财务和运营数据,夸大门店的每日订单量、每笔订单包含的商品数、每件商品的净售价,从而营造出单店盈利的假象。又通过夸大广告支出,虚报除咖啡外其他商品的占比来掩盖单店亏损的事实。

追踪瑞幸造假:多家中介机构涉嫌为假数据背书

瑞幸董事长陆正耀从朋友圈发文“元气满满”到不得不措辞诚挚出面道歉,安永回应审计时发现造假线索,但更多内情未涉及。一桩涉及数十亿的上市公司财务造假案背后,“神州系”开始瓦解,参与各方如何担责?

营收数据造假事发三天后,4月5日中午,瑞幸咖啡董事长陆正耀在朋友圈致歉。

对于22亿元财务造假,陆正耀表示:“无论独立委员会的最终调查结果怎样,我都会承担应有的责任。”他还表示,过去两年公司跑的太快,引发了很多问题,现在狠狠摔了一跤,接受一切质疑和批评,并会尽全力挽回损失。

瑞幸咖啡财务造假一事爆出后,陆正耀并没有第一时间道歉。4月3日他还在朋友圈发文表示:“要更元气满满”。瑞幸咖啡CMO杨飞当天也曾在朋友圈发文表示,必须实事求是,永远元气满满。瑞幸高管们第一时间出现的这些表态引发了争议和批评。

对于“元气满满”的朋友圈,陆正耀也解释称,特殊时期需要给一线员工们打气,他们是无辜的,这个时期更要稳定住运营,持续服务客户。

瑞幸咖啡公司也在4月5日下午发布了道歉声明。瑞幸咖啡表示,涉事高管及员工,现已被停职调查,瑞星咖啡董事会已委托由独立董事组成的特别委员会及其委任的第三方独立机构,进行全面彻底调查。对于任何涉事人员,公司将保留采取法律手段的权利,不会包庇,绝不姑息。

虽然是注册、上市地点均在境外,瑞幸咖啡仍然受到监管的注意。4月3日,证监会发布声明称,对该公司财务造假行为表示强烈的谴责,并将对相关情况进行核查。

4月4日,审计机构安永回应瑞幸财务造假称,安永出具的审计报告期间为2017年6月16日(公司成立日)到2018年12月31日,目前瑞幸咖啡的2019年度审计工作尚在进行中,安永发现瑞幸在2019年第二季度至第四季度存在虚假交易的行为,就此向瑞幸审计委员会作出了汇报。

“审计提供的是合理保证,绝非绝对保证,如果被审计单位管理层精心策划、掩盖舞弊,那么按照准则规定的审计程序做,是很难查出来的。”一位国内大型会计师事务所的审计经理向《财经》记者表示。

财务造假事发后,瑞幸咖啡股价两日下跌80%,收于5.38美元,今年初最高曾超过50美元,神州租车下跌54%,神州优车下跌23%。

中介机构该担何责?

瑞幸咖啡的财务造假丑闻,也让曾经“力挺”瑞幸的一众中介机构备受争议。

招募说明书显示,瑞士信贷、摩根士丹利、中金公司(3908.HK)和海通国际(0665.HK)为瑞幸IPO的联席主承销商,审计机构是四大会计师事务所之一的安永华明会计师事务所,金杜律师事务所、竞天公诚律师事务所为中国律师团队,达维律师事务所、佳利律师事务所为美国律师团队。这样阵容堪称豪华。

中介机构在其中究竟扮演什么样的角色?是否涉嫌共谋?

对此,中金公司方面回应,已关注到此事,会密切留意。

安永方面则表示,在对瑞幸咖啡2019年度财务报告进行审计的过程中,发现瑞幸咖啡部分管理人员在2019年第二季度至第四季度通过虚假交易虚增了公司相关期间的收入、成本及费用,就此向瑞幸审计委员会作出了汇报,瑞幸董事会因此决定成立特别委员会负责相关内部调查。目前瑞幸咖啡的2019年度审计工作尚在进行中,基于客户保密原则,安永不会作出其他回应。

事实上,安永出具的审计报告期间为2017年6月16日(公司成立日)到2018年12月31日,即IPO申报期。而22亿财务造假所属的2019年第二季度至第四季度,瑞幸披露都是未审计的财务数据,安永并未出具任何审计报告。

按照安永自己的说法,财务造假的线索正是安永在对瑞幸2019年度财务报告进行审计时发现的。

但在业界人士看来,这并不代表安永没有任何连带责任。“根据目前的信息,无法推断出安永审计失败或合谋造假,目前公开的舞弊期间,安永是没有出过审计数据的,如果之前IPO的财报没有问题,安永不会受太多牵连。”一位国内会计师事务所的审计师表示,至于IPO申报期间是否有舞弊,还要看后续调查结果,如果确实有,就要继续看审计师是否尽职勤勉、工作是否执行到位。

有国内安永审计师告诉《财经》记者,对于美股的审计,安永有一套固有的程序。审计报告要经过专业技术部门、美国的质量控制团队的双重复核,程序上是比较严格的,“现在也是苦了下面的审计师了,估计要加班加点修改报告、补程序。”

安永为瑞幸在IPO期间的数据出具了审计报告,如果瑞幸IPO期间数据也存在造假,那么安永难辞其咎。瑞幸IPO期间财务造假的概率究竟有多大?

财务专家方烈对外表示,这种可能性是很大的,一般来说,造假动机是为了顺利上市,IPO时尽量多募集资金,上市以后,业绩越好股价越高,之前这批原始股东、高管才得以顺利套现,港股不少造假上市公司,往前追溯,往往在IPO时就已经造假了。

另外,值得关注的是,今年1月,瑞幸咖啡成功完成了美国存托股票以及可转债的发行。这次发行的招股说明书的承销署名栏上,可以看到摩根士丹利、中金公司、海通国际等机构的身影。

老虎证券分析师团队指出,上述增发招股书中,数据截止到了19年第三季度,也就是说审计、发行人都对有问题的第二季度和第三季度数据确认过,至于安永,由于只是审阅意见,并不是主要责任,而发行投行则是真正做担保的投行,它们的责任较大。

前资深投行人士王骥跃也向《财经》记者表示,可转债的部分,中金可能有责任,承销商应当对募集相关文件的真实性承担连带责任。

对于陷入此次造假旋涡的中介机构而言,具体需要承担什么样的法律责任?

国浩律师(上海)事务所黄江东律师告诉《财经》记者,关键看中介机构是否适当地履行了自身的专业审慎及勤勉尽责义务。如果中介机构未能基于专业水准发现造假行为,可能会承担责任。如果有证据证明中介机构对造假欺诈存在共谋行为,那么必然承担法律责任。

他表示,刑事责任和行政责任方面,根据《萨班斯—奥克斯利法案》,故意进行证券欺诈的犯罪最高可判处25年入狱,对犯有欺诈罪的个人和公司的罚金最高分别可达500万美元和2500万美元。民事责任方面,投资者可向审计机构、投行等中介机构一并提起集团诉讼,要求其承担赔偿责任。

历史上,安然公司财务造假丑闻轰动一时,直接导致其审计机构,全球五大会计师事务所之一的安达信破产。彼时,上市公司、涉案人员和中介机构被处以造假金额20多倍的巨额罚款和最高24年刑期,同时,三大投行花旗集团、摩根大通、美洲银行因涉嫌财务欺诈被判有罪,向安然公司的破产受害者分别支付了20亿、22亿和6900万美元的巨额赔偿罚款。

不过,也有业内人士表示,瑞幸咖啡的作假和当初的安然作假不是一个量级,从市值和影响力上来看,瑞幸咖啡远远不及,从性质上来看,安达信和安然公司是长期合谋造假,还公然销毁了与安然审计有关的档案。

财务舞弊为何“审不出”

从康美药业的300亿元会计差错,到康得新的122亿元存款不翼而飞,再到瑞幸咖啡财务造假被坐实。不少投资者纷纷质疑,有些财务骗局并不高明,为何还能逃过专业机构审计的“法眼”?

一位国内大型会计师事务所的审计经理向《财经》记者表示,审计提供的是合理保证,绝非绝对保证,如果被审计单位管理层精心策划、掩盖舞弊,那么按照准则规定的审计程序做,是很难查出来的,“小样本量的抽样覆盖程度有限,基于预算、人手的限制,审计师无法像浑水那样派多人去全天候监盘。”

浑水做空报告称,通过92个全职和1418个兼职调查员,收集了25000多张小票,在门店蹲守了超过10000个小时。

前述审计经理还表示,审计人员并没有监管机构那么高的权限,比如独立调取被审计单位的银行流水,只能要求被审单位配合提供资料,寻找逻辑上的漏洞。

在财务专家方烈看来,财务造假案中,审计机构有两种情况,一是跟被审计单位合谋,二是“敌人”太狡猾,造假水平太高,会计师也可能识别不了。

方烈讲述了自己跟四大会计师事务所的审计人员打交道的经历。他表示,四大的审计师一般都是高材生,学历特别高,也很优秀,但对中国公司的实际情况不够了解,“反正就是按照程序来。”

在证券市场上,第三方中介机构扮演着资本市场看门人的角色。但从近来上市公司屡屡爆雷的情况来看,投行、审计师、律师、证券分析师、证券评级机构等均未能对此发出预警,甚至反而是力挺。

“假如中介机构不那么可靠,那么建立在信任中介机构基础上的对上市公司的信任,也需要重新判断。”方烈提醒投资者,受限于市场体制机制,中介机构很少会提示风险,投资者还是要自己做研究,学习简单的财务知识,用商业常识去判断,“事出反常必有妖,心里没底的就坚决回避。”