原标题:美股上蹿下跳,度过惊魂一周!10年大牛市要被疫情终结?真实的情况是......

来源:证券时报·e公司

近期,由于海外肺炎疫情持续扩散,令美股市场剧烈震荡,这不由让人联想,此次疫情否会像2000年的互联网泡沫和2008年的地产泡沫引发的金融危机一样,成为结束美股本轮10年长牛的转折点。

证券市场短期走势受很多偶然事件影响,但长期走势,一定与该市场所处国家的宏观经济走势,企业盈利水平息息相关的。

美股已处于10多年来最高点

从宏观面看,即使不考虑疫情的影响,美国经济自身已经开始出现放缓的征兆,消费、投资、进出口都在2019年4季度和2020年前两个月出现显著的疲态。3月4日ADP与穆迪分析联合发布的数据显示,美国制造业新增就业数据从5.4万大幅下修至2.2万,服务业新增数据从23.7万大幅下修至18.6万。

实际上在2019年美国国债收益率数度倒挂,就已经对经济衰退给出了预警。而2020年是美国大选之年,特朗普为竞选所需,对经济进行过度的财政刺激和过度的货币刺激,导致财政赤字持续走高,货币政策调整空间越来越窄,而在这时点疫情爆发意外地挤破了资产泡沫。

从企业盈利方面看,今年一季度美股盈利增速出现了显著放缓的迹象,多家公司公告表示受疫情爆发影响,收益增速会大幅下滑,甚至出现负增长的情况。

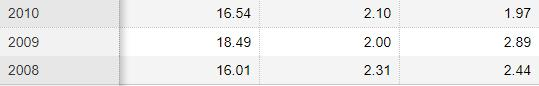

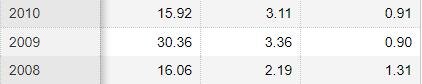

根据Wind数据统计,2008年标普500平均市盈率为16.01倍,市净率2.31倍,股息率2.44%,而截至昨日,标普500平均市盈率为23.95倍,市净率3.55倍,股息率1,78%;2008年道琼斯工业指数平均市盈率为15.17倍,市净率3.32倍,股息率2.85%,截至昨日道琼斯工业指数平均市盈率为22.16倍,市净率4.94倍,股息率2.11%。

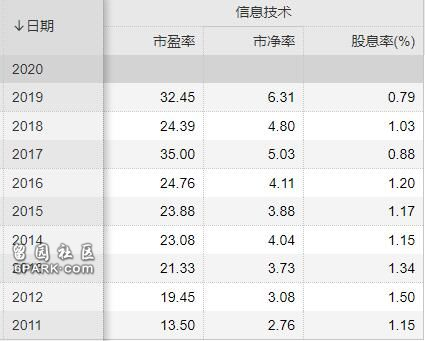

信息技术行业是美股市场市值最高的行业,比是第二大市值可选消费行业和第三大市值医疗保健行业之和还多,是美股龙头行业,也是美股10年牛市的动力所在。2008年信息技术行业平均市盈率16.06倍,最低2011年曾探至13.5倍,而截至2019年末,市盈率大幅攀升至32.45倍;市净率则由2.19倍上升至6.31倍;股息率由1.31%下降至0.79%。

不论从整体估值还是重点行业估值来看,美股都处于10多年来最高点,而市场回报率却处于最低点。

美股最大的风险在利率和财务杠杆

另外,造就过去十年美股慢牛的根基除了传统意义上的盈利增长和因为利率下行带来的估值提升以外,一个重要的因素就是美国上市公司大量的股份回购。

回购促进股票价格上涨的机制主要有两个,一是直接增加公司股票的需求提高股价,二是回购注销公司股票后,可以提高每股收益和公司整体的净资产收益率。最近十年里,美国上市公司的股票回购金额大幅飙升,上市公司回购股票的金额可以占到全部净利润的一半以上。

如像苹果公司,2012年以前回购基本是没有的,2013年开始回购金额持续飙升。苹果公司2012财年实现净利润417亿美元,2018财年实现净利润595亿美元,净利润的年化复合增速只有6.1%。这个增速放到A股市场,完全看不出是一个高科技公司,更像是一个公用事业公司。但通过大量的股票回购,苹果公司的净资产收益率从2013年的30%左右提高到2018年的56%。到2018财年,苹果公司股票回购的金额高达753亿美元,大幅超过当年的净利润。

而有些公司盈利并不支持大规模回购,但为刺激股价上升,大规模负债来维持回购资金。使得很多上市公司的资产负债率超过100%,这在传统意义的财务管理上,都已经算是资不抵债了。如麦当劳,2014年资产负债率还只有63%,到2019年末资产负债率已达117%;星巴克2017年资产负债率还只有62%,2019年末也达到132%。

所以,美股最大的风险在利率和财务杠杆,而不在企业盈利恶化,这就是为什么过去一两年美股似乎对经济衰退无动于衷的原因。只要低利率能够维系,发债回购就能够继续,从这个角度看,美联储降息会成为美股有力的支撑。通胀不起来、利率不起来,很难说美股行情就趋势性终结。但一旦杠杆泡沫破灭,危害也是无穷的,中国经济和证券市场对此要未雨绸缪,以应对美股杠杆泡沫破灭后,可能出现的更加剧烈波动,以及由此导致的经济衰退。

对A股有何影响?

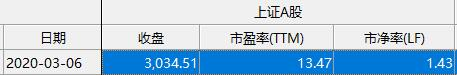

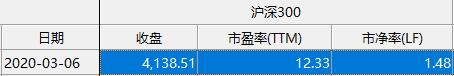

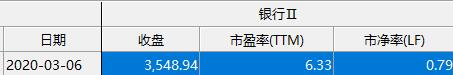

而相比于美股三大股指、富时100、韩国综合指数、日经225等重要国际市场估值来看,当前A股上证综指、沪深 300 的估值仍处低位,上证综指、沪深300当前市盈率仅为13.47倍、12.22倍,市净率也仅有1.43倍和1.48倍。而作为A股市值最高的行业银行板块估值更低,平均市盈率仅有6.33倍,市净率0.79倍,这无疑是A股的定海神针,也是为什么近期外围巨震,而A股韧性十足,屡屡走出独立行情的基础所在。

山西证券认为,美股超长牛市大概率将被疫情终结,建议投资者大幅降低美股配置比例,因中概股基本面与美国经济的相关性较小且中概股因其业务以人民币结算,存在汇率天然对冲功能,可以对部分估值较低、后续增长强劲的中概股进行战略性配置。

粤开证券表示,本周市场风格稍有变化,火热的科技股有所降温,主要是受事件性因素影响,国外市场波动风险较大,市场资金避险情绪升温,后续科技股表现将有所分化,而科技股的相对降温也为低位板块带来了轮动补涨的机会,市场出现调整反而给了投资者低吸的机会。

中信证券表示,A股市场依然处于“小康牛”的途中,预计3月将进入平和期,是全年绝佳的配置时机。首先是疫情在中国境外进入蔓延期,但全球资本市场已出现较为充分的调整,美股巨震不会进一步诱发全球系统性风险。其次是国内经济进入快速恢复期,政策层加码,复工/复产开始加速爬坡,预计4月基本接近正常水平。对A股市场而言,科技股将进入业绩和估值的校准期,个股将走向分化,优质科技白马将最终胜出。对投资者而言,A股市场将进入平和期,不会出现春节后快速“V型”反转的态势,是逐步配置A股的良机。