■文|凤来仪

在这个世界上,什么东西反应最快?答案是资本,因为不够聪明的资本比不聪明的人死得还快。如果实体经济的死亡螺旋到来,泡沫就会被蒸发,而在泡沫蒸发的过程中,实体经济会受到更大打击,因此各国都努力求存。目前即使降息降准,恐怕也不能挽回全球泡沫破灭的前景。新冠疫情继续蔓延,全球真有hold不住的迹象了。

截止到3月4日,全球除中国外已经有了12000多例新冠肺炎病例,遍布74个国家,全球蔓延之势明显。

对疫情防控取得初步成效的中国来说,这可不是什么好消息,防控工作难度进一步变大,因为在此前的基础上又多了一项工作要做,那就是严防境外输入。这一点从近日被爆出的新增确诊病例中可以看出:

据浙江在线报道,3月3日,浙江省公布新型冠状病毒肺炎疫情情况,新增境外(意大利)输入性确诊病例7例。该7例病例与首例境外输入病例王某某为密切接触者,在意大利贝加莫同一家餐厅工作,8人一直生活在意大利,无湖北武汉接触史。

透过这8个新增输入病例,我们不难推断出意大利疫情之严重,同一家餐厅含老板在内无一人幸免,我很担忧,今天的意大利是否情况已经恶化成节前武汉那样了——很多人只是过个路,车站上了个厕所,就染上了。

众所周知,意大利在欧洲中部,欧盟内部是不设防的,也不可能动辄彼此封闭边境,我们完全可以把意大利看成欧盟国的一个省,既然如此,那整个欧洲的情况我们就该心里有数了。

『需求的减少是连锁性的』

在这个世界上,什么东西反应最快?答案是资本,因为不够聪明的资本比不聪明的人死得还快。所以让我们看一下资本的反应,这比任何新闻、任何评论、任何数据都靠谱。

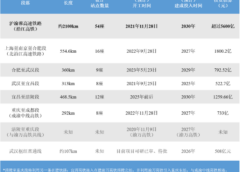

截止2月28日,针对此次疫情,全球资本市场的反应,我做了个表格:

怎么样,够清楚了吧?新冠疫情一周内对资本市场的打击,跟历史上那些导致资本市场全面崩溃的因素,基本接近了。

接下来会发生什么事,我们不妨做一次沙盘推演,经济学让人着迷的地方在于,模型预测或许不尽准确,但至少可以提供一个看待问题的不同角度。

先说说我的切身感受。

昨天在网上看到一个饭店老板拍的视频,说没复工的时候愁死了,房租人员工资和贷款好像三座大山一般压下,天天盼着复工;现在复工了,更愁了,房租人员工资贷款三座大山没有大变化,还多了水电食材等方面的压力。工是复了,上门吃饭的客人却寥寥无几。

而在现实中,我经常去的一家每天爆满翻台不断的饭店,却给我发来了这样的信息:

一家经营非常好的饭店关门了,原因是疫情之下没有客人,客人们都在家做饭吃,在家吃饭肯定比上馆子吃得少,大家想一下,是不是需求变少了?而饭店的倒闭,又会带来新的需求减少,店关了,对食材、物流、服务员的需求,也就统统消失了。

也就是说,需求的减少是连锁性的,当需求减少的时候,比如我不出去吃饭了,供给也同步降低了——饭店关门,饭店上游的供给也同步缩减,而失业的人群需求只会更少。

这个循环一旦开启,就是经济上最可怕的死亡螺旋。

『降息降准印钞票也救不了泡沫』

出现这种情况,大家都是怎么应对的呢?

要知道,除了刚才说的那些实际需求,全球主要经济体都存在着巨大的经济泡沫。以2018年的数据为例,全球衍生品市场价值532万亿美元,全球债券市场价值247万亿美元,全球房地产市场价值217万亿美元(其中住宅地产价值162万亿美元,商业地产价值29万亿美元,农业地产价值26万亿美元),中国房地产市场价值大约70万亿美元。

一旦实体经济的死亡螺旋到来,这些泡沫大概率会蒸发掉,而在泡沫蒸发的过程中,实体经济势必会受到更大打击,因此各个经济体唯有选择努力求存。于是我们便会看到,近期多个经济体的央行纷纷坐不住了:

美联储紧急将基准利率下降50个基点,超额准备金率下调50个基点。澳大利亚央行将利率下调0.25个百分点到0.50%,创纪录低点。马来西亚央行将基准利率下调至2010年以来的最低水平,以求在该国经济增速降至10年来最低水平之后推动经济增长。日本银行行长黑田东彦表示将采取必要行动,稳定因新冠肺炎疫情而剧烈震荡的市场。随后欧洲央行行长克里斯蒂娜·拉加德也发表类似声明。英格兰银行行长马克·卡尼说,英格兰银行正在与英国财政部和监管机构以及国际伙伴密切合作,采取“一切必要措施”维持金融稳定。但是,认真分析下来,情况却并不乐观,因为目前即使降息降准,恐怕也不能挽回全球泡沫破灭的前景。这是因为,除了货币发行量外,货币的流速也是关键因素。

顾名思义,货币流速就是货币流通的速度。我们知道央行发钞后,会进入商业银行体系,然后个人拿到贷款买房,钱进了房地产公司的账户,房地产公司把钱存入商业银行后,银行又可以根据这笔存款进行放贷,这就是所谓的货币乘数。

一般来说,央行发出一块钱基础货币,可以在市场上创造四块钱的信贷货币,流通的速度越快,创造的信贷货币就越多。

那么现在的货币流速呢?几乎停滞了,人们除了日常必需的消费,那些大宗的采购,比方说房产和汽车都降到了冰点,这就是疫情对于货币的冻结效应。

如果疫病在全球大流行,全球社会经济都会被冻结,上演与中国目前一样的戏码。尽管大家都在努力增发基础货币,但货币流速变慢了,实际上还是会让你感觉钱变少了,泡沫还怎么维持呢?

聪明的资本嗅到了气味,于是他们率先做出了反应。

有不少人问我,以后泡沫还能不能维持下去,我的答案是很难。

原因有两个:

第一,过去的社会由超前信贷消费支撑,各种信贷小额贷消费贷的盛行就是证据。去年各机构预测2020年中国消费贷规模会达到3万亿人民币,这些贷款本来是要进入消费领域的,现在没有了。

第二,就是前面所说的货币流速变缓,货币乘数降低,市面上你能感受到的钱变少了,即使各国央行努力印钞,也很难弥补这个缺口。而印钞过多,大家又会担心恶性通胀的来临——多出的货币没有进入泡沫,而是进入日常消费品领域。

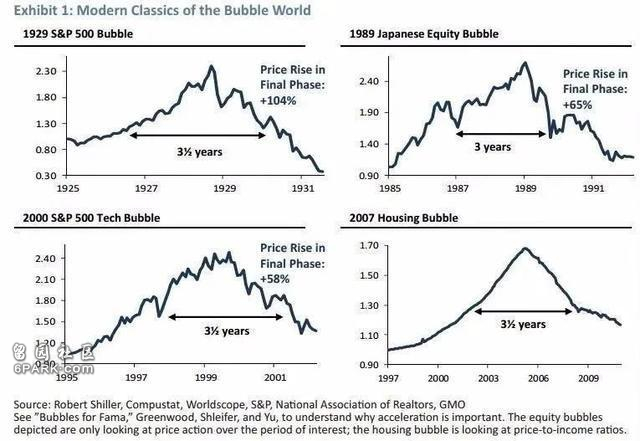

一方面需求和供给同步减弱,另一方面信贷货币在减少。于是,由货币堆起来的泡沫,就真的很难维持了。下图是几次经典泡沫破裂的图形:

不难发现,这几次泡沫从加速上涨到下跌,经历的周期大约都是三年左右,上周全球资本市场的反应,基本证实了我们正在从泡沫的高点跌落,触发事件是新冠肺炎,但实际上内在的调整需求,却是早就存在了的。

换句话说,我们现在要应对的,恐怕不单单是病毒和疫情了,有远见的决策者和投资者,都应该坐下来认真思考下,怎样应对接下来可能出现的全球资产泡沫破裂局面了。

这一次,单纯依靠降息降准以及印钞票,恐怕是很难过关了