近期一份美国司法部和期货监管部门的公告引起了中国社交媒体的“狂欢”,一个高频交易团队因为利用这些年屡见不鲜的“虚假挂单”手法操纵美国证券期货市场遭到创纪录处罚。更有趣的是,这个团队的管理者还是一个中国人。

史正丞 | 财联社

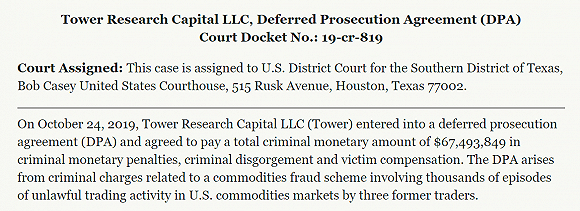

近日一份美国司法部和商品期货委员会的处罚决定引爆了国内的社交网络,老牌华尔街量化交易投行Tower Research Capital同意以创纪录的67,493,849美元支付罚金和受害者补偿以和解前职员虚假挂单扰乱期货市场的指控。

在美国司法部的声明中,涉事的三名交易员在2012年3月至2013年12月期间,通过数千次虚假挂单的手法干扰了标普500指数期货、纳斯达克100指数期货和道琼斯指数期货电子合约的交易并从中获利。除了仍被通缉的Bruce Mao外,另外两名印度裔交易员Kamaldeep Gandhi和Krishna Mohan已经分别就欺诈和虚假挂单与检察官达成了认罪协议,将于明年二月中上旬宣判。

TRC同意支付创纪录的罚金,来源:美国司法部

谁是“Bruce Mao”?

引起国内“吃瓜群众”轰动的并不是创纪录的处罚金额,而是涉嫌带头“在美国割韭菜”并被法院通缉的Bruce Mao,在多家媒体对其求学背景和工作履历对比后,发现其正是国内量化对冲基金安诚数盈的首席投资官及合伙人毛煜春。

根据天眼查数据,毛煜春毕业于北京大学化学系,2001至2005年在美国密歇根大学攻读金融工程硕士。先后任职于高频交易公司Jump Trading和Tower Research并帮助后者创建第一个交易标普电子期货合约小组并担任该组负责人。回国前他是“标准普尔指数期货交易量最大的个人交易员”。2013年他领导的团队总交易量高达2800万单,占到该期货产品全年总交易量的10%。(回头来看这个数据别有一番意义)

根据美国金融业监管局(美国金融业自律协会)的文件显示,早在2014年5月开始,芝加哥交易所就开始了对毛煜春和Tower Research Capital的市场操纵行为展开调查。随后三名涉事交易员离开公司,毛煜春于2015年3月回国创立安诚数盈并担任董事长。

在2018年10月美国司法部展开刑事调查后,安诚数盈于2019年1月16日进行了工商企业变更登记,原董事兼总经理王锋变更为董事长,毛煜春变更为公司董事。

2018年3月毛煜春出席活动并讲话,来源:安诚数盈微信公众号

并非新鲜事

相较于利用技术形态引诱投资者上当的“坐庄手法”,虚假挂单的“手艺”可谓是门槛极低。庄家通过在与现价有一段距离的位置放置巨额的买单或卖单创造出市场供需关系不平衡的表象,引诱其他市场参与者作出错误的判断,庄家在虚假挂单成交前迅速撤单并以此获利。

目前,美国司法部门认定虚假挂单(Spoofing)的依据主要是2010年7月生效的多德·弗兰克法案,立案标准简单说就是嫌疑人大量下达无意执行的订单干扰市场的行为。

值得一提的是,虽然近两年欧盟和美国金融监管机构密集处罚并判决了一批使用虚假挂单手法交易的投行和交易员,但这种行为在全球投行里已经“流行”十余年了,除了更看重实际成交量的股市以外,国债、汇市和期货市场早已沦为重灾区。

监管“秋后算账”

虽然马上2019年都要过完了,但近两年监管机构处罚的虚假挂单涉案时间大都在2011年前后。

2018年1月,CFTC宣布就期货市场虚假挂单指控与德银、瑞银和汇丰银行达成和解协议,三家欧洲投行分别支付3000万、1500万和1600万美元的罚金。此外还有8名交易员在美国司法部的行动中被捕,当时官方称之为“历史上最大规模的期货市场犯罪抓捕行动”。

以德银为例,在官方公布的聊天记录中可以看出交易员们已经肆无忌惮到公开谈论虚假挂单的事情了。两位德银的交易员在讨论使用1手这样的小单操纵市场时表示“有时你需要使用肌肉,有时你可以试试用小刀子,(拆小单)就是小刀子”。

今年5月,花旗、摩根大通、三菱日联、巴克莱和苏格兰皇家银行因为涉嫌联合操纵汇率被欧盟处以10.7亿欧元的罚款,其中花旗、巴克莱、摩根大通和苏格兰皇家银行因为同样的原因被美国监管当局处以56亿美元的罚款。处罚文件显示,这些来自不同银行的交易员在线上聊天室组建群组互相串通操纵市场的计划。

虽然监管部门的处罚不可谓不严厉,但正如内幕交易一样,只要是人参加的游戏,就会有犯规行为出现。另一方面,目前被送上法庭的大都是在一线下单的交易员,并没有投行高管或律师因为公司下达虚假订单被追究过刑事责任(最多是默默引咎辞职)。这也是大多数虚假挂单案被告人在法庭上都会说的一句话:

“为什么所有人都在做这件事情,只有我被抓了?”