北京时间10月21日,中国银行间同业拆借中心公布的贷款市场报价利率(LPR)较上月保持不变,1年期LPR和5年期LPR分别为4.2%和5.85%。LPR是商业银行对其优质客户执行的贷款利率,其他贷款利率可在此基础上加减点生成。LPR维持不变表明,在三季度中国经济增速创下新低之后,中国的银行系统并没有在央行的授意下调低利率以刺激经济。

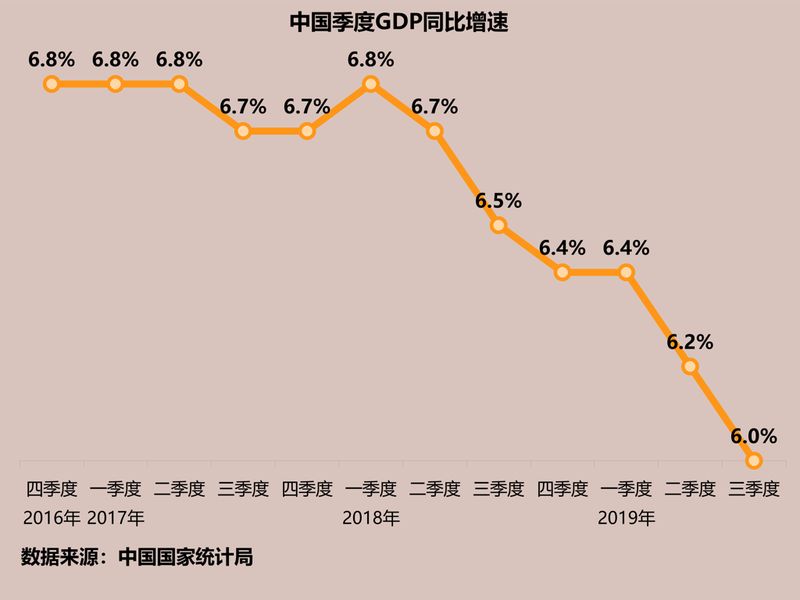

中国国家统计局的数据显示,2019年第三季度中国国内生产总值(GDP)同比增速仅录得6.0%,是1992年起季度GDP可比数据有记录以来的最低值。2018年以来,中国GDP增速迅速放缓,如今已经濒临“破六”的边缘。为了应对经济下行,发达国家的通常做法是降息,例如7月以来美国已经连续两次降息,累计下调联邦基金利率目标范围50个基点。然而,中国央行似乎没有降息的打算。

2019年三季度中国GDP增速仅录得6.0%,较上季度再下降0.2个百分点。(多维新闻制作)

中国金融决策层坚持不肯降息的原因或许有四。其一,实施宽松的货币政策不一定必须降息。事实上,中国在货币政策层面已经进行了多轮宽松。

2018年以来中国央行已经连续5次下调部分或全部金融机构存款准备金率。大型金融机构的存款准备金率已经从17%降至13%;中小型金融机构的存款准本金利率也已经从15%下降至11%。存款准备金率的下调降低了企业的实际融资成本,中国资本市场上的实际利率水平正在逐步下降。

其二,在“利率双轨”(指贷款基准利率和市场利率并存)的情况下,降息的有效性无法保证。即使中国央行想要通过降息提振经济,其最终的效果也难以把控。盲目降息的后果可能是大量资金流入市场价格已经严重扭曲的房地产板块,导致中国政府抑制房地产市场的努力功亏一篑。

此外,中国央行8月17日刚刚改革了LPR形成机制,利率并轨还没有完成,政策性利率向市场传导的通道还没能理顺、疏通。因此,直接通过中期借贷便利(MLF)等方式调节货币数量或者采取定向降准等措施,更能确保流动性的精准和有效投放。

其三,目前中国的通货膨胀水平较高,从民生角度出发不适合降息。9月中国居民消费价格指数(CPI)同比增长3%,创下2014年以来的最高值。虽然较高的通胀指标主要是猪肉价格持续上涨导致的,9月扣除食品的CPI同比增长率仅为1%,但是降息可能会进一步推升消费品价格,进而影响居民的消费感受。

其四,积极的财政政策正在发力,中国金融决策层需要根据四季度的效果,再采取下一步行动。中国在进行逆周期调节时,通常是货币政策与财政政策同时乏力。目前,减税降费和基建投资等财政政策正在逐渐显现效果。

中国国家统计局国民经济综合统计司司长毛盛勇10月15日表示,2019年中国的地方专项债较上年增加了8,000亿元(1元人民币约合0.14美元),约为2.15万亿元,且基本发行完毕。中国人民银行的数据显示,中国企业中长期贷款在8月和9月连续出现大幅增长,显示基建项目正在加速落地。毛盛勇预计,四季度基础设施投资将有比较好的回升势头。

对于中国而言,降息并非应对经济疲软的唯一途径,符合中国国情需要的货币政策才是最佳选择。10月18日,中国央行行长易纲在二十国集团(G20)财政和央行部长级和副手级会议发言中表示,中国央行将继续实施稳健的货币政策,为经济高质量发展营造适宜的货币金融环境。未来,中国是否降息或将取决于利率市场化的进程和经济的衰退程度。