前几天,周董一首《说好不哭》唱哭万千粉丝的同时,却唱笑了一家网红奶茶店。虽然该网红奶茶在上海新店的开业仪式在新歌发行十余天后才姗姗来迟,但丝毫不影响大众的热情,不仅开业前被网友日日催促,开业后更是因为一杯奶茶被炒到300元的高价而屡上热搜。

奶茶店的热度有多高已经很明显了,从十几年前“杯子连起来能绕地球N圈”的香飘飘,发展到如今遍布大街小巷的现调奶茶店,奶茶行业的崛起让上游原料供应商也赚得是盆满钵满。

日前,奶精行业巨头佳禾食品向上交所递交招股说明书,以寻求主板上市。本次佳禾食品共计募资5.65亿,其中3.65亿用于“年产十二万吨植脂末生产基地建设”,1.17亿用于“年产冻干咖啡2160吨项目”,剩余5274.5万用于“新建研发中心项目”,2945.71万用于“信息化系统升级建设项目”。

受制原料市场,净利润波动明显

植脂末就是俗称的奶精,以葡萄糖糖浆、食用植物油、乳粉为主要原料,由于具有类似于乳制品的口感,能够明显提升食品及饮品的醇厚度、顺滑度等,而成为奶茶、咖啡制品的常用配料,也常用于速溶麦片、蛋糕及饼干等休闲食品,再加上固体粉末、易溶于水、无需冷藏等特质目前广泛运用于奶茶、咖啡等行业。

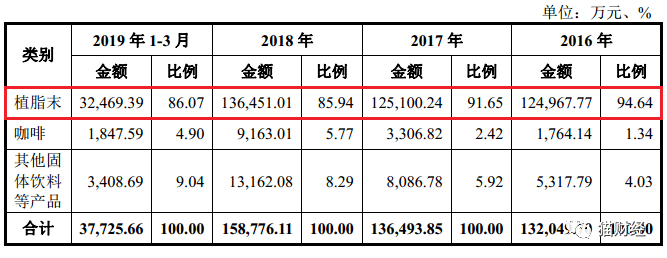

佳禾食品的主营业务即为植脂末、咖啡及其他固体饮料等产品的研发、生产和销售。

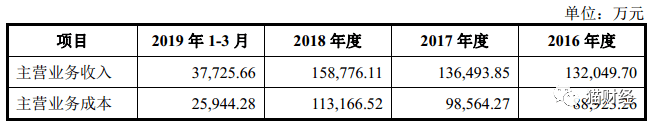

2016-2018年,佳禾食品营业收入分别为13.22亿、13.68亿和15.95亿,年复合增长率为9.8%,2019年一季度,佳禾食品营收为3.81亿,通常一季度由于恰逢春节,并不是食品行业的销售旺季,由此看来2019年佳禾食品的营收规模还可能会继续增长。

从收入结构来看,植脂末是佳禾食品绝对的主营业务,2016-2018年分别贡献营收12.5亿、12.51亿和13.65亿,但植脂末销售额占总营收的比重却在下降,从2016年占总营收比重接近95%,到2019年一季度已降至86%,而咖啡及其他固体饮料的销售额在逐渐上升,这与佳禾食品尝试往产业下游发展的战略不无关系。

不过,值得注意的是,虽然近几年佳禾食品的收入在持续增长,但其净利润却有较大的起伏,2016-2018年,佳禾食品归母净利润分别为2.53亿、1.1亿和1.3亿,整体呈现下降趋势,2019年一季度略有增长,归母净利润为5859.73万。

若究其原因,其实无非也就是上游采购和下游销售两方面。

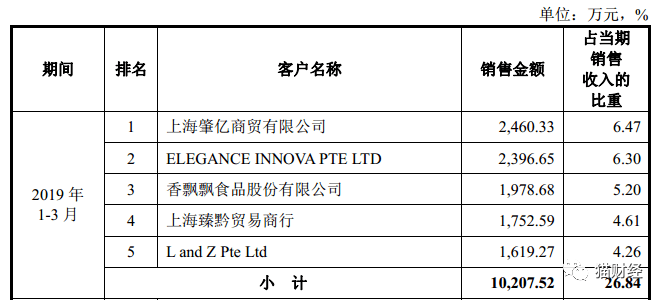

佳禾食品所售产品的下游为奶茶、咖啡制品等行业,主要客户包括统一、香飘飘、娃哈哈、联合利华、TORABIKA(印尼)等食品工业企业,也包括“CoCo都可”、“85°C”、“沪上阿姨”和“古茗”等茶饮餐饮品牌,2016-2018年,佳禾食品前五大客户销售收入占总收入比重分别为37.85%、35.7%和31.24%。

其实从佳禾食品的客户分布也能稍微一窥奶茶行业的发展趋势,2016年统一和香飘飘还是佳禾食品最大的客户,合计占总销售收入25%,随后几年,上海肇亿商贸的销售比重逐渐增加,到2019年一季度已成为佳禾食品最大的客户,据天眼查显示,肇亿商贸正是“CoCo都可”品牌的持有公司,由此可见,奶茶市场也在逐渐向现调奶茶偏移。

同时,作为主要收入来源,佳禾食品销售植脂末的价格整体看呈上升趋势,2016年售价为9.82元/千克,2019年一季度已上涨至10.35元/千克,咖啡和固体饮料销售价格相较2016年也都有所上涨,虽涨幅不高,但相对稳定。

再看上游采购方面基本也大概能找到利润波动明显的原因了。前面提到佳禾食品的主要原材料包括葡萄糖浆、食用植物油、乳粉、咖啡豆等,2016-2018年原材料成本占主营业务成本的比重分别为91.56%、91.83%和90.03%,如此高的比重也就导致佳禾食品对原材料成本的上升非常敏感。

从招股书中的数据也能看出,基本上原材料成本每上升1%,净利润就将下降0.6%。

而由于产品销售价格并不能随时反应成本的变动,于是2016年到2018年,主营业务成本从8.89亿上升至11.32亿,增长27.33%,而主营业务收入只从13.2亿上涨至15.88亿,增长20.3%,涨幅差距略大。

一年分红7亿元,募资仍求扩产能

佳禾食品其实也是一家家族企业,实控人为柳新荣和唐正青,二人为夫妻关系。

柳新荣与其配偶唐正青分布直接持有佳禾食品35.84%、25.6%股份,同时通过控制西藏五色水、宁波和理而间接持有佳禾食品股权,综合来看,二人合计持有佳禾股份91.79%股份。若本次按计划公开发行4001万股后,二人将合计控制佳禾食品82.61%股权,依然为绝对实控人,持股比例相当之高。

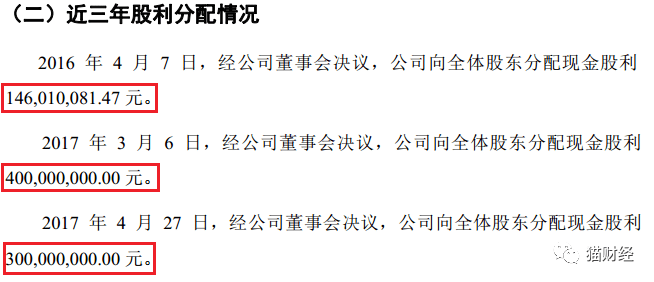

值得一提的是,在筹划上市前,佳禾食品首先进行了三次大手笔分红,2016年分配现金股利1.46亿,2017年两次分配现金股利分别为4亿、3亿元,而按照持股比例来看,仅柳新荣及其配偶唐正青二人就分走了7.77亿。

虽然经过2017年的两次分红后,佳禾食品的未分配利润直接从7.14亿降至11.46亿,但公司的现金流状况还是很充裕的,截至2019年一季度末,佳禾食品资产复制率和流动比率分别为20.22%和3.47,偿债能力远强于同行业可比的南侨食品与香飘飘,同时经营活动现金流量也一直保持净流入。

如今IPO的原因可能也就像是佳禾食品招股书中提到的,可能只是为了拓宽融资渠道吧。

毕竟前面提到,佳禾食品募集资金主要计划用于建设“年产十二万吨植脂末生产基地”和“年产冻干咖啡2160吨项目”,不过,佳禾食品现有的产能利用率还并不够饱和。

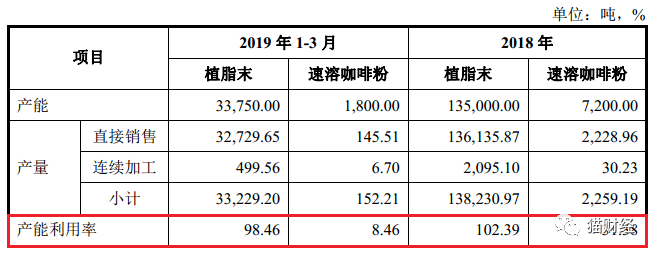

2016-2018年,植脂末的产能利用率分别为82.58%、78.77%和102.39%,整体呈上升态势,同时植脂末的产销率一直保持接近100%,不过2019年一季度产能利用率又降至98.46%,同时,产销率下降至95.81%。

相比之下,速溶咖啡粉的产能利用率就更低了。

2016-2018年速溶咖啡粉的产能利用率分别只有5.68%、11.83%和31.38%,与此同时,2016-2018年,咖啡的产销率也分别只有93.68%、87.5%和92.37%,产能还有很大的利用空间,到2019年一季度产能利用率大幅降至8.46%,由于产量下降,咖啡的产销率才上涨至226.73%。

不过,据招股说明书显示,冻干咖啡虽然仍是一种特殊的速溶咖啡,但和普通速溶咖啡粉在工艺上还是略有不同的。

奶茶行业热度持续不减,背后的原料厂商自然水涨船高,也许佳禾食品真的可以在小小植脂末中做出大生意。