华为近日在资本市场上的动作引起业内的沸腾。9月11日,华为提交发债文件,首次在境内发行公募债券。向来现金充沛、且只在海外发债的华为为何突然在境内发债?这也成为大家关注的焦点,在21世纪经济报道记者看来,这是面对外界环境的不确定性,华为“高筑墙、广积粮”的金融体现,而且目前利率也不高。

21世纪经济报道记者查询得知,此次华为共发行两期中期票据,金额均为30亿元,共60亿元,期限为3年。两期的注册总金额则为300亿元,其中,第一期的主承销商是中国工商银行,第二期由中国建设银行承销。评级机构也给出了AAA的长期信用等级和债项评级。

简单来说,华为要通过发债的方式进行融资。这一重要的举措,既是华为融资渠道的新布局,也让大众更加了解华为的公司架构、股权结构、资金状况等等。

华为方面也向21世纪经济报道记者回应道,华为公司运营所需要的资金主要来自于企业自身经营积累、外部融资两部分,以企业自身经营积累为主(过去5年占比约90%),外部融资作为补充(过去5年占比约10%)。公司经营稳健,现金流充裕。

由于华为并没有、也不打算上市,外界始终对华为颇为好奇。虽然每年华为都例行发布财报,对公司做详尽的介绍,但是此次募集说明书中披露了更多细节,华为的姿态也更加开放。

那么,华为还透露了哪些讯息、发债背后还有哪些原因、未来有哪些布局?我们从数据中看一看端倪。

1、华为融资,钱怎么用?

首先,这次融资的资金用于何处?

华为方面表示,本次发债所获资金将用于持续聚焦ICT基础设施建设。按照募集说明书的表述,中期票据将用于补充公司本部及下属子公司营运资金。

华为主要包括运营商业务、企业业务和消费者业务。整体的收入来看,华为保持高速增长。2016-2018 年及 2019 年上半年,华为实现营业收入 5180.68 亿元、 5984.80 亿元、7151.92 亿元和 3965.38 亿元。

2018年,华为还首次突破了1000亿美元的营收。增速也继续保持,2016-2018 年及 2019 年上半年,同比分别增长 31.58%、15.52%、 19.50%和 22.86%,2016-2018 年年均复合增长率达 17.49%。

与此同时,华为的营业成本及研发支出也相应增长,2016-2018 年及 2019 年上半年, 华为合并口径经营活动现金支出分别为 5542.79 亿元、6255.38 亿元、7782.38 亿元和 4851.10 亿元。研发支出分别为 763.75 亿元、896.66 亿元、1014.75 亿元 和 565.97 亿元。

可以看到,经营、研发等都需要大量的资金,接下来的5G建设、人工智能研究,都是需要资金注入。

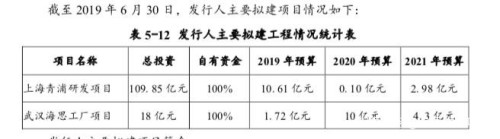

再看一下华为主要的在建项目和拟建项目。

主要在建项目有5个,分别是贵安华为云数据中心项目(总投资约79亿元,预计2021年完工 )

;华为岗头人才公寓项目 (总投资约46.6亿元 、预计2023年完工 );苏州研发项目 (总投资约38亿元 、2019年8月已启动分批交付 );华为松山湖终端项目二期 (总投资约30亿元 、2019年7月已启动分批交付 );松山湖华为培训学院 (总投资约19亿元 、预计2020年5月完工)

拟建项目有2个,海青浦研发项目和武汉海思工厂项目,两者总投资为127.85亿元。

围绕着基础建设还有研究项目,还有华为引以为傲的高薪资,每年的支出也十分庞大。

二、到底缺不缺钱?

那么,华为是因为资金紧张,才发债券吗?从披露的财报数据看,华为并不缺钱,数据透露的两个字是:有钱。

从合并资产负债表看,截至2019年6月30日,华为的货币资金为2497.31亿元,流动资产为5830.79亿元,现金和资产都家底丰厚。

同时,也有业内人士指出,短期现金流还有是些压力。

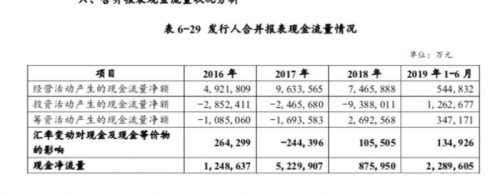

招商证券分析师方竞告诉21世纪经济报道记者:“华为财务状况十分良好。2019上半年中报显示,公司资产负债表货币资金账面余额有2497.31亿人民币,交易性金融资产达146.26亿,账上资金充沛。不过由于今年以来公司加大研发投入,同时未雨绸缪积极备货以应对美国贸易制裁影响。所以2019年半年报的经营性现金流净额只有54.48亿元,相比上半年的净利润349.04亿元有较大差距,这个时候发债券用于补充现金流也是可以理解的。一方面保证自己手里有充足的资金,另一方面保证自己业务顺畅运转。可以最大程度保证接下来的交付。”

华为也指出,2018 年经营活动现金净流量较 2017 年 减少 216.77 亿元,降幅为 22.50%,主要因为 2018 年加大了研发投入,并且 适当增加库存;2019 年上半年经营活动现金净流量较 2018 年上半年增加 160.00亿元,增幅为 151.63%,主要因公司规模增长,回款增加。

再看利润和毛利,2019 年上半年营业利润较 2018 年上半年减少 283,493 万元,降幅为 6.03%。 不过,华为的营业利润率、毛利率、净利润率等数据依旧稳健。

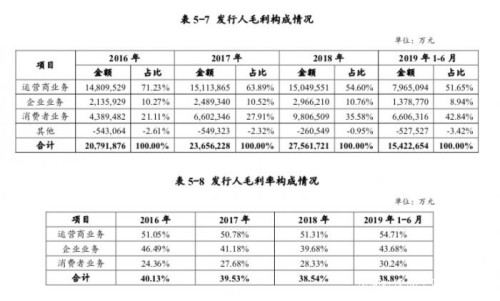

华为表示,近三年,公司毛利率分别为 40.13%、39.53%和 38.54%,呈略微下降趋势, 主要由于公司收入结构发生变化,运营商业务收入占比下降,消费者业务占比上 升所致;

营业利润率分别为 8.81%、9.52%和 10.47%,净利润率分别为 7.15%、7.93%和 8.30%,均呈逐年上升趋势。主要由于收入规模的快速增长,消费者高端智能终端销售占比提升,持续变革带来的 运营效率提升。

目前消费者业务,包括手机等智能终端,2018年首次成为华为主力,超过总营收的50%。但是从下图看,在毛利方面,运营商业务还是主力,但是占比在逐年减少,消费者业务的毛利则在增加。

2019年上半年,消费者业务的毛利为660.63亿元,占比42.84%,终端军团正逐渐成为顶梁柱,以及未来的增长点。

这也是华为首次对外披露三大业务线的毛利和毛利率构成情况。

如果将消费者业务的毛利率和小米、苹果对比,2019年Q2小米的毛利率为14%,苹果则高于35%,可以推测,华为手机的毛利率处于第一梯队,且继续往高端市场发展。

整体来看,华为的经营十分健康。方竞还谈道:“我们认为,此次发债是华为与国内资本市场的首次接触:一是中国境内债券市场快速发展,目前市场容量全球第二,债券融资已成为中国境内重要的融资渠道。二是当前中美贸易摩擦不断,华为处于纷争核心,华为未雨绸缪,通过境内发债丰富融资渠道,优化整体融资布局,补充现金流以应对未来不确定性。

此外不可忽视的是,当下通过发债,还可以展示公司的经营成果,起到秀肌肉的作用。华为在重压之下经营业绩依旧很好,上半年库存相比去年年底增加了419亿,也一定程度上化解了大家对华为备货总量的担忧,华为在通过综合实力来证明自己。”

三、只是秀肌肉?为何此时在境内发债?

这次发布的两期共60亿债券,对华为来说只是毛毛雨,而华为手握大量现金。因此,昨天大家就在问,华为是纯秀肌肉吗?

当然不仅仅是秀实力,其一,对于企业来说,也不是没钱了才需要融资,华为向来未雨绸缪、准备B计划。如今一家企业面对美国一个国家的打击,为长远计,华为也需要高筑墙、广积粮,多开拓一些融资渠道。

而华为每年需要保持高增长,保证员工的高薪资和福利,这也是华为吸引人才的核心要素。通过债券,能够做一些现金流的补充,对于研发投入有支持,也可以为接下来做准备,益处自然不少。

富裕的公司发债券的案例也很平常,比如苹果在9月初,就计划发行70亿美元债券。据了解,继 2017 年发行了 50 亿美元债券之后,最近苹果宣布将发行五批分别于 2022 年、2024 年、2026 年、2029 年、2049 年到期的高级无担保债券,金额或达到 70 亿美元。

要知道,苹果手握的现金流超过2000亿美元,考虑到税收和成本,苹果也选择发债的方式来融资。苹果表示本次债券筹集的资金将用于一般性商业用途,例如股票回购、股息支付、支撑运营、资本开支等。

整体来看,在大环境经济增速放缓的情况下,即使手握现金的大公司也在增加现金储备,比如,2019年Q2,腾讯的现金和现金等价物就达到了1228.38亿元,同比增加17.41% ,并继续融资。在Q2初期,腾讯全球中期票据计划的本金总额限额由100亿美元提升至200亿美元。

其二,目前,国内融资成本相对较低,市场利率低,也有业内人士认为,海外市场的融资环境变的不太友好,华为转向开拓国内市场。既然转回国内市场,那么先和资本市场来个互动,60亿元尝试一下。

其三,就华为的业务而言,中国市场的业务比例也越来越重,近日也有华为高管向记者表示,从未来消费者角度和产业趋势看来,国内会是重心。

在今年一月,华为创始人任正非在接受采访时就说过,“我们不是上市公司,不太关心漂亮的财务报表。”“如果他们不希望华为进入某些市场,我们可以缩小规模。只要能够生存下去,养活我们的员工,我们就有未来。”

潜台词就是中国市场有足够的体量。根据华为2017年的财报数据,有一个关键的信号是,华为来自中国市场的营收自2005年后首次超过了国际市场,占比达到50.5%。到了2019年6月底,中国市场的营收已经高于58%。

今年随着消费者业务在国内的增长,接下来预计国内占比会继续增加。而先在资本市场上有良好的互动,也利于接下来国内市场的扩张。

其四、华为也在增加公司的信息透明度。任正非一直强调,华为不上市,如此庞大体量的公司不上市,尤其让国外看不懂。长期的债券,华为将更多公司信息向外披露,让华为进入寻常百姓家,为外界所知。同时,也让华为的关注度全方位得到提升。

其五、从政策角度来看,近期央行宣布降准,并于2019年9月16日全面下调金融机构存款准备金率0.5个百分点(不含财务公司、金融租赁公司和汽车金融公司),此次降准释放长期资金约9000亿元。而实体经济是资金支持的方向,支持民营企业、小微企业的发展。因此,此次融资,也有政策面的大背景。